|

Lassen Sie sich den Artikel vorlesen:

|

Trading ist weder kinderleicht noch ein Hexenwerk. Es ist eine Kombination aus Fachwissen, Erfahrung und Disziplin. Wobei letzteres, die Disziplin, das Element ist, das die ganz große Mehrzahl der Trader zu Fall bringt, mal früher, mal später.

Denn Trading und vor allem Online Trading, das ist eigentlich Emotion pur. Es geht um Geld. Und das in einem Umfeld, in dem man heute nie weiß, was morgen sein wird. Da absolut besonnen und diszipliniert zu bleiben ist, als müsste man mitten in einem brennenden Zimmer in aller Ruhe eine Einkaufsliste schreiben. Und das auch noch in Spiegelschrift und auf Latein.

Die Kurse bewegen sich weiter, immerzu. Je hektischer sie sich bewegen, desto mehr Marktteilnehmer werden von ihnen in den Strudel operativer Hektik gezogen. Denn Hektik wirkt immens ansteckend. Und es wird wohl keinen erfahrenen Trader geben, der sich noch nie hat verleiten lassen, erst zu handeln und danach zu denken … dann, wenn es gemeinhin zu spät ist.

Das ist menschlich – und wir als Trader sind und bleiben Menschen. Das ist ja auch gut so. Es kommt nur darauf an, so selten wie möglich die Kontrolle zu verlieren. Und das kann man üben.

Manchen gelingt es nie, das ist auch sicher. Aber die meisten von uns sind imstande, vermeidbare Fehler wirklich nahezu immer zu vermeiden, wenn sie sich dieser Fallstricke bewusst werden und gezielt dagegen vorgehen.

Welche Fehler sollte man beim Trading vermeiden?

Fünf Kardinalsfehler, die einem nur zu leicht unterlaufen und die man danach nahezu immer bereut, weil Glück an der Börse ein höchst wankelmütiger Begleiter ist, zeigen wir Ihnen im Folgenden auf. Jedem von uns werden sie zwar bekannt vorkommen. Aber es hilft, sie immer wieder unmittelbar ins Gedächtnis gerufen zu bekommen.

Und noch besser funktioniert der Versuch, sich nach und nach selbst zu disziplinieren, wenn man diese und weitere Fallstricke, die einem selbst auffallen, als Checkliste formuliert und diese sichtbar in Reichweite des Computers hat, um sie so konsequent abzuhaken, als würde man sich als Pilot auf einen Flug vorbereiten. Was als Vergleich gut passt, denn in beiden Fällen möchte man ja eines vermeiden: einen Absturz.

Positionsmanagement ist Nervenmanagement!

Positionsgröße, die Höhe des Hebels, die Distanz zum Stoppkurs, diese drei Elemente definieren das Risiko einer Position. Natürlich auch die Dimension der Gewinnchance, aber das kümmert einen besonnenen Trader nicht. Wenn es läuft, läuft es von alleine.

Um die Gefahren muss man sich hingegen kümmern – immer. Dabei geht es aber nicht nur um das rein monetäre Risiko, um das es im zweiten Punkt gehen wird. Es geht darum, sich aktiv darum zu kümmern, dass man auch wirklich imstande ist, die nötige Ruhe zu bewahren. Was konkret heißt:

Eine Position darf nicht so groß, nicht so riskant sein, dass diese Sie nervös macht, Ihnen gar den Schlaf raubt. Wenn Sie merken, dass Sie an nichts anderes mehr denken als an eine bestimmte Position ihres Portfolios oder gar das gesamte Portfolio ihrer Trading-Positionen ihre Gedanken völlig auf sich zieht, sind diese Positionen schlichtweg zu riskant.

Reduzieren Sie die Größe, Reduzieren Sie das Risiko, ziehen Sie die Stoppkurse enger. Tun Sie, was nötig ist, um in Ihr Trading wieder die nötige Ruhe hineinzubringen. Denn wenn Sie nervös sind, unterlaufen Ihnen weitaus schneller und öfter Fehler!

Gewinne laufen lassen, Verluste begrenzen heißt: Immer nach unten schauen!

Nicht umsonst lautet eine der wichtigsten, aber auch am schwersten einzuhaltenden Börsenregeln: “Gewinne laufen lassen, Verluste begrenzen.” Das klingt einfach, so einfach, dass Laien sich fragen könnten, warum man das überhaupt als Grundsatz formulieren muss. Aber: Das zu verstehen ist einfach, ja. Es umzusetzen aber nicht. Denn die meisten von Ihnen werden dieses Phänomen kennen:

Liegt man im Gewinn, wird man nervös, weil plötzlich die Angst aufkommt, man könnte diese schönen Gewinne wieder verlieren, wenn man nicht schnell verkauft. Was meist dazu führt, dass die Kurse weiter steigen und man selbst entweder ohne Position dasteht … oder man aus der blanken Angst, etwas zu verpassen, sogar teurer wieder einsteigt. Warum ist das so?

Weil es schmerzhafter ist, etwas wieder weggenommen zu bekommen, das man schon hatte, als würde man von vornherein im Verlust liegen. Da neigt man eher dazu, das auszusitzen, weil man sich sagt: “Na ja, so auf den Punkt genau kann man ja auch nicht einsteigen, ein wenig abwärts ist kein Problem.”

Was jedoch eine große Gefahr birgt. Denn wenn man sich erst einmal damit abgefunden hat, eine Verlustposition zu halten, ist es nur ein kleiner Schritt, bis man diese Verluste einfach ignoriert. Oder man begeht sogar einen Kardinalsfehler:

Man kauft im Verlust zu, verstärkt also eine Position, die definitiv nicht läuft, wie es geplant war. Damit erleidet man einen Kontrollverlust der brandgefährlichen Art. Denn man versucht (meist ja unbewusst) einen Fehler zu kaschieren, anstatt ihn zu beheben, indem man “billiger” einkauft, so den durchschnittlichen Einstiegspreis reduziert und damit den Break Even näher an den Kurs heranbringt.

Was aber nur funktioniert, wenn der Kurs danach auf sofort wieder in die richtige Richtung laufen würde. Da sich die Kursbewegungen aber nicht um Ihren Einstiegskurs scheren, wäre das reine Glückssache. Und wie oben schon erwähnt, ist einem das Glück an der Börse zu selten hold, um mit dieser “Technik” nicht schnell und oft nachhaltig Schiffbruch zu erleiden. Daher:

Sie müssen sich, schon bevor Sie eine Position eingehen, einen Stoppkurs festlegen. Dorthin, bis zum Punkt X, darf der Kurs laufen – und keinen Cent weiter. Darunter wird ohne Wenn und Aber verkauft.

Ideal wäre es, eine Stop Loss-Order zu verwenden, denn das nimmt Ihnen die Entscheidung ab, selbst den Ausstieg zu vollziehen … und sich dann womöglich selbst zu betrügen, indem Sie Ihren eigentlich fixierten Stoppkurs mit irgendwelchen Ausreden (die sich dann immer schnell finden lassen) ignorieren. Denn Verluste zu realisieren, ist eben unangenehm. Und um Unangenehmes drückt man sich gerne herum. Und:

Achten Sie darauf, diese Stoppkurse oder Stop Loss-Orders immer up to date zu halten, sie den jeweiligen, aktuellen charttechnischen Situation anzupassen, indem Sie diese sukzessive weiter in die Gewinnzone nachziehen.

“Fallende Messer” sind etwas für Anfänger!

“Was billig scheint, kann noch viel billiger werden.” Wieder eine dieser uralten Börsenregeln, die man nur zu leicht ignoriert, wenn einen die Emotionen einfangen. Denn da gibt es ein Problem, das jeder erfahrene Trader kennt: Verluste erleiden ist unangenehm, ja. Aber noch mehr schmerzt es, eine Chance zu verpassen, Kurse davonlaufen zu sehen, bei denen man doch hätte dabei sein können. Nur: das trügt.

In Wirklichkeit sind Fälle, bei denen man genau an einem Wendepunkt eingestiegen wäre, selten. Aber man neigt dazu, sich einzubilden: “Das habe ich doch geahnt.” Wobei man nicht merkt, dass man mit seinen “Ahnungen” in Wirklichkeit öfter daneben als richtig liegt, nur werden die falschen Ahnungen sofort aus der Erinnerung verbannt.

Das ist ähnlich wie bei dem Spiel “Wer wird Millionär”. Erst, wenn man seine Antworten fixiert, bevor klar ist, was die richtige Lösung gewesen wäre, wird einem klar: Gar so gut hätte man gar nicht gelegen. An der Börse ist es nicht anders. Also:

Weg mit dieser Emotion! Man verpasst seltener etwas, als man denkt. Und ist man sich dessen erst einmal bewusst, reduziert sich die Neigung, in steil fallende Kurse “billig” Long zu gehen oder einer zügellosen Hausse (oder Baisse) hinterherzulaufen, weil man doch sonst etwas verpassen könnte, sehr deutlich.

Warten Sie auf die Signale, die Ihnen die Chart- und Markttechnik liefern. Kaufen Sie erst, wenn nach einem Kurseinbruch ein Boden gebildet wurde. Vergessen Sie den Stoppkurs nicht. Und warten Sie Rücksetzer ab, bei denen Unterstützungen effektiv verteidigt wurden, wenn Sie in einen starken Trend hineinwollen. Natürlich kann es auch vorkommen, dass Sie dann mal nicht mit von der Partie sind, aber:

Ist das tragisch? Ein erfahrener Trader sucht überall und stetig nach neuen Chancen. Und wer sich auf die Märkte insgesamt verlegt, statt nur in einigen wenigen Bereichen aktiv zu sein, findet ein ums andere Mal neue, oft sogar bessere Chancen.

Erfolgreiche Trader haben keine Meinung, sondern einen Plan!

Nichts wirkt fataler auf die eigenen Trading-Entscheidungen als eine “Marktmeinung”. Sie mögen noch so besonnen oder erfahren sein, Sie werden die Zukunft nicht vorhersehen können. Weil die nun einmal durch unvorhersehbare Elemente beeinflusst wird.

Eine große Notenbank trifft überraschende Entscheidungen … es kommt zu geopolitischen Spannungen … ein wichtiges Unternehmen veröffentlicht eine Gewinnwarnung … und schon kann alles anders sein. Die Kurse reagieren meist blitzschnell, auch und gerade, weil die Zahl der Daytrader und der computergesteuerten Handelsprogramme zunimmt, die plötzliche Impulse rasant umsetzen.

Aber können Sie Ihre Meinung in demselben Tempo an die neuen Informationen angleichen, die Lage neu bewerten? Das ist nicht nur schwierig. Je fester eine eigene Meinung zu dem, was kommt, verankert ist, desto unwilliger reagiert man auf solche “Störungen” und tut sie gerne als irrelevant ab. Dass das gemeinhin unbewusst passiert, macht es umso gefährlicher. Daher:

Hüten Sie sich vor einer “Marktmeinung”. Sie kommt einen gemeinhin teuer zu stehen.

Und wozu soll die auch gut sein? Dem Trader sollte es nicht darum gehen, Recht zu haben, sondern Gewinn zu erzielen. Und da greift die nächste Börsenregel: Recht haben und Recht bekommen sind an der Börse zweierlei! Was ein erfolgreicher Trader braucht, ist ein Plan. Eine klare Systematik, nach der er sich für den Kauf und Verkauf einer Position richtet.

Das ist idealerweise ein einfaches Handelssystem, das die Vorgaben liefert, nach denen man kauft und verkauft. Basierend auf charttechnischen Elementen, gleitenden Durchschnitten und/oder markttechnischen Indikatoren. Richtet man sich nach einem solchen klaren Plan, hat das zwei entscheidende Vorteile:

Man ist sofort mit von der Partie, wenn ein Kurs ein dem System entsprechendes Long- oder Shortsignal generiert. Und man hat mit einem solchen Handelssystem eine klare Orientierung für die Absicherung der Position und setzt damit logisch verankerte Stoppkurse.

Einige beispielhafte Handelssysteme werden wir Ihnen in unseren Artikeln in den kommenden Wochen vorstellen.

Sie brauchen einen Spiegel!

Würde man eher diffus nach der eigenen Meinung zur Börse agieren, würde man schon als Zwei-Trader-Team nie auf einen grünen Zweig kommen. Bis man sich da auf einen für beide eher unangenehmen Kompromiss geeinigt hätte, wären die Kurse wohl längst davongelaufen und die Chance dahin. Anders sieht es aus, wenn man nach einem klaren Plan, mit einem fest strukturierten System agiert. Dann wäre ein Team perfekt. Wieso?

Sicher, man könnte denken, dass man dann kein Alter Ego mehr bräuchte, das einem dauernd über die Schulter schaut. Aber das wäre nur wahr, wenn wir Menschen unfehlbar wären. Was wir indes nicht sind.

Es gibt immer wieder Situationen, in denen man den eigenen Emotionen nachzugeben droht, vom System abweicht, weil die Kurse einen in den Strudel hineinziehen, die starke Kursbewegungen auslösen. Ebenso kommt es leicht vor, dass man eben nicht konsequent dort aussteigt, wo man es eigentlich nach dem eigenen System tun sollte, weil man “so ein Gefühl” hat. Umso gefährlicher wird es, wenn man damit ein paarmal Glück hatte und so den Eindruck gewinnt, den Markt auch ohne klare Vorgaben im Griff zu haben. Denn das hat man nie auf Dauer. Was also tun?

Ein zweiter Trader wäre perfekt. Dass zwei von der Spur abweichen und das auch noch in die gleiche Richtung, wäre sehr unwahrscheinlich. Wer indes nicht als Team arbeiten will oder kann, braucht einen “Spiegel”, der ihn zur Selbstreflexion zwingt.

Hierfür bietet sich eine oben schon angesprochene Checkliste unbedingt an. Denn dort ließe sich eine Position nachbearbeiten, eine Art “Debriefing” durchführen. Da würde man gezwungen, noch einmal zu prüfen, ob man sich an sein eigenes System gehalten hat und wenn nicht, ob ein dennoch erreichter Erfolg wirklich auf die eigene Genialität zurückzuführen war … oder einem nur ausnahmsweise das wankelmütige Börsenglück hold war!

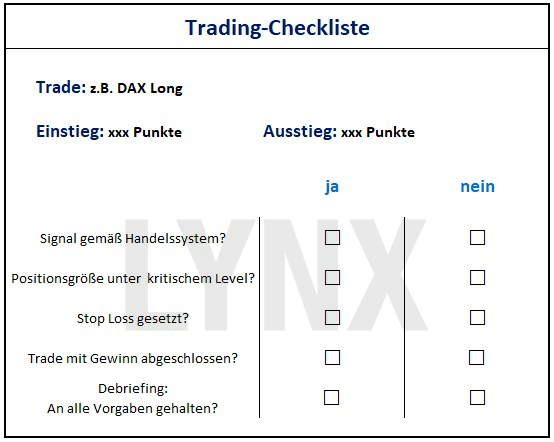

Beispiel einer “Checkliste”

So könnte eine solche einfache Checkliste für das Trading aussehen. Einen Stapel dieser “Briefing-Sheets” in Reichweite zu haben und vor und nach jedem einzelnen Trade durchzugehen, wäre ein guter Weg der Selbstdisziplinierung. Und man muss es den Kollegen ja nicht auf die Nase binden, dass man nicht unfehlbar ist …

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.