|

Lassen Sie sich den Artikel vorlesen:

|

Kaufssignale richtig erkennen: Diese sechs Kaufssignale sollten Sie als Trader kennen, um an der Börse Geld zu verdienen!

Die ganz großen Trendimpulse mitzunehmen, das muss das Ziel eines jeden Traders sein. Nur dort warten die Gewinne, die Dimensionen haben, um aus der Börse nicht „ein bisschen“ Profit herauszuholen, sondern sich mit großen Schritten einem ebenso großen Vermögen zu nähern. Aber wie unterscheidet man Situationen, aus denen die großen Trends werden, von denen, die nur kleine Gewinne bringen, die im Verhältnis zum Aufwand kaum lohnen … oder gar mit einem Verlust enden?

Grundsätzlich weiß man das vorher nie sicher. Denken Sie nur an die sogenannte „Trump-Hausse“, die unmittelbar am Tag nach der US-Wahl des 8. November 2016 ihren Anfang nahm. Im ersten Moment waren die Kurse auf die Nachricht von Donald Trumps Sieg gefallen. Und man hätte reichlich Argumente gefunden, um die Verkäufe fortzusetzen. Aber dann drehte der Markt. Und stieg immer weiter, monatelang. Niemand hätte damals wissen können, dass diese Hausse auch noch anderthalb Jahre später Bestand haben würde, trotz der bislang kaum sichtbaren Erfolge von Trumps Politik und seinem gefährlichen außen- und wirtschaftspolitischen Kurs.

Mit diesen Kaufsignalen stehen ihre Chancen an der Börse besonders günstig

Aber es gibt bestimmte Situationen und Konstellationen in einem Chartbild, die die Chance deutlich erhöhen, dass da etwas „Großes“ entstehen könnte. Bestimmte Kaufsignale, die mehr sind als nur der Sprung über irgendeine Widerstandslinie oder ein bullisches Signal in einem markttechnischen Indikator. Natürlich bieten auch sie keine Garantie, dass man danach Wochen und Monate einfach nur seinen Stoppkurs nachzieht und die Gewinne genießen kann. Aber warum muss man das auch vorher wissen? Für große, erfolgreiche Trades muss man nicht im Besitz einer Glaskugel sein, die in die Zukunft blickt. Man muss nur im richtigen Moment zugreifen! Dann, wenn ein Trend seinen Anfang nimmt.

Sechs Situationen, bei denen man genau hinsehen muss, bei denen es lohnt, mit dabei zu sein, stellen wir Ihnen im folgenden Artikel vor, in Ergänzung zu unserem bereits vorliegenden Artikel über die fünf wichtigsten Verkaufssignale, den Sie hier lesen können: „Die fünf wichtigsten Verkaufssignale“.

Ein Tipp vorweg: Sehen Sie sich, was wichtige Kaufsignale angeht, immer auch die Charts auf Wochenbasis an. Viele der ganz großen Kaufsignale finden sich gerade auf dieser Zeitebene!

Top-Kaufsignal No 1: Verteidigung der 200-Tage-Linie

Die 200-Tage-Linie ist für viele mittel- und langfristig orientierte Investoren die Scheidemarke zwischen einem vollen Aktiendepot mit umfassenden Long-Trades und einer hohen Barreserve und ggf. Short-Trades. Ersteres, wenn ein Kurs über dieser Linie verläuft, letzteres, wenn er darunter liegt. Das gilt für Einzelaktien, vor allem aber für die großen Indizes wie DAX, Euro Stoxx 50, Nikkei 225 oder Dow Jones. Ein Durchbrechen dieser wichtigen Linie von oben nach unten wird als Verkaufssignal, ein Anstieg über diese Linie als Kaufsignal gewertet. Das sind wichtige Trading-Signale. Aber:

Noch deutlich wichtiger wird diese 200-Tage-Linie, wenn sie von den Bullen oder den Bären verteidigt wird, d.h. als entscheidende Wendemarke dient und damit auch der zuvor vorherrschende Trend bestätigt wird. Dann haben Sie einen Beleg, dass, wenn es z.B. zu einer solchen Verteidigung auf der Oberseite kommt, die Kurse dort wieder anziehen, diejenigen, die den laufenden Trend verteidigen, dazu auch imstande, d.h. stark und entschlossen genug sind. Ganz besonders gilt das, wenn es, wie im Beispiel des Dow Jones in diesem folgenden Chart, gleich zu mehreren „bestandenen“ Tests dieser Linie kommt.

In diesem Beispiel sehen wir, dass der Dow Jones diese Linie innerhalb weniger Monate gleich dreimal getestet hat, was bei Indizes selten vorkommt. Bemerkenswert war dabei, dass der dritte Test dem bullischen Lager unübersehbar Schwierigkeiten gemacht hat, es dauerte relativ lange, sich erneut von dieser Linie zu lösen. Dass das am Ende dennoch gelang, ist ein stark positives Signal, das zugleich die Möglichkeit einer engen Absicherung auf der Long-Seite bietet. Denn sollte diese Linie und die beim dritten Test herausgebildeten, kurzfristigen Tiefs jetzt noch durchbrochen werden, wäre das ein nicht minder markantes Short-Signal. Achten Sie also, ob bei Einzelaktien oder Indizes, ob bei Währungen oder Rohstoffen, immer auf diese 200-Tage-Linie. Sie ist grundsätzlich eine Basis für sehr wichtige Signale!

„Morning Star“: Wenn für die Bullen die Sonne aufgeht

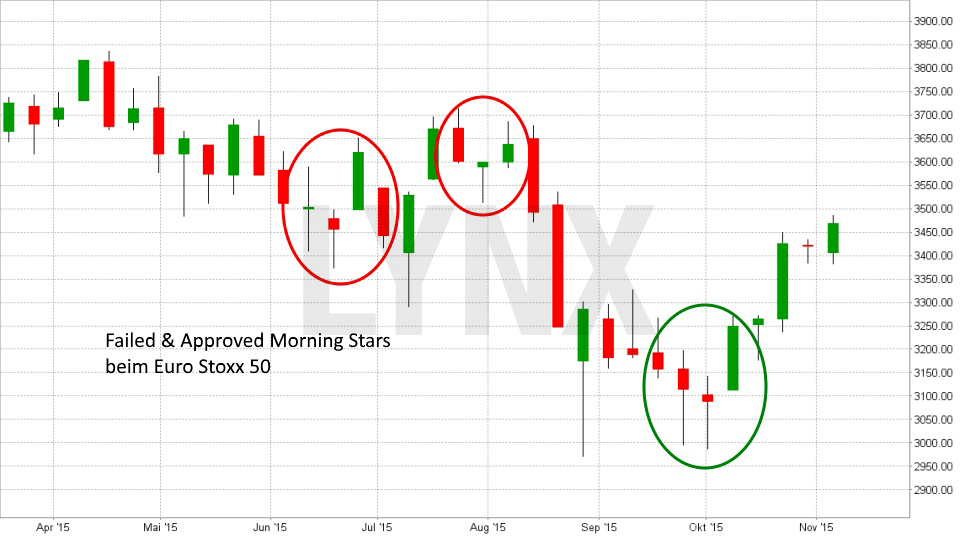

Besonders ergiebig hinsichtlich markanter und zuverlässiger Signale ist die Candlestick-Lehre. Gerade auf Wochenbasis finden sich oft wichtige Ausgangspunkte für neue, intensive Trendimpulse. Und zu den wichtigsten Signalen innerhalb des Fundus der Candlesticks gehört der „Morning Star“, der Morgenstern. Wichtig ist dabei aber, sich streng nach den Regeln zu richten, was Bestätigung und Reichweite solcher Signale angeht. Das wird gerne vernachlässigt – und dann kann ein solches, vermeintliches Kaufsignal schnell zum Bumerang werden. Im folgenden Chart des europäischen Leitindex EuroStoxx 50 sehen Sie gleich drei dieser „Morning Stars“. Aber nur einer war wirklich „gültig“. Der führte zu Gewinnen auf der Long-Seite, die beiden anderen nur zu einem Zugewinn an Erfahrungen. Was gehört zu einem „gültigen“ Morgenstern?

Ein „Morning Star“ besteht aus drei Kerzen, egal, ob auf Monatsbasis, ob, wie hier abgebildet, auf Wochenbasis, auf Tagesbasis oder in einem kürzeren Zeitraster. Ideal ist die Formation, wenn einer roten Kerze ein Doji oder eine Kerze mit sehr kleinem Körper, aber langen oberen und unteren Dochten folgt, deren Eröffnung/Schlusskurs unterhalb des Kerzenkörpers der roten Kerze liegen. Als dritte Kerze im Bunde folgt eine grüne Kerze, idealerweise komplett über dem Körper der kleinen mittleren Kerze bzw. des Doji, zumindest aber das untere Ende des Kerzenkörpers muss darüber liegen. Die Story dahinter:

Es findet ein Wechsel der Marktdominanz statt. Mit der roten Kerze endet die Vormachtstellung der Bären. Der Doji zeigt, dass danach ein Gleichgewicht zwischen Bullen und Bären entstanden ist. Das könnte auch in erneute Abgaben übergehen, aber wenn stattdessen Käufe auftreten, zeigt das, dass das Bullen-Lager das Ruder übernommen hat. Aber zwei entscheidende Aspekte über diese Grundform hinaus, die durchaus etwas variieren darf (nur kleine Körper der ersten und dritten Kerze, zwei statt einem Doji in der Mitte, all das ist durchaus gültig) gibt es, die unabdingbar sind:

- Dem „Morning Star“ muss eine nennenswerte Abwärtsbewegung vorangegangen sein.

- Die Formation ist erst gültig, wenn sie durch eine unmittelbar folgende grüne Kerze bestätigt wurde.

Beide Voraussetzungen waren in den ersten beiden im Chart rot markierten Fällen scheinbarer Morgensterne nicht oder nur zur Hälfte erfüllt, beim dritten aber passte es – und schon liefen die Kurse weiter. Wichtig ist auch:

Egal, welche Formationen man in der Candlestick-Lehre betrachtet, sie haben eine Reichweite auf der Zeitachse von drei bis vier Kerzen, danach erschöpft sich deren Aussage. Oft ist es aber dann so, dass Kaufsignale der Charttechnik „übernehmen“ und ein solches Signal weiter tragen.

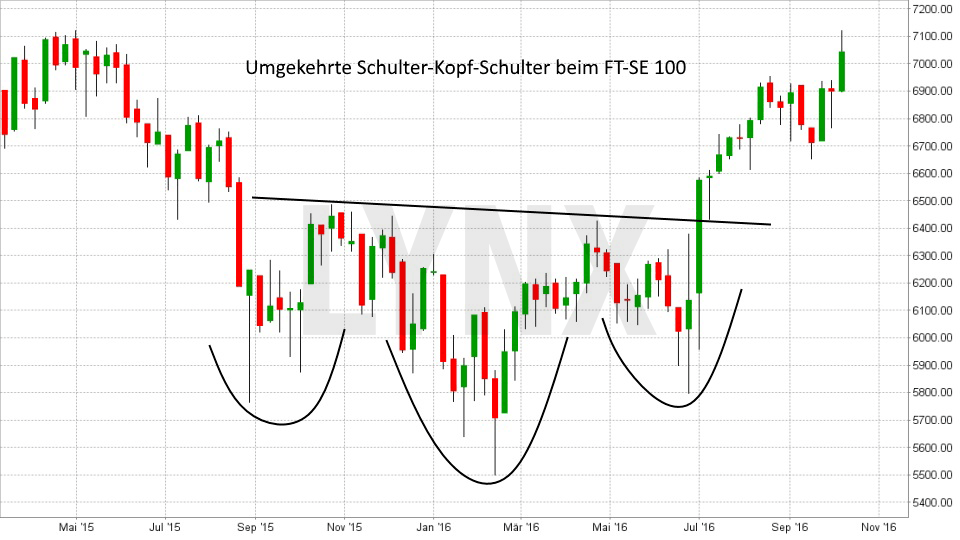

Die umgekehrte Schulter-Kopf-Schulter-Formation: Ein starkes Signal der klassischen Charttechnik

Der eben beim „Morning Star“ dargestellte sukzessive Übergang von einer bärischen Dominanz in eine klar bullisch dominierte Konstellation findet sich auch bei diesem äußerst starken Signal der klassischen Charttechnik wieder, aber hier spielt sich das Ganze in einem weitaus breiteren Zeitrahmen ab. Oft sind „Morning Stars“ sogar als Teilelement innerhalb einer sogenannten umgekehrten oder inversen Schulter-Kopf-Schulter-Formation zu finden. In unserem Beispiel des Londoner Leitindex FT-SE 100 kam die Trendwende indes ohne Schützenhilfe der Candlestick-Formationen aus.

Einer Abwärtsbewegung folgt ein Zwischentief, die Gegenbewegung wird aber abverkauft, ein neues Tief erreicht. Das ist bereits die erste Hälfte einer umgekehrten Schulter-Kopf-Schulter-Formation (kurz SKS-Formation), aber noch ist nicht erkennbar, dass sich da eine Trendwende etablieren könnte. Interessant wird es erst in der letzten Phase.

Dem neuen Tief folgt eine erneute Gegenbewegung, die an oder nahe an den Level der ersten Gegenbewegung führt. Zwar wird der Kurs erneut zurückgeworfen, aber diesmal wird das letzte Tief nicht mehr erreicht oder gar unterboten, der Kurs dreht klar oberhalb dieses Tiefs. Das indiziert, dass die Marktteilnehmer schon ein Niveau über dem letzten Tief als günstig genug zum Einstieg ansehen, die Stimmung hat sich also verbessert.

Wenn es jetzt wie in unserem Beispiel gelingt, über die beiden vorherigen Zwischenhochs zu steigen, die die sogenannte „Nackenlinie“ der SKS-Formation bilden (die idealerweise waagerecht ist, aber durchaus eine leichte Neigung nach oben oder unten haben darf), ist das Eis gebrochen, die Wende vollzogen. Umgekehrte SKS-Formationen tauchen nicht allzu oft auf, sind dann aber sehr zuverlässige Formationen.

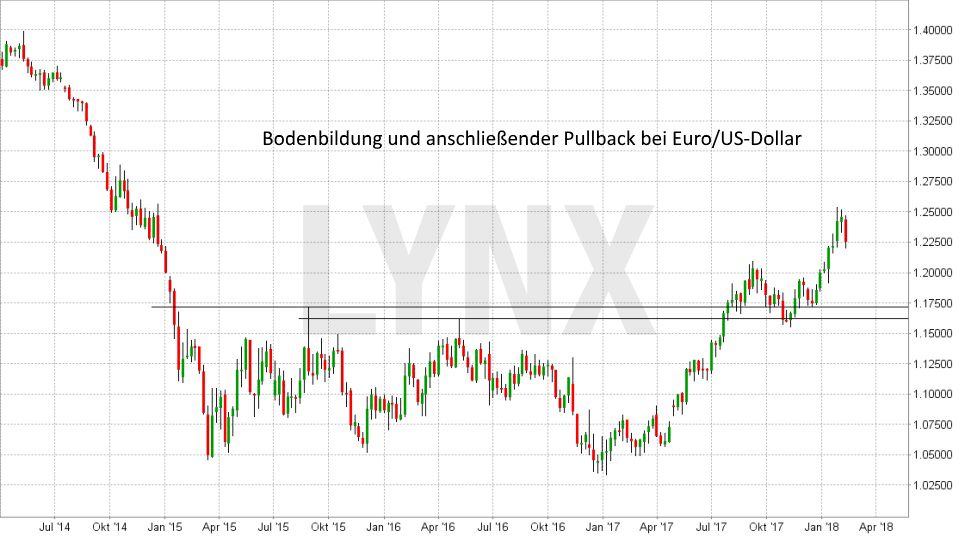

Breit angelegte Bodenbildungen: Geduld wird belohnt

Sehr ergiebig in Bezug auf das Gewinnpotenzial können auch im ersten Moment eher diffus wirkende Bodenbildungen sein. Die Tiefs wirken unstrukturiert, auffällig ist aber, dass der vorher das Geschehen dominierende Abwärtsdruck sichtbar nachlässt. Eines ist entscheidend:

Die Oberseite der die Bodenbildung ausmachenden Handelsspanne muss durch klare und mehrere Umkehrpunkte eindeutig definiert sein. Unser Beispiel zeigt eine außergewöhnlich lange währende Bodenbildung im Währungspaar Euro/US-Dollar, die sich über mehr als zwei Jahre erstreckte:

Aus dem Chartbild stachen dabei zwei markante obere Wendepunkte im Bereich 1,16/1,17 US-Dollar heraus. An denen musste der Kurs vorbei, um die Bodenbildung abzuschließen. Das gelang im Sommer 2017. Und dann kam es zu einem Pullback, der diese Wende als gültig und solide bestätigte.

Hinweis: Ein Pullback ist ein Rücksetzer an den Ausbruchslevel, egal, bei welcher Form einer Trendwendeformation. Wenn dieser Ausbruchslevel „hält“, in diesem Fall also an der Nackenlinie der Bodenbildung wieder Käufe einsetzen und die Aufwärtsbewegung danach weitergeht, ist das der Beleg, dass die Marktteilnehmer mehrheitlich die Wende als vollzogen ansehen und in Trendrichtung agieren. Das bestätigt das vorherige Kaufsignal und ermöglicht es zudem, das im Zuge des Pullback entstandene Tief zur Stoppkurs-Absicherung zu nutzen und ggf. nachzukaufen.

Bärenfallen als Sprungbrett einer Hausse

Oft findet man den Ursprung eines massiven Aufwärtsimpulses in einem Verkaufssignal, das völlig überraschend eliminiert wurde und in eine Rallye überging. Wieso?

Weil in solchen Situationen diejenigen, die auf der Short-Seite aktiv wurden, ihre Positionen drehen müssen. Und ob es da um Leerverkäufe in Aktien oder um Short-Trades in den Futures geht: Will man eine Short-Position neutralisieren, muss man dazu entweder die Aktien kaufen (im Fall von Leerverkäufen) oder im Future Long gehen. Überrumpelte Bären tragen dann unfreiwillig zur Rallye bei, intensivieren sie noch. Und natürlich drehen kurzfristige Trader die Position dann meist komplett, d.h. sie kaufen doppelt. Zum einen, um aus der Short-Position herauszukommen, zum anderen, um „netto Long“ zu sein und damit von der Rallye zu profitieren.

Dabei kommt es durchaus vor, dass die Argumente, die zuvor zu dem plötzlich zur Bärenfalle gewordenen Verkaufssignal geführt hatten, wie wir es in diesem vorstehenden Chart bei der IBM-Aktie sehen, weiter bestehen, weshalb viele erst einmal nicht Long gehen, weil sie glauben, dass die Rallye sich schon schnell erschöpfen wird. Aber gerade dieses Beharren auf der Short-Position verstetigt einen solchen Kursanstieg meist, weil die Bären nach und nach aufgeben und, wie oben erwähnt, den Kursanstieg dadurch selbst noch intensivieren.

In solchen Fällen formen dann oft die Kurse die Nachrichten, d.h. im Zweifel interpretieren die Medien Fakten positiv, weil die Kurse steigen. Und so kommt es zu einem wundersamen Wechsel in der Stimmung, der diesen Anstieg weiterhin befeuert. Denken Sie dabei an das eingangs erwähnte Beispiel der Trump-Rallye, als es unmittelbar in der Nacht noch zu einem Crash zu kommen drohte, dann aber eine Hausse ungeahnter Dimension entstand.

Das „Bullish Engulfing Pattern“: Wenn die Bären überrannt werden

Neben dem „Morning Star“ steht das „Bullish Engulfing Pattern“ für besonders starke Kaufsignale aus dem Fundus der Candlestick-Trendwendeformationen. Der Nasdaq 100, der Heimatindex der großen US-Technologieaktien, ist ein Füllhorn solcher Formationen. Vor allem, wenn man sich den Index auf Wochenbasis ansieht, wie hier gezeigt:

Ein „Bullish Engulfing Pattern“ liegt vor, wenn der Kerzenkörper einer grünen Kerze den Körper der vorangegangenen Kerze vollständig einhüllt. Was übrigens weder unbedingt nach einer längeren Abwärtsbewegung auftreten muss noch einer unmittelbaren Bestätigung bedarf, um gültig zu sein, anders als beim „Morning Star“.

Übersetzt bedeutet das, dass ein Handelstag oder, wie in diesem Fall beim Nasdaq 100, eine Handelswoche, unterhalb des Schlusskurses der Vorwoche startet, also mit klar negativem Bias. Doch dann dreht der Wind. Am Ende des Tages, der Woche etc. steht der Kurs sogar über dem Eröffnungskurs der vorherigen Kerze. Das zeigt einen massiven Wechsel der Tendenz zu Gunsten der Bullen. Die Bären, die sich am Ende der Vorwoche noch ungefährdet sicher im Sattel wähnten, wurden förmlich überrannt. Unser Chart zeigt gleich zwei „Bullish Engulfing Pattern“ auf Wochenbasis beim Nasdaq 100, hervorgehoben durch dunkelgrüne Kreise. Ein „Bullish Engulfing Pattern“ kann darüber hinaus auch öfter das bullische Signal eines „Morning Star“ vorweisen (hellgrüne Kreise).

Eine Kostenlose Depotführung, günstige Preise, eine ausgezeichnete Handelsplattform und erstklassiger Service!

Wir tun alles für Ihren Erfolg und Ihre Zufriedenheit – so geht Online-Trading heute.