Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Wertpapieren ermöglicht und zudem den Handel auf Margin anbietet? Dann informieren Sie sich hier über ein Margin Konto über LYNX.

- Margin Trading: Höhere Gewinne – höhere Risiken

- Was ist eine Margin?

- Warum Margins nötig sind

- Was ist ein Margin-Konto?

- Welche Arten von Margin gibt es?

- Was ist ein Margin Call?

- Keine Nachschusspflichten für Privatanleger mehr

- Beispiel für einen Aktienkauf mit Margin

- Vorteile und Nachteile von Margin Trading

- Fazit: Nur für erfahrene Anleger und Trader

- Sie möchten an der Börse auf Margin handeln?

Margin Trading: Höhere Gewinne – höhere Risiken

Beim Margin-Trading werden bei einem Broker Geld oder Wertpapiere als Sicherheit für den gehebelten Wertpapierhandel oder einen verzinsten Kredit hinterlegt. Ein Kredit erlaubt es Anlegern, Positionen einzugehen, die über den Kontostand des Depots hinausgehen. Zudem werden beim Handel auf Margin Leerverkäufe (Short Selling) oder Termingeschäfte wie Futures, Optionen oder CFDs ermöglicht.

Bei vorteilhafter Kursentwicklung lassen sich mit Margin Trading deutlich höhere Gewinne erzielen als beim klassischen, ungehebelten Trading. In gleichem Maße steigt aber auch das Risiko. Bei Verlusten verringert sich das Kapital erheblich schneller als ohne Margin – auch ein Totalverlust ist möglich.

Was ist eine Margin?

Für Wertpapiergeschäfte mit Hebelwirkung, z. B. am Terminmarkt, bei CFDs oder bei Leerverkäufen, müssen Anleger eine ausreichende Sicherheitsleistung – genannt Margin – als Bareinschuss hinterlegen. Der notwendige Betrag wird vom Broker berechnet und laufend angepasst. Der entsprechende Kapitalbetrag wird auf dem Konto geblockt und dient als Puffer für mögliche Kursverluste. Bei Optionen muss eine Margin nur dann gestellt werden, wenn eine Short Position (Stillhaltergeschäft) eingegangen wurde. Bei Aktiengeschäften auf Kredit dienen automatisch auch die gekauften Aktien als Sicherheit.

Ein Margin-Depot ist ein besonderes Wertpapierdepot, welches Investoren erlaubt, Wertpapiere mit fremdem Geld zu kaufen. Allerdings muss der Investor eine Sicherheitsleistung, auch Margin genannt, bereitstellen. Da mit geliehenem Geld gehandelt wird, ist ein höheres Risiko verbunden und es bedarf einer gewissen Erfahrung und Fachkenntnis.

Die Höhe der Margin bestimmt den Hebel, den ein Anleger mit seinem Depot bewegen könnte. Im Einklang mit den Kursbewegungen des Basiswerts erhöht oder verringert sich auch die Margin. Liegt die Margin beispielsweise bei 10 %, so könnte der Trader maximal mit einem (hohen) Hebel von 10 agieren und so an den Märkten stets das bis zu 10fache seines Kapitaleinsatzes bewegen. Verliert die Position allerdings 10 % an Wert, so würde dies rechnerisch zu einem Totalverlust führen – sofern die Position nicht rechtzeitig geschlossen wurde.

Warum Margins nötig sind

Nehmen wir an, Sie verfügen über ein Brokerdepot, das 10.000 EUR Guthaben aufweist. Sie investieren den vollen Betrag in verschiedene Aktien. Je nachdem, ob sich die entsprechenden Werte positiv oder negativ entwickeln, schwankt der Wert Ihres Portfolios. Ihr Broker hat zwar das Interesse, dass Sie Ihr Kapital erhalten und damit Kunde bleiben, aber im Prinzip könnten Sie Ihr Geld so spekulativ investieren, wie Sie möchten. Wenn Sie Geld verlieren, so ist es Ihr eigenes Geld.

Bei Futures und CFDs ebenso wie bei Stillhalter-Geschäften oder Aktien-Leerverkäufen sieht das etwas anders aus. Denn mit diesen Finanzinstrumenten könnten Sie mehr Geld verlieren, als Sie auf dem Konto haben. Und damit das nicht geschieht (und der Broker für Ihre Verluste aufkommen muss), gibt es diese Sicherheitsleistung, die Margin. Hierzu ein Beispiel:

Angenommen, Sie wollen sich mit einem Mini DAX Future auf der Long-Seite engagieren. Wie geht man da vor? Der Mini DAX Future berechnet sich direkt nach dem Kurs des DAX Index. Wobei beim Mini DAX Future jeder Punkt 5 Euro ausmacht.

Würden Sie den DAX Future wie eine Aktie kaufen, so müssten Sie, angenommen der DAX stünde bei 17.000 Punkten, 17.000 Punkte x 5 Euro pro Punkt = 85.000 Euro aufbringen. Dies wäre auch der Betrag, den Sie maximal verlieren könnten. Doch Futures funktionieren anders, denn es handelt sich um Termingeschäfte, für die sogenannte Kontrakte eingegangen werden. Bei einem CFD handelt es sich um eine ganz ähnliche Vereinbarung. Dabei wird nur der Gewinn oder der Verlust zwischen den Kontrakt-Partnern ausgetauscht – je nachdem, wer mit seiner Transaktion richtig liegt. Und da Sie in diesem Beispiel auch keine 85.000 EUR auf dem Konto haben, kommt ein Direktinvestment in dieser Höhe ohnehin nicht in Frage.

Beispiel für einen Margin-Trade mit dem Mini DAX Future

Wenn Sie im Mini DAX Future mit einem Kontrakt long gehen, erhöht sich der Buchwert Ihres Depots bei jedem Punkt, den der DAX zulegt, um 5 EUR. Steigen Sie bei 17.000 DAX-Punkten in einen Mini DAX Future Long ein, hätten Sie also 5 EUR x 100 Punkte = 500 EUR verdient, wenn der DAX auf 17.100 Punkte steigt (das Auf- oder Abgeld, das es bei einem Future und seinem Basiswert gibt, lassen wir in dieser Betrachtung außen vor, da es sich nur minimal auswirkt).

Was würde jedoch passieren, wenn der DAX einen heftigen Kurseinbruch (Crash) von 2.500 Punkten erleiden würde? Dann hätten Sie mit Ihrer Position einen rechnerischen Verlust von 12.500 EUR, obwohl auf Ihrem Konto nur 10.000 EUR hinterlegt sind …?

Genau deswegen gibt es die Margin, die Sicherheitsleistung. Denn Ihr Broker will ja gegenüber der Terminbörse, welche die Futures abwickelt, nicht auf den fehlenden 2.500 Euro sitzenbleiben. Deshalb verlangt der Broker eine Summe, die auf Ihrem Konto hinterlegt sein muss und nicht anderweitig investiert werden darf. Das könnten im Beispiel ca. 8.000 EUR sein. Der Broker blockt diese Margin und stellt somit sicher, dass Sie dazu imstande sind, potenzielle Verluste aus Termingeschäften, Stillhaltepositionen (Optionen) oder CFDs auch selbst zu tragen. Wird die Margin unterschritten, so wird die Position vom Broker mit einem entsprechenden Verlust durch ein Gegengeschäft glattgestellt. Zuvor bekommen Sie jedoch einen Hinweis, dass Ihre Margin bald aufgebraucht sein könnte. Auf diese Weise verhindert der Broker, dass er für Ihre Verluste aufkommen muss.

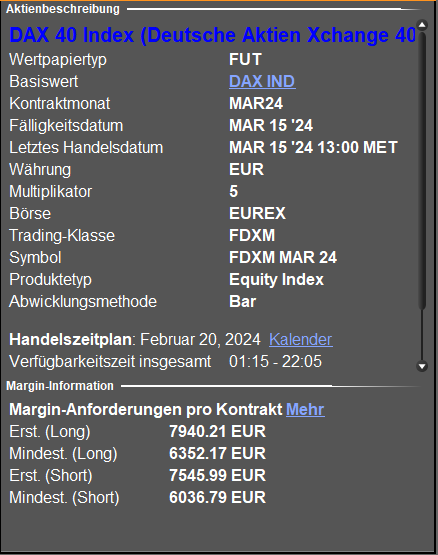

Wenn Sie bei Ihrem Broker auf die Beschreibung bzw. die Produktdetails eines Futures-Kontrakts klicken, dann finden Sie alle wesentlichen Informationen. Es handelt sich um einen in EUR notierten Future Kontrakt auf den DAX Index mit Laufzeit bis 15. März 2024 und einem Multiplikator von 5. Für diesen Kontrakt, der in bar abgewickelt wird, ist eine Anfangsmargin (Ersteinschuss) von 7.940,21 EUR zu hinterlegen.

Was ist ein Margin-Konto?

Wenn ein Anleger neben Standardprodukten wie Aktien oder ETFs auch Finanzinstrumente wie Futures, Devisen oder CFDs handeln möchte, so ist statt des üblichen Bar-Kontos ein sogenanntes Margin-Konto erforderlich. Damit könnte ein Trader Positionen eingehen, für die eine Margin erforderlich ist. Ein Margin-Konto wird beispielsweise für den Handel mit CFDs oder Futures benötigt. Bei Optionen hingegen muss eine Margin nur dann gestellt werden, wenn Short Positionen eingegangen werden sollen. Darüber hinaus könnten mit einem Margin-Konto bei Bedarf auch Aktien und andere Wertpapiere auf Kredit gekauft sowie Leerverkäufe getätigt werden.

Welche Arten von Margin gibt es?

Die Anfangsmargin (Initial Margin oder Ersteinschuss) legt den Wert der zu hinterlegenden Sicherheit auf dem Depotkonto fest, um eine Position neu eröffnen zu können. Bei bereits offenen Positionen muss dann kontinuierlich mindestens die etwas geringere Intradaymargin (Maintenance Margin) als Sicherheit zur Verfügung stehen. Für das Halten von offenen Positionen über Nacht ist meist eine im Vergleich zur Intradaymargin deutlich höhere Übernachtmargin (Overnight Margin) erforderlich, damit das Risiko von möglichen Kurslücken (Gaps) abgebildet wird.

Was ist ein Margin Call?

Ein Margin Call im klassischen Sinne ist eine Aufforderung der Depotbank an einen Kunden, dessen Margin unter die Mindestgrenze gesunken ist. Der Kunde muss entweder den Fehlbetrag nachschießen oder die Position entsprechend verringern. In der Praxis wird bei vielen Brokern jedoch bereits automatisch zwangsliquidiert, sobald die jeweilige Mindestmargin unterschritten wird. Zuvor wird der Anleger allerdings in der Regel per Nachricht darüber informiert, dass seine Margin fast aufgezehrt ist und dass die Position möglicherweise in Kürze automatisch verringert oder geschlossen wird. Der Anleger könnte die notwendige Verkleinerung der Position daraufhin auch selbst durchführen.

Keine Nachschusspflichten für Privatanleger mehr

Zu einem echten Margin-Call, das heißt zu dem tatsächlichen Einfordern einer Nachschusspflicht durch den Broker, kommt es bei bestimmten Produkten in Deutschland für Privatanleger mittlerweile nicht mehr. In den letzten Jahren wurde die Nachschusspflicht bei CFDs und Futures durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) für Privatanleger aus Verbraucherschutzgründen verboten. Damit bleibt es den Onlinebrokern überlassen, ob sie den Anlegern dennoch Termingeschäfte anbieten und das Risiko von Verlusten übernehmen, die das Kontoguthaben des Privatanlegers übersteigen. Der Broker kann das Risiko jedoch steuern, indem er den maximalen Hebel für seine Kunden begrenzt bzw. die Margin-Anforderungen erhöht und Positionen eines Kunden automatisch und frühzeitig schließt, wenn die Mindestmargin verletzt wird, um zu verhindern, dass der Verlust aus einer Position größer als der Depotwert des Kunden ist. Auch Aktien lassen sich auf Margin kaufen.

Beispiel für einen Aktienkauf mit Margin

Ein Anleger hat auf seinem Margin-Konto ein Guthaben von 10.000 USD. Er möchte mit einem Hebel von 3 eine Aktie kaufen und erwartet steigende Kurse. Die betreffende Aktie notiert bei 50 USD, so dass er ohne Margin 200 Stück kaufen könnte. Dank der Margin könnte der Anleger 600 Stück für einen Gesamtbetrag von 30.000 USD ordern.

- Fall 1: Die Aktie steigt um +15 % auf 57,50 USD

Der Anleger erzielt mit seinen 600 Stück vor Transaktionskosten und Zinsen einen Gewinn von 4.500 USD. Dies entspricht +45 % auf sein eingesetztes Kapital. - Fall 2: Die Aktie fällt um -15 % auf 42,50 USD

Der Anleger verzeichnet mit seinen 600 Stück vor Transaktionskosten und Zinsen einen Verlust von 4.500 USD. Dies entspricht -45 % auf sein eingesetztes Kapital.

Vorteile und Nachteile von Margin Trading

Vorteile und Chancen

Nachteile und Risiken

Durch größere Positionsgrößen und die dadurch erzielbare Hebelwirkung sind höhere Gewinne möglich. Im besten Fall winken bei geringen Einsätzen hohe Gewinne.

Dem Anleger steht eine größere Auswahl von Handelsinstrumenten zur Verfügung, beispielsweise Termingeschäfte wie Futures oder CFDs sowie Leerverkäufe (Short Selling) oder das Schreiben von Stillhalterpositionen bei Optionen.

Die automatisierte Margin bietet dem Anleger eine enorme Flexibilität in Sachen Kapitaleinsatz und Positionsgrößen.

Beim Handel auf Margin sind hohe Verluste möglich. Im schlimmsten Fall, d. h. wenn die Margin durch Verluste komplett aufgezehrt ist, droht sogar ein Totalverlust.

Läuft eine Position weit genug gegen den Anleger, so kommt es meist automatisch zu einer teilweisen oder vollständigen Liquidation. Der Anleger kann den Zeitpunkt in diesem Fall nicht selbst bestimmen, so dass der zwangsweise Ausstieg zu sehr ungünstigen Kursen erfolgen kann.

Margin Kredite sind verzinst. Die Zinsen können vor allem bei länger laufenden Positionen zu einer größeren zusätzlichen Kostenbelastung führen.

Fazit: Nur für erfahrene Anleger und Trader

Margin-Trading gilt nicht ohne Grund als sehr risikoreich. Nicht wenige Trader haben schon das ein oder andere Konto „platt“ gemacht. Weniger erfahrene Investoren oder Anleger, die bei Verlusten zu emotionalen Fehlentscheidungen neigen, sollten vom Margin Trading am besten komplett die Finger lassen. Es kommt schließlich auch nicht jeder Autofahrer mit der hohen PS-Zahl eines Ferraris oder Lamborghinis zurecht. Anleger hingegen, die ihr Risiko mit Bedacht wählen, können ihre Gewinne jedoch mit punktuellem Margin-Trading erheblich steigern. Vorausgesetzt natürlich, dass die Risiken begrenzt und in die Handelsstrategie einkalkuliert werden.

Erfahrene Marktteilnehmer hingegen könnten mit einem Margin Konto nicht nur ihre Gewinne durch höhere Positionsgrößen hebeln, sondern auch das Spektrum an Handelsinstrumenten erheblich erweitern. So lassen sich beispielsweise Futures handeln oder als Stillhalter Optionen schreiben. Darüber hinaus könnten Leerverkäufe getätigt werden, so dass beispielsweise in Bärenmärkten von fallenden Kursen profitiert werden könnte.

Sie möchten an der Börse auf Margin handeln?

LYNX bietet Ihnen den Handel von z.B. Futures auf Margin direkt an den Terminbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Margin Broker, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto