Die fundamentale Analyse ist kein Hexenwerk, wie leider viel zu viele glauben. Die für Sie als Anleger nötigen Informationen sind leicht im Internet zugänglich und die entscheidenden Aspekte dabei schnell zu lernen. Was Sie über diese Dinge wissen müssen, um sich selbst eine Meinung zu bilden und nicht von Interpretationen anderer abhängig zu sein, erklären wir Ihnen in diesem Artikel.

Es stimmt schon, um die komplexen Bilanzen der Unternehmen bis ins Detail zu verstehen und zwischen den Zeilen lesen zu können, ist ein Wirtschafts-Studium hilfreich. Um aber Unternehmen fundamental zu analysieren und um zu entscheiden, ob Sie bei einer Aktie grundsätzlich ein- oder aussteigen würden, braucht man kein Studium.

Die unmittelbare Entscheidung, wann ein Ein- und Ausstieg sinnvoll wäre, sollte allerdings immer auf chart- und markttechnischen Signalen basieren. Mehr Informationen dazu finden Sie in unserer Artikelserie zur Technischen Analyse, aber:

Hier geht es darum, eine Vorauswahl zu treffen. Welche Aktien sind für Sie als Investor für eine mittel- und langfristige Anlage besonders lukrativ? Und wann sollte man zusehen, dass man sich von einer Aktie verabschiedet? Nur die besten Aktien sollten in Ihrem Depot liegen. Und sobald eine dieser Aktien nicht mehr dazugehört, erkennen Sie das an relativ wenigen Aspekten, die wir Ihnen hier näherbringen.

Wenn die fundamentale Analyse eine Aktie identifiziert, die es sich nicht mehr zu halten lohnt, wäre es zudem ratsam, weite Stoppkurse, die den Top-Aktien, die Sie länger halten möchten, den nötigen Spielraum für Korrekturen einräumen, enger zu ziehen und dann zügig und ggf. auf Nimmerwiedersehen auszusteigen. Fangen wir mit einer Übersicht der Tools der fundamentalen Analyse an, die wir in diesem Artikel besprechen werden:

Fundamentale Analyse – Mit diesen Faktoren wissen Sie, was Sie wissen müssen:

Wenn Experten ein Unternehmen aus fundamentaler Sicht analysieren, gewinnt man als Anleger manchmal den Eindruck, dass die Analysten sich absichtlich so kompliziert ausdrücken und mit Abkürzungen daherkommen, dass man nur Bahnhof versteht. Das ist bisweilen wohl wirklich so, denn Analysten geben natürlich ungern die Deutungshoheit über die Zahlenwerke der Unternehmen ab. Aber solange es um die grundsätzlichen Aspekte geht, die Ihnen als Investor die nötigen Hinweise liefern, ob es sich um eine solide Aktie mit starken Perspektiven handelt oder nicht, kommt man ohne Fachchinesisch und mit Grundwissen über die folgenden Aspekte zurecht:

- Branche und Geschäftsmodell

- Der interne Branchenvergleich

- Dividende und Dividendenrendite

- Umsatz- und Gewinnwachstum

- Der Gewinn pro Aktie & das Kurs/Gewinn-Verhältnis

- Analystenprognosen

Branche und Geschäftsmodell: Halten Sie es wie Warren Buffett

Der legendäre Investor Warren Buffett, dem wir im letzten Jahr einen Artikel gewidmet hatten (Warren Buffett: Der nette Milliardär von Nebenan), betont es in Interviews immer wieder: Er kauft für sein mittlerweile gigantisches Investmentunternehmen Berkshire Hathaway nur Aktien von Unternehmen, deren Geschäftsmodell er versteht und von deren Zukunftsperspektive er überzeugt ist. Dass sollten Sie ohne Wenn und Aber genauso halten. Und dazu muss man kein studierter Volkswirt sein.

Entscheidend dabei ist: Sie sollten keine Aktien kaufen, nur, weil sie steigen, was suggeriert, dass „andere“ sie ja auch kaufen. Man kann sich nicht darauf verlassen, dass diese „anderen“ wirklich wissen, was sie tun und deswegen selbst auf eine Recherche verzichten. Denn oft ist es so, dass fast alle so denken und man dann auf einen Zug aufspringt, von dem man nicht einmal weiß, wovon er angetrieben wird.

Das heißt nicht, dass Sie Startup-Unternehmen mit komplexen Internettechnologien, Biotechnologiefirmen oder Unternehmen, die sich mit Robotik, Nanotechnologie oder Raumfahrt befassen, meiden sollten und sich auf Autobauer und Nahrungsmittelkonzerne beschränken müssten. Aber Sie sollten sich in die Informationen, die es über fast jedes börsennotierte Unternehmen reichlich gibt, einlesen, um zu erkennen, was das Unternehmen tut. Denn nur so können Sie sich ihre eigene Meinung darüber bilden, ob das ein Unternehmen ist, das ihrer Ansicht nach zukünftig vorankommen wird. Denn bedenken Sie:

Für Ihr Geld und für Ihr Depot zählt auch nur Ihre Meinung, nicht die anderer!

Wenn Sie sich das Unternehmen ein wenig genauer angesehen und den Eindruck gewonnen haben, dass sie da etwas entdeckt haben, das Zukunft hat und steigende Gewinne verspricht, kommt dieses Unternehmen und seine Aktie auf den Zettel der potenziellen Kaufkandidaten. Dann geht es zum nächsten Schritt des „Abklopfens“:

Der interne Branchenvergleich: Der Marktführer muss nicht erste Wahl sein

Lassen Sie den Blick in der Branche, in der ihre Kandidaten-Aktie agiert, schweifen. Wer tummelt sich da noch? Was gibt es da an Konkurrenten? Und wäre das derzeit für Sie interessante Unternehmen anhand dessen, was Sie darüber wissen, imstande, die Konkurrenz in Schach zu halten … oder findet sich da vielleicht ein anderes Unternehmen im Zuge dieses internen Branchenvergleichs, das Sie noch gar nicht auf dem Zettel hatten, den ersten Kandidaten aber womöglich ausstechen könnte? Denn dann könnten Sie den vorherigen Namen auf Ihrem Merkzettel streichen und das stärkere Unternehmen dafür einfügen.

Nehmen wir einfach mal ein beliebiges Beispiel: Sie gehen davon aus, dass Chiphersteller starke Perspektiven haben und haben sich die im DAX notierte Infineon als möglichen Kandidaten für Ihr Depot ausgesucht. Jetzt klopfen Sie die Branche nach Alternativen ab, um zu prüfen, ob Sie da nicht noch eine interessantere Aktie finden.

Oft hört man, dass der Marktführer die beste Wahl sei. Das ist eine immer wieder auftauchende „Regel“, die aber schlicht verkehrt ist. Denn ein Marktführer kann längst seinen Zenit überschritten haben und andere, kleinere, aber innovativere Unternehmen knabbern an seinem Marktanteil. In solchen Fällen sollten Sie sich gerade diese kleinen Unternehmen genauer ansehen!

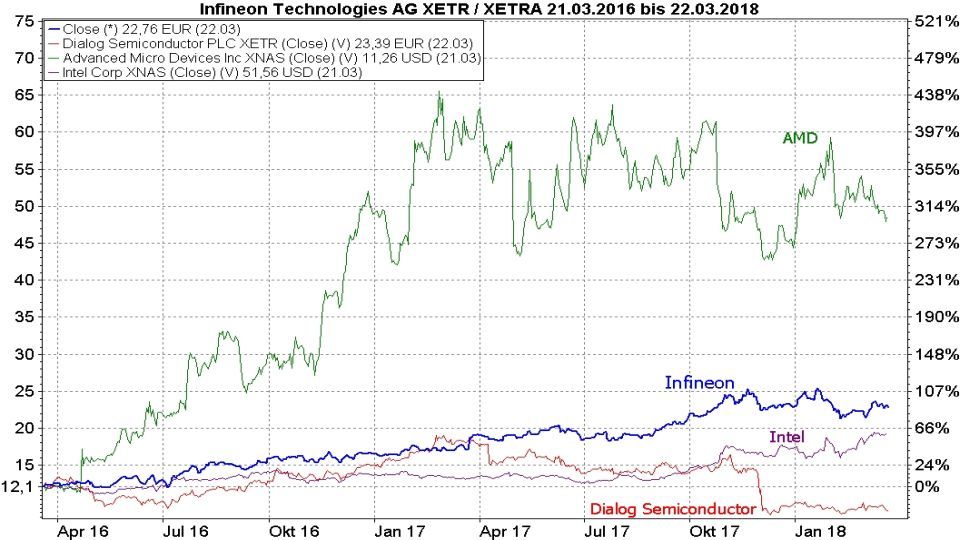

Um einen sinnvollen Vergleich zwischen einzelnen Unternehmen bzw. deren Aktien durchführen zu können, brauchen Sie die Bausteine, die wir ihnen im Folgenden vorstellen werden. Aber beginnen wir einfach mal mit dem einfachen „optischen“ Vergleich: Sehen Sie sich die Charts von Infineon und anderen Chipaktien, die in dieser Branche eine größere Rolle spielen, an. Wählen Sie dazu einen etwas längeren Zeitraum von ein bis zwei Jahren, denn für ein Investment kommt es darauf an, dass der übergeordnete Trend passt und nicht darauf, was in den letzten ein, zwei Wochen durch kurzlebige Einflüsse passiert ist.

Wir haben uns hier außer Infineon noch die Chiphersteller Dialog Semiconductor, Intel und Advanced Micro Devices (AMD) über zwei Jahre angesehen. Dieser Chart zeigt, dass Infineon über diese Zeitspanne zwar sehr gut gelaufen ist, AMD aber eine weit, weit bessere Performance hingelegt hat. Also doch lieber AMD statt Infineon?

Stopp! Die letztendliche Entscheidung über den Einstieg in als zukunftsträchtig zu deklarierende Aktien trifft ohnehin die Charttechnik. Und die zeigt: AMD ist zwar bis Anfang 2017 weitaus besser gelaufen als die anderen Chip-Aktien, seither geht es jedoch seitwärts. Da müsste man also ohnehin nicht umgehend dabei sein. Aber alleine der Performance-Vergleich reicht eben noch nicht – erst sollte man die wichtigsten fundamentalen Aspekte anschauen. Beginnen wir mit der Frage nach der Dividende:

Die Dividendenrendite: Ein nicht zu unterschätzendes Extra

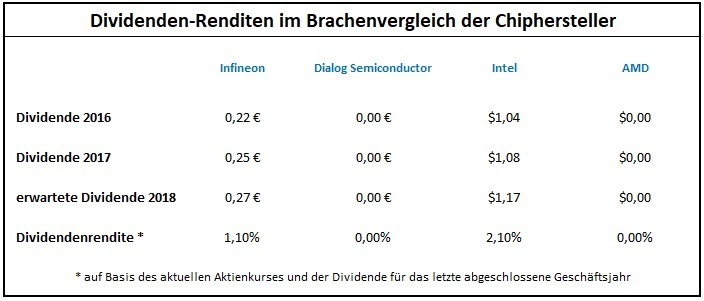

Mit der Dividende beteiligt das Unternehmen Sie als Aktionär am Gewinn. Immerhin gehört Ihnen ja mit Ihren Aktien ein Teil der Firma. Hierzulande wird die Dividende gemeinhin jährlich nach der Hauptversammlung ausbezahlt. In den USA sind vierteljährliche Zahlungen üblich. Kann die Höhe der Dividende ausschlaggebend für die Wahl der Aktie sein? Sollte man nur Aktien mit hohen Dividenden ins Depot nehmen und im Zweifel bei einer Auswahl verschiedener Aktien einer Branche die mit der höchsten Dividendenrendite wählen (Dividendenrendite = Dividende ./. Aktienkurs), im Fall unseres Vergleichs (siehe die folgende Tabelle) also Intel?

Nein. Aber man sollte die Dividendenrendite auf jeden Fall als eines der Kriterien in Augenschein nehmen, nach denen sie letzten Endes ihre Entscheidung treffen. Immerhin sind Dividenden ein wunderbares Zubrot, das ein Sahnehäubchen auf die mit einer Aktie erzielten Kursgewinne darstellt und eine regelmäßige, kleine Einnahme aus Aktien bedeutet, wenn man die Aktien über viele Jahre halten möchte. Aber man muss schon genau hinsehen, denn eine fehlende Dividende ist nicht zwingend ein Ausschlusskriterium, eine hohe Dividendenrendite nicht unbedingt ideal. Warum?

Unternehmen, die schnell wachsen, zahlen oft keine Dividende, weil sie die Gewinne in Expansion und Innovation stecken. Mit dem Ziel, die Konkurrenz auf Abstand zu halten, die Marktführerschaft zu erlangen und dann, wenn sie „oben“ angekommen sind, geduldige Aktionäre, die ihnen trotz fehlender Dividende die Treue gehalten haben, umso reichlicher zu belohnen. Solche Aktien können deutlich lukrativer sein als diejenigen, die bereits hohe Dividenden ausschütten. Aber!

Dieses Wachstum muss auch der klar erkennbare Grund sein, warum keine Dividende bezahlt wird und nicht womöglich ein fehlender Gewinn! Wenn es da gar nichts gibt, das auszuschütten wäre, hieße es besser: Weg mit solchen Aktien aus der Kandidatenliste, es sei denn, es handelt sich um ein rasant wachsendes Unternehmen, das klar erkennbar auf dem Weg zur Gewinnschwelle wäre. Denn was man als Investor absolut nicht haben möchte sind Unternehmen, die entweder keine Chance haben, sich gegenüber der Konkurrenz dauerhaft zu behaupten oder ihre beste Zeit längst hinter sich haben. Welche der vier auf unserem Zettel stehenden Chipaktien die beste Wahl wäre, erschließt sich aus der Dividendenrendite alleine also noch nicht, da müssen wir auch die Gewinnentwicklung genauer unter die Lupe nehmen.

Umsatz- und Gewinnwachstum: Die Relationen müssen passen

Grundsätzlich gilt: Je zügiger und kontinuierlicher Umsatz und Gewinn eines Unternehmens zulegen, desto besser ist die Chance dafür, dass es a) dabei bleibt und b) die Aktie entsprechend an Wert gewinnt. Aber das ist eine Binsenweisheit, man sollte in jedem Fall ein klein wenig genauer hinsehen.

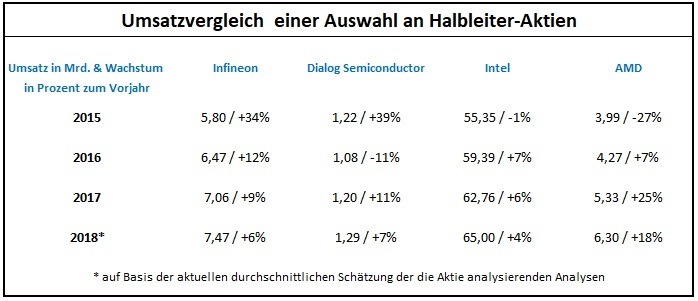

Es kommt nicht darauf an, welches Unternehmen im Vergleich zu den anderen den größten Umsatz macht, sonst landet man ja automatisch beim Marktführer der, wie eingangs ausgeführt, keineswegs die beste Wahl sein muss. Es geht um die Dynamik des Umsatzzuwachses. Sehen wir uns das mal über drei Jahre hinweg bei unseren vier Chipaktien an, wobei wir die durchschnittlichen Analystenprognosen für das laufende Jahr 2018 als viertes Jahr mit hineinnehmen:

Da bekommen wir interessante Informationen. Wir sehen, dass Intel ein Riese gegenüber den anderen drei zur Auswahl stehenden Unternehmen ist. Aber dieser Riese wächst eben auch am langsamsten. Infineon zeigt die größte Kontinuität. Das Unternehmen AMD aber, das 2015 noch ein Jahr mit erheblich fallenden Umsätzen hatte, kämpft sich dafür jetzt umso dynamischer zurück. Das sollte man im Hinterkopf behalten … und zum nächsten Schritt übergehen: Wie sieht es mit den Gewinnen aus? Immerhin führen hohe Umsätze nicht automatisch zu starken Gewinnen, es kommt immer darauf an, ob ein Unternehmen rational und effektiv arbeitet und so auch eine gute Gewinnspanne beim Absatz seiner Produkte (Marge) erzielen kann. Die folgende Tabelle zeigt dieselben vier Aktien über dieselben vier Jahre, nur haben wir hier den Gewinn und dessen prozentuale Veränderung zum Vorjahr abgebildet.

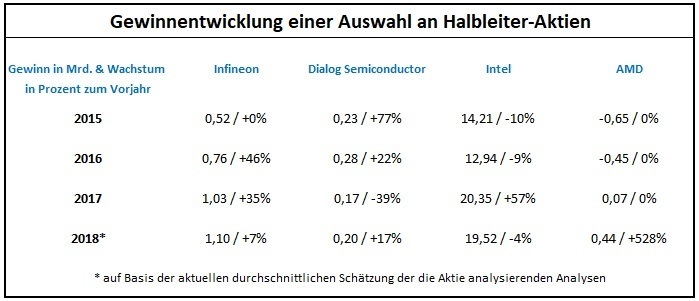

ACHTUNG: Beim Gewinn gibt es zahllose Messgrößen, die selbst die Profis verwirren. Wir nehmen hier den Gewinn vor Steuern als Vergleichsbasis. Das ist die Größe, die am besten abbildet, was aus dem reinen, operativen Geschäftsbetrieb heraus hängenbleibt, denn Steuern, Abschreibungen etc. können das Bild in jedem Jahr auf eine andere Weise verzerren. Sehen wir uns das mal an:

Und wieder ist der Marktführer nicht gerade erste Wahl. Wenn man den prognostizierten Gewinn für 2018 mit dem Ergebnis von 2015 vergleicht, hat Infineon den Gewinn deutlicher steigern können und weist zudem keine Jahre mit rückläufigem Gewinn aus, wie es bei Intel der Fall ist. Auch beim Unternehmen AMD, das ja, wie wir im Chart oben gesehen haben, die beste Kursperformance über einen Zeitraum von zwei Jahren vorweisen konnte, ist die Dynamik der Gewinnentwicklung beeindruckend. Was da aber nicht gefällt ist, dass sich das Unternehmen aus der Verlustzone herauskämpfen musste, 2017 erstmals wieder einen kleinen Gewinn einfuhr und diese Prognose einer deutlichen Gewinnsteigerung im Jahr 2018 auch erstmal so eintreffen muss.

So langsam beginnt man also, zu Infineon als beste Wahl zu tendieren. Aber noch sind wir nicht ganz „durch“ mit den wichtigsten fundamentalen Aspekten, die Sie sich vor der Entscheidung ansehen sollten. Denn auch, wenn Infineon momentan am ehesten überzeugt, was die Entwicklung bei Umsatz und Gewinn angeht … das heißt nicht, dass diese Aktie die besten Chancen auf nachhaltige Kursgewinne haben muss. Denn erst, wenn wir den Gewinn mit dem derzeitigen Aktienkurs ins Verhältnis setzen, ließe sich abschätzen, ob nicht schon zu viele andere Investoren zum dem Schluss gekommen sind, dass man Infineon haben muss. Denn dann könnte diese Aktie bereits zu teuer sein und dem Markt bald die Käufer ausgehen. Also auf zum vorletzten Schritt:

Der Gewinn pro Aktie & das Kurs/Gewinn-Verhältnis

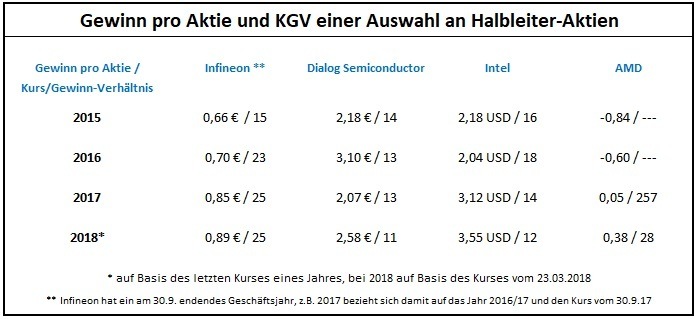

Die folgende Tabelle zeigt den Gewinn pro Aktie. Dabei muss die Zuwachsrate nicht unbedingt genau mit der des vom Unternehmen erzielten Gesamtgewinn übereinstimmen, weil Einflussfaktoren wie Aktienrückkäufe, durch die sich der erzielte Gewinn auf weniger Aktien verteilt oder im Gegenzug Kapitalerhöhungen, bei denen durch die Ausgabe neuer Aktien weniger Gewinn auf die einzelne Aktie entfällt als zuvor, das Bild verzerren können.

Es fällt auf, dass Infineon im Vergleich zu den anderen Aktien relativ „teuer“ ist. Das zeigt das derzeitige KGV von 25.

KGV – was bedeutet das? Ausgeschrieben heißt es Kurs/Gewinn-Verhältnis, englisch Price/Earnings-Ratio oder P/E-Ratio. Diese Messgröße stellt das Kursniveau zum erzielten Gewinn pro Aktie ins Verhältnis, indem der Kurs durch den Gewinn pro Aktie dividiert wird. So sieht man, wie oft man den aktuell pro Jahr erzielten Gewinn bezahlt, wenn man eine solche Aktie kauft. Zu dieser Thematik finden Sie auch einen Artikel, der das KGV umfassend beleuchtet, daher gehen wir an dieser Stelle nicht detaillierter darauf ein.

Was hier bei diesem Vergleich unter dem Strich bleibt, ist die Erkenntnis, dass Dialog Semiconductor und Intel aus Sicht des KGV deutlich billiger wären als Infineon. Jetzt sehen wir uns noch einen Aspekt an, bevor wir eine Entscheidung treffen würden: Was sagen die Experten?

Analystenprognosen: Lassen Sie sich die Entscheidung nie abnehmen!

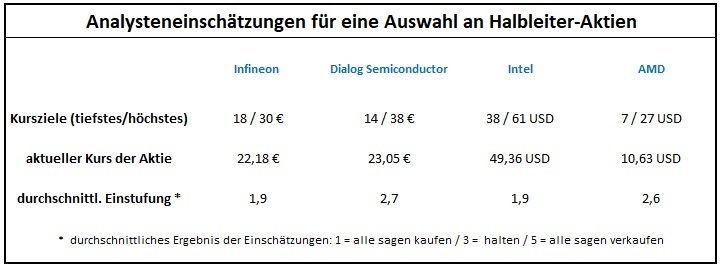

Es ist der Beruf der Analysten, sich Unternehmen ganz genau anzusehen. Eigentlich könnte man denken, dass es daher völlig unnötig wäre, sich ein Unternehmen selbst anzusehen, dafür gibt es ja diese Experten. Aber sich alleine auf die Analysten zu verlassen, wäre keine gute Idee. Erstens, weil sie auch keine Glaskugel haben und somit nicht sicher sein können, wie es bei einem Unternehmen weitergeht. Und zweitens, weil Ihre Gewinnschätzungen, Kursziele und Einstufungen auf Annahmen basieren. Deswegen unterscheiden sie sich immens, wie die folgende Tabelle zeigt.

Einfach auf die zu hören, die optimistisch sind, wäre gewagt, denn auch die skeptischen Analysten haben ja gute Gründe für ihre Meinung. Deswegen wäre es zu empfehlen, sich solche Einschätzungen im Internet zwar anzusehen, aber immer auch die anderen vorgestellten Kriterien mit in den Entscheidungsprozess einfließen zu lassen.

FAZIT: Gesamtsieger auswählen und auf die charttechnische Einstiegschance warten

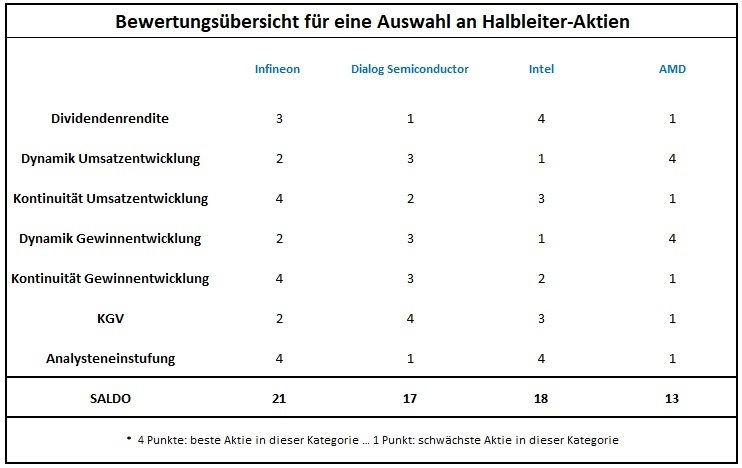

Fassen wir einfach einmal zusammen, was wir zusammengetragen haben und bewerten den Sieger einer Kategorie mit vier, das schwächste Unternehmen mit einem Punkt. Dann steht folgendes auf unserem Zettel:

Infineon hat im Saldo tatsächlich am besten abgeschnitten. Zumindest, wenn es Ihnen um eine längerfristige, nicht zu riskante Anlage geht. Denn würden Sie nach einem Turnaround-Kandidaten suchen, der womöglich in den kommenden Jahren mehr Kurspotenzial zu bieten hat – was aber auch mit entsprechend höherem Risiko einhergeht – wäre AMD durchaus interessant, denn was die momentane Dynamik bei Umsatz und Gewinn angeht, ist AMD ganz vorne. Man muss eben nur wissen, dass sich solche Turnarounds auch schnell wieder ins Gegenteil verkehren können. Wer also investieren und nicht risikofreudig spekulieren will, wäre mit Infineon im Zuge unserer Auswahl recht gut beraten. Also, sofort her damit?

Natürlich nicht – denn damit hat man ja nur die Auswahl getroffen, diese Aktie grundsätzlich kaufen zu wollen, wenn es darum ginge, eine Aktie aus dem Bereich der Chiphersteller auszuwählen.

Wann für einen Kauf der Aktie allerdings der richtige Zeitpunkt wäre, das wiederum entscheidet die Technische Analyse, sprich die Signale der Chart- und Markttechnik! Denn dass eine Aktie grundsätzlich lukrativ wäre, ist eine Sache. Aber ob Sie am Anfang eines neuen, großen Aufwärtsimpulses kaufen oder aber ausgerechnet „oben“, bevor es zu einer Abwärtsbewegung kommt (die ja immer auftauchen kann, auch, wenn es sich um grundsätzlich „gute“ Aktien handelt), macht nun einmal einen entscheidenden Unterschied, was heißt: Lauern Sie auf Ihre Chance, aber überstürzen Sie nichts!

Sie möchten in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit MarketMaker pp4 erstellt