|

Lassen Sie sich den Artikel vorlesen:

|

Wenn Sie auf der Suche nach einem Broker für den Handel des Volatility Skew sind, klicken Sie hier.

Die Put-Optionen mit einer höheren impliziten Volatilität können mit einer Brandschutzversicherung für ein Haus verglichen werden. Das Risiko, dass ein Brand ausbricht, ist allgemein sehr gering. Aber wenn es tatsächlich passiert, so ist der Schaden und damit die ausbezahlte Versicherungssumme sehr groß. Dies gilt auch in der Welt der Optionen. Wenn die Börse sehr stark fällt, wie z.B. im Falle eines Börsencrashs, dann bieten Put-Optionen einen guten Schutz vor Verlusten.

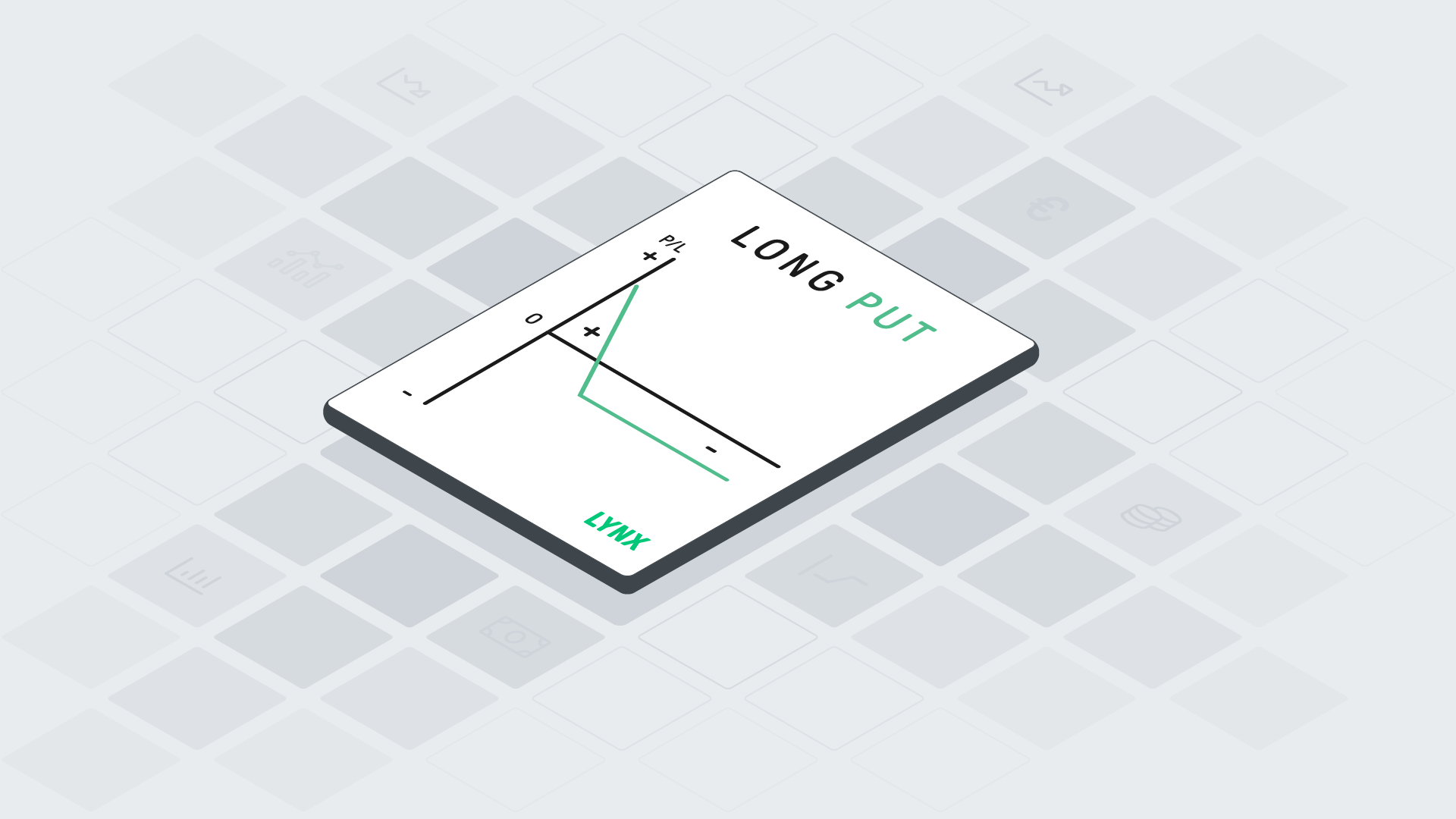

An den Finanzmärkten finden extrem starke Abwärtsbewegungen aber nur sehr selten statt. Ein Optionsanleger muss sich daher fragen, ob es Sinn macht, bestimmte Put-Optionen zu kaufen. Wenn Put-Optionen für ein Portfolio als Absicherung gegen fallende Kurse dienen, so handelt es sich möglicherweise um eine sinnvolle Entscheidung. Werden dieselben Optionen jedoch spekulativ verwendet, so könnte dieselbe Optionsprämie in Relation zu der geringen Eintrittswahrscheinlichkeit eines Gewinns zu hoch sein. Es hängt also ganz von den Anlagezielen ab.

Die folgende Tabelle (siehe unten) zeigt die Ausübungspreise von S&P500-Indexoptionen, mit 120 Tagen Laufzeit. Der Stand des S&P500-Index beträgt in diesem Beispiel 1950 Punkte. Eine S&P500-Index Put-Option 1875, die 75 Punkte aus dem Geld liegt, notiert mit einer impliziten Volatilität von 21,1%. Die Optionsprämie beträgt $ 57,71. Eine Call-Option 2025, die ebenfalls 75 Punkte aus dem Geld liegt, weist eine implizite Volatilität von 14% auf bei einer Optionsprämie von $ 35,53. Obwohl beide Optionen 75 Punkte aus dem Geld liegen, gibt es einen deutlichen Unterschied im Preis.

Volatility Skew nach dem Black Monday

Vor dem Black Monday, dem Tag des Börsencrashs im Oktober 1987, war von einem Volatility Skew bei Aktienoptionen noch nie die Rede. Erst nach diesem Ereignis war der Skew jedoch bei den Optionspreisen zu beobachten. Denn das Risiko einer plötzlichen, starken Abwärtsbewegung wurde von den Anlegern nun höher eingeschätzt, als die Möglichkeit eines plötzlichen starken Kursanstiegs. Dies führte dazu, dass aus dem Geld liegende Put-Optionen fortan höher bepreist wurden. Denn Anleger kaufen aus dem Geld liegende Put-Optionen oft, um ihr Portfolio gegen fallende Preise abzusichern. Deshalb ist im Vergleich zu Call-Optionen die Nachfrage und der Preis von Put-Optionen höher. Durch den Anstieg der Optionsprämie nimmt die implizite Volatilität zu. Dadurch, dass gleichzeitig viele Anleger Call-Optionen auf Aktien in ihrem Besitz schreiben (Covered Call), gibt es in der Regel ein höheres Angebot an Call Optionen. Deshalb ist die implizite Volatilität und damit auch die Optionsprämie von Call-Optionen in der Regel niedriger.

Volatility Skew S&P500-Indexoptionen

| Implizite Volatilität | Optionsprämie Call | Strike | Optionsprämie Put | Implizite Volatilität |

|---|---|---|---|---|

| 18,80% | $ 53,70 | 1925 | $ 25,90 | 18,80% |

| 18,60% | $ 50,20 | 1930 | $ 27,40 | 18,60% |

| 18,30% | $ 46,80 | 1935 | $ 29,10 | 18,40% |

| 18,10% | $ 43,50 | 1940 | $ 30,80 | 18,20% |

| 17,80% | $ 40,40 | 1945 | $ 32,70 | 17,90% |

| 17,60% | $ 37,30 | 1950 | $ 34,60 | 17,70% |

| 17,30% | $ 34,30 | 1955 | $ 36,60 | 17,40% |

| 17,10% | $ 31,50 | 1960 | $ 38,80 | 17,20% |

| 16,80% | $ 28,70 | 1965 | $ 41,00 | 16,90% |

| 16,60% | $ 26,10 | 1970 | $ 43,50 | 16,70% |

| 16,40% | $ 23,50 | 1975 | $ 45,90 | 16,40% |

Je weiter Put-Optionen aus dem Geld liegen, desto höher ist die implizite Volatilität, so dass die Optionen relativ gesehen teurer werden. Im Beispiel kämen für viele Anleger vor allem die Put-Optionen 1925 und 1930 als Absicherung ihres Depots in Frage. Denn findet ein plötzlicher Kursrutsch statt, so bieten diese Optionen bei überschaubarem Kapitaleinsatz einen guten Schutz. Ein Optionsanleger sollte sich jedoch fragen, ob diese Put-Optionen auch aus rein spekulativen Gesichtspunkten attraktiv sind. Im Kapitel 4 über Optionsstrategien gehen wir darauf genauer ein.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

Griechen