Unter den bekanntesten Optionen-Kombinationen finden Sie den Long Strangle, der die perfekte Optionsstrategie ist, um aus Aktienbewegungen Profit zu schlagen. Das Gegenteil eines Long Strangle ist ein Short Strangle, der versucht Gewinne durch das Schreiben von Optionen auf Aktien mit wenig Bewegung zu generieren.

Der englische Begriff „Long“ steht in diesem Zusammenhang für „Kauf“. Bei dem Long Strangle kaufen Sie also die Optionen-Kombination. „Strangle“ steht für „Erwürgen“. Aber keine Sorge, kein Anleger ist bisher wegen eines Strangles erwürgt worden. Die Interpretation dahinter ist einfach, dass der Kurs der Aktie nach links oder nach rechts „gezogen“ werden muss, um Gewinn zu erzielen. Als würden Sie einen Schal am Hals nach links oder rechts fest ziehen.

Sie können den Long Strangle auf alle Basiswerte handeln, auf die Optionen handelbar sind. In diesem Artikel betrachten wir einen Long Strangle beispielsweise auf eine Aktie.

- Aufbau des Long Strangles

- Profil eines Long Strangles

- Prinzip des Long Strangles

- Für wen ist der Long Strangle geeignet?

- Wann sollte ein Long Strangle eingegangen werden?

- Wo liegen Ihre „Breakevens“?

- Was ist Ihr maximaler potenzieller Gewinn bei einem Long Strangle?

- Was ist Ihr maximaler potenzieller Verlust bei einem Long Strangle?

- Was sind die Margin Anforderungen bei einem Long Strangle?

- Wie wirkt sich die Zeit auf die Position aus?

- Was ist der Einfluss der impliziten Volatilität?

- Risiko einer Ausübung der Optionen

- Die Vorteile und Nachteile des Long Strangles auf den Punkt gebracht

- Beispiel eines Long Strangles auf Advanced Micro Devices Inc.

- Fazit: Die Risiken und die Chancen des Long Strangles richtig abwägen

Aufbau des Long Strangles

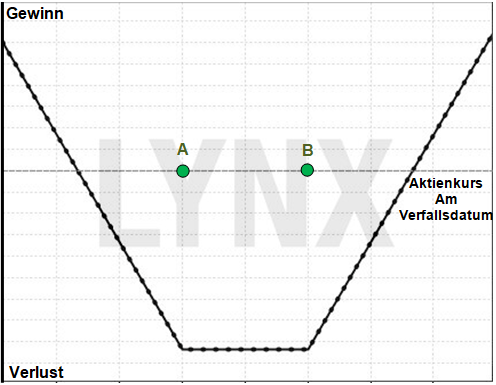

Diese Strategie beinhaltet den Kauf einer Call Option, die aus dem Geld ist (deren Basispreis über dem aktuellen Aktienkurs liegt) und einer Put Option, die ebenfalls aus dem Geld ist (deren Basispreis unter dem aktuellen Aktienkurs liegt), mit demselben Verfallsdatum.

Der Long Strangle zusammengefasst:

- Long Put mit Basispreis A

- Long Call mit Basispreis B

- Der Aktienkurs liegt in der Regel zwischen A und B

- Beide Optionen haben das gleiche Verfallsdatum

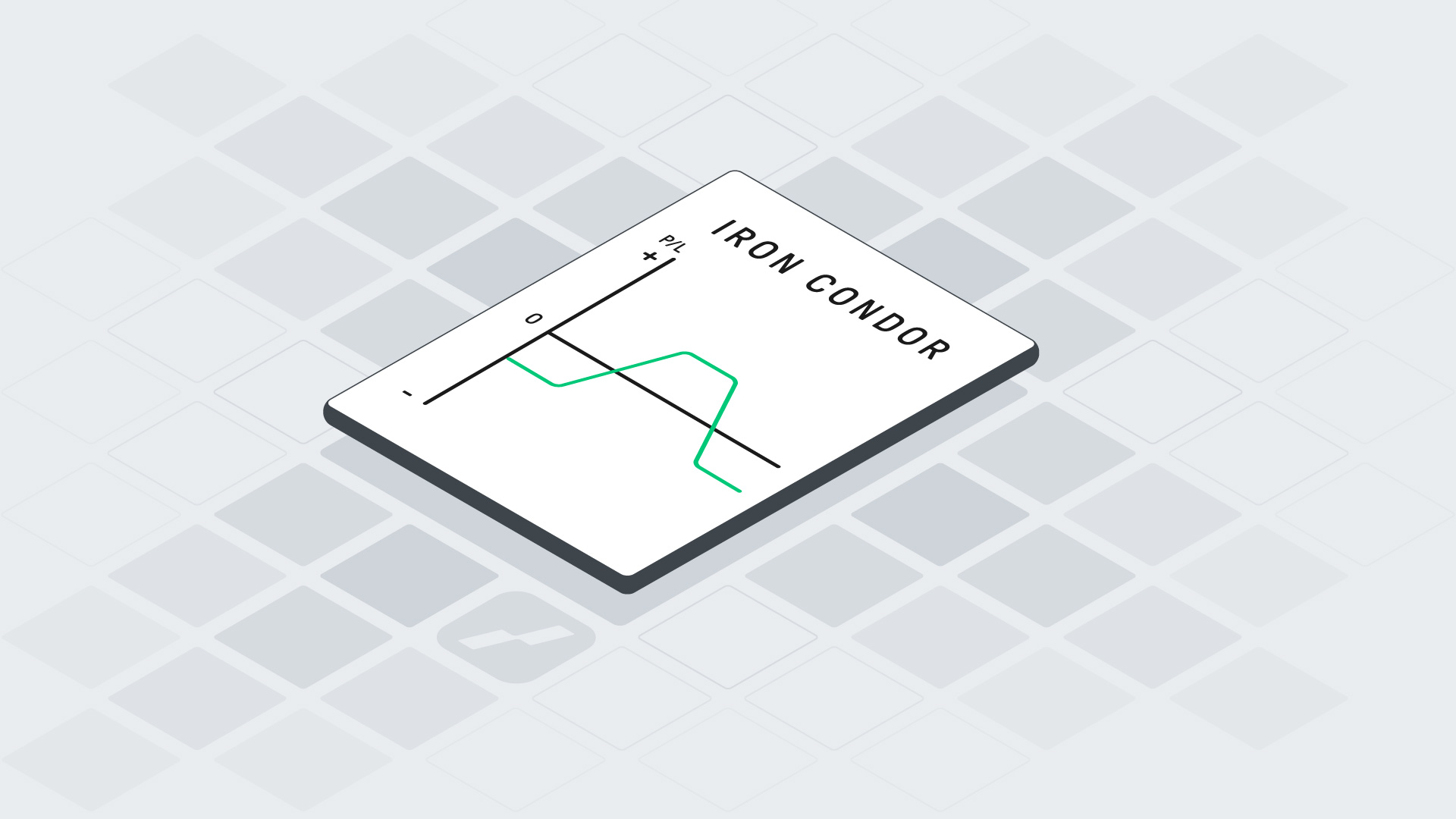

Profil eines Long Strangles

Prinzip des Long Strangles

Ein Long Strangle gibt Ihnen das Recht, die Aktie zum Basispreis A zu verkaufen und die Aktie zum Basispreis B zu kaufen, vorausgesetzt die Aktie erreicht diese Basispreise während oder am Ende der Laufzeit der Optionen.

Ihr Ziel wird aber in der Regel sein, Gewinne mitzunehmen, wenn sich die Aktie in eine der beiden Richtungen (egal welche) bewegt. Der Kauf sowohl einer Call Option als auch einer Put Option kann aber teuer sein, vor allem wenn Sie eine volatile Aktie handeln (um den Zusammenhang zwischen einer hohen Volatilität und dem Preis einer Option zu verstehen, verweise ich auf meinen Artikel „Werden Sie mithilfe der Volatilität zum Profi-Trader“). Sie benötigen also eine sehr starke Kursbewegung der Aktie, um die Gewinnschwelle zu erreichen. Da sich die Aktie unbedingt bewegen muss, um einen Gewinn einzustreichen, spricht man bei einem Long Strangle von einer direktionalen Strategie.

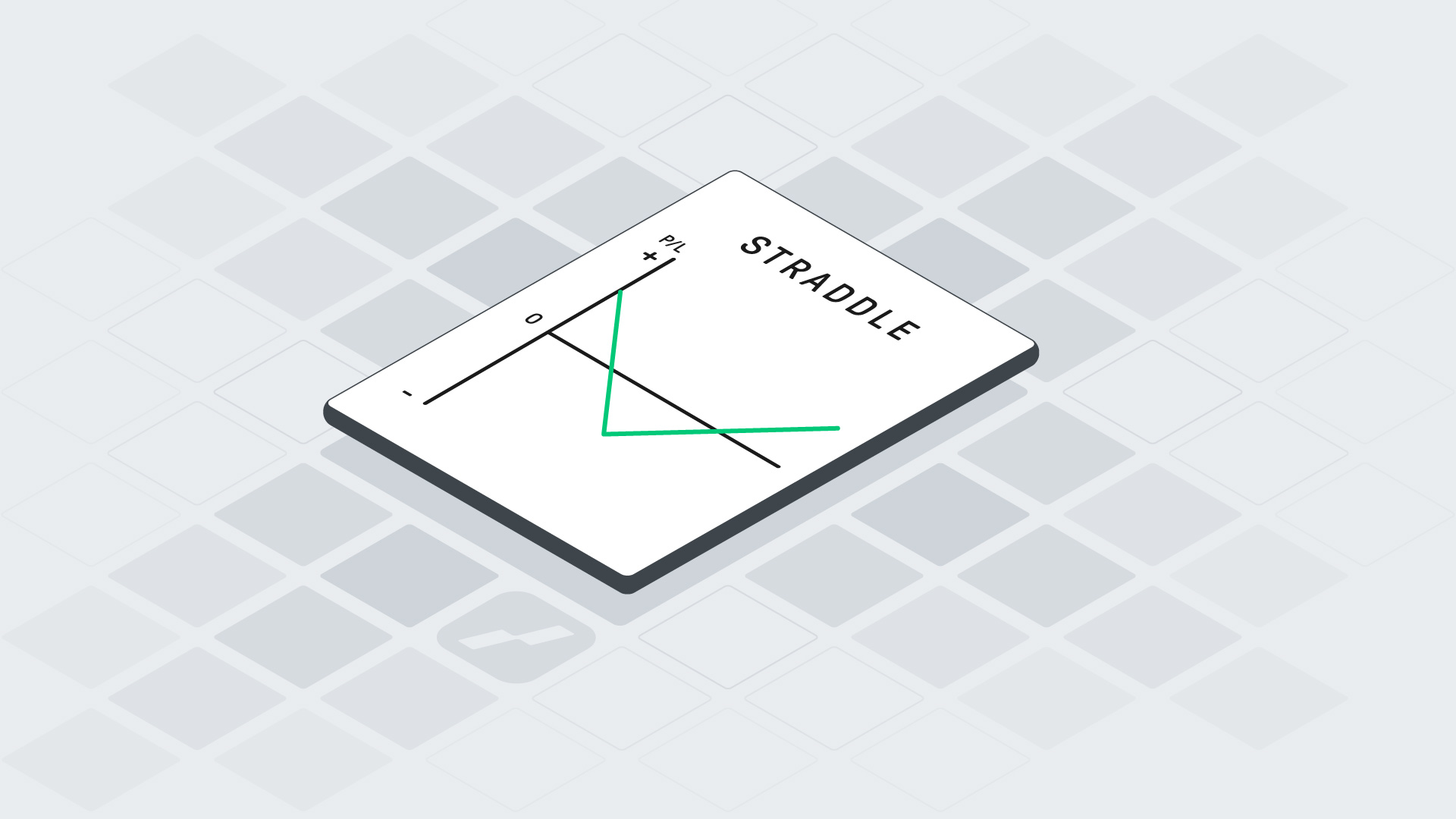

Der Unterschied zwischen einem Long Strangle und einem Long Straddle besteht darin, dass die Basispreise der beiden Optionen eines Strangles aus dem Geld sind. Bei einem Long Straddle sind sie „am Geld“: Die Basispreise entsprechen dem aktuellen Aktienkurs.

Da Optionen, die aus dem Geld sind, billiger sind als wenn sie am Geld sind, ist ein Long Strangle billiger als ein Long Straddle. Die Kehrseite der Medaille ist aber, dass sich die Aktie bei einem Long Strangle noch deutlicher bewegen muss, bevor Sie einen Gewinn erzielen.

Die meisten Anleger, die den Long Strangle handeln, werden nach wichtigen Nachrichtenereignissen Ausschau halten, die zu einer ungewöhnlich großen Kursbewegung der Aktie führen können, sei es nach oben oder nach unten. Beispielsweise werden sie erwägen, diese Strategie vor der Veröffentlichung von Quartalsergebnissen durchzuführen, in der Erwartung, dass diese Ergebnisse die Aktie befeuern oder auf Talfahrt schicken werden.

Wenn Sie sich nicht sicher sind, ob und wie stark sich die Aktie während der Laufzeit Ihrer Optionen bewegen wird, sollten Sie in Betracht ziehen, einen Long Straddle anstelle eines Long Strangle zu handeln. Ein Straddle kostet zwar mehr, aber die Aktie muss sich nicht so viel bewegen, um die Gewinnschwelle zu erreichen.

In der Umsetzung ist ein Long Strangle sehr einfach. Sie können ihn entweder als Optionen-Kombination handeln, indem Sie gleichzeitig die Put Option und die Call Option kaufen, oder Sie können die Put Option und die Call Option nacheinander kaufen.

Für wen ist der Long Strangle geeignet?

Der Long Strangle ist zwar in seiner Ausführung nicht besonders kompliziert, er erfordert dennoch eine große Expertise im Handel. Sie müssen in der Lage sein, einzuschätzen, ob die Optionen teuer oder billig sind (anhand der impliziten Volatilität zum Beispiel). Und Sie müssen sowohl das richtige Timing für die Eröffnung der Position haben, als auch die Intensität der potenziellen Kursbewegung der Aktie in einem definierten Zeitraum richtig einschätzen. Diese Aspekte zu beherrschen ist große Kunst. Scheitern Sie an dieser Aufgabe, können Sie Ihren kompletten Einsatz verlieren – das muss jedem Anleger bewusst sein, bevor so ein Trade eingegangen wird. Der Long Strangle ist also für fortgeschrittene Händler gedacht.

Wann sollte ein Long Strangle eingegangen werden?

Sie eröffnen einen Long Strangle, wenn Sie davon ausgehen, dass sich die Aktie stark bewegen wird, wissen aber nicht, in welche Richtung. Würden Sie zum Beispiel antizipieren, dass die Aktie stark steigen wird, würden Sie einfach eine Call Option kaufen, und keinen Strangle. Ein Einstieg in einen Strangle könnte Sinn ergeben, wenn sich eine Aktie eine Zeit lang in einer engen Kursspanne bewegt hat und wenn Sie erwarten, dass sie kurzfristig aus dieser Kursspanne ausbrechen wird, ob nach oben oder nach unten.

Wo liegen Ihre „Breakevens“?

Bei einem Long Strangle, gibt es zwei Breakeven-Punkte:

- Breakeven nach oben = Basispreis des Calls + bezahlte Prämie

- Breakeven nach unten = Basispreis des Puts – bezahlte Prämie

Was ist Ihr maximaler potenzieller Gewinn bei einem Long Strangle?

Ihr potenzieller Gewinn ist mit der Call Option theoretisch unbegrenzt, wenn die Aktie steigt. Wenn die Aktie fällt, kann Ihr Profit dank der Put Option ebenfalls sehr stark ausfallen, ist aber begrenzt, da die Aktie nicht tiefer als 0 fallen kann. Der Bruttogewinn am Verfallsdatum wäre die Differenz zwischen dem Aktienkurs und dem Basispreis der Call Option (wenn der Aktienkurs höher ist) beziehungsweise zwischen dem Aktienkurs und dem Basispreis der Put Option (wenn der Aktienkurs niedriger ist). Der Nettogewinn ist der Bruttogewinn abzüglich der für die Optionen gezahlten Prämie.

Ein Long Strangle muss nicht bis zum Ende der Laufzeit der Optionen gehalten werden. Sie können die Position vorzeitig glattstellen und Gewinne (oder Verluste) mitnehmen.

Was ist Ihr maximaler potenzieller Verlust bei einem Long Strangle?

Ihr maximaler potenzieller Verlust ist auf die Prämie des Strangles begrenzt, die sie bei der Eröffnung der Position bezahlt haben. Der maximale Verlust entsteht, wenn die Aktie bis zum Verfall zwischen den Basispreisen A und B liegt. In diesem Fall verfallen beide Optionen wertlos und die gesamte bezahlte Prämie geht verloren.

Was sind die Margin Anforderungen bei einem Long Strangle?

Die Margin Anforderungen entsprechen maximal den Kosten beziehungsweise der Prämie der Position.

Wie wirkt sich die Zeit auf die Position aus?

Bei dieser Strategie ist der Zeitwertverfall der Optionen Ihr Feind. Der Zeitwert beider Optionen wird Tag für Tag geringer werden. Wenn sich die Aktie nicht schnell in die eine oder andere Richtung bewegt, werden Sie Tag für Tag beobachten können, wir Ihre Position in den Verlust rutscht.

Was ist der Einfluss der impliziten Volatilität?

Ein Anstieg der impliziten Volatilität würde sich sehr positiv auf den Long Strangle auswirken. Selbst wenn der Aktienkurs stabil bleibt, würde ein schneller Anstieg der impliziten Volatilität den Wert beider Optionen erhöhen und es dem Anleger ermöglichen, die Position für einen Gewinn rechtzeitig vor Ablauf zu schließen.

Umgekehrt ist eine Verringerung der impliziten Volatilität doppelt schmerzhaft, da sie sich gegen beide gekaufte Optionen auswirkt.

Risiko einer Ausübung der Optionen

Dieses Risiko existiert beim Käufer des Strangles nicht. Als Käufer des Strangles haben Sie die Rechte über die Ausübung der Optionen und treffen die entsprechenden Entscheidungen selbst.

Die Vorteile und Nachteile des Long Strangles auf den Punkt gebracht

Vorteile:

- Der Long Strangle profitiert von der Stärke der Kursbewegung der Aktie, egal in welche Richtung.

- Der Long Strangle ist billiger als andere Optionsstrategien, wie zum Beispiel der Long Straddle.

- Das Gewinnpotenzial ist unbegrenzt.

Nachteile:

- Der Long Strangle erfordert eine starke Änderung des Aktienkurses.

- Die Zeit spielt gegen den Trader.

- Der Total-Verlust sollte einkalkuliert werden.

Beispiel eines Long Strangles auf Advanced Micro Devices Inc.

Nehmen wir als Beispiel an, dass die Aktie von Advanced Micro Devices Inc. (AMD) derzeit mit 32,50$ gehandelt wird. Um die Long Strangle Strategie umzusetzen, kauft ein Trader zwei Optionen, einen Call und einen Put.

Der Call mit einer Laufzeit von 90 Tagen hat einen Basispreis (Strike) von 35$ und die Prämie beträgt 2,25$ für einen Gesamtpreis von 225$ (2,25$ x Multiplikator von 100). Die Put Option mit einer Laufzeit von 90 Tagen hat einen Basispreis von 30$ und die Prämie beträgt 1,93$ für einen Gesamtpreis von 193$ (1,93$ x 100). Beide Optionen haben dasselbe Verfallsdatum. Der Gesamt-Einsatz für den Trader beläuft sich auf 418$.

Der Breakeven der Position auf der oberen Seite liegt bei 35$ + 4,18$ = 39,18$. Über diesem Kurs fängt der Trader an, Gewinne zu erzielen. Der Breakeven der Position auf der unteren Seite liegt bei 30$ – 4,18$ = 25,82$. Unter diesem Kurs entstehen die ersten Gewinne.

Wenn der Aktienkurs während der Laufzeit der Optionen zwischen 30$ und 35$ bleibt, beläuft sich der Verlust für den Händler auf 418$. Das sind die Gesamtkosten der beiden Optionskontrakte (225$ + 193$).

Nehmen wir an, dass die Aktie von Advanced Micro Devices Inc. aufgrund einer schwachen Markt-Konjunktur an Boden verliert. Wenn der Kurs der Aktie am Ende der Laufzeit der Optionen bei 23$ notiert, verfällt die Call Option wertlos und der Verlust beträgt 225$ für diese Option. Die Put Option hat jedoch an Wert gewonnen und erzielt einen Gewinn von 507$ (700$ abzüglich der anfänglichen Optionskosten von 193$). Daher beträgt der Gesamtgewinn für den Trader 282$ (Gewinn von 507$ – Verlust von 225$). Dieser Gewinn entspricht einer satten Rendite von 67,5% in Bezug auf den Einsatz.

Wenn der Kurs auf 38$ steigt, verfällt die Put Option wertlos und es entsteht ein Verlust von 193$. Die Call Option bringt einen Gewinn von 75$ (Wert von 300$ – Kosten von 225$). Unter Berücksichtigung des Verlusts aus der Put Option, entsteht für den Trader ein Verlust von 118$ (75$ – 193$), da die Kursbewegung nicht groß genug war, um die Kosten der Optionen wettzumachen.

Dieses Beispiel zeigt, wie stark die Kursbewegung der Aktie sein muss, um den Einsatz „einzuholen“ und erste Gewinne zu erzielen.

Fazit: Die Risiken und die Chancen des Long Strangles richtig abwägen

Der Long Strangle scheint auf dem ersten Blick eine ziemlich einfache Strategie zu sein. Sie ist jedoch nicht für alle Anleger geeignet. Um von einem Long Strangle zu profitieren, benötigen Sie fortgeschrittene Kenntnisse im Optionen-Handel und zumindest ein gutes Gespür, um Kursbewegungen von Aktien zu antizipieren.

Der Anleger strebt während der Laufzeit der Optionen eine starke Auf- oder Abwärtsbewegung der zugrunde liegenden Aktie an. Die Strategie geht auf, wenn während der Laufzeit der Optionen ein schneller Anstieg der impliziten Volatilität oder eine starke Bewegung der zugrunde liegenden Aktie entstehen. Der Charme an dieser Strategie ist, dass die Richtung der Kursbewegung bedeutungslos ist. Wenn der Long Strangle erfolgreich ist, winken hohe Renditen. Wenn nicht, ist ein Total-Verlust nicht auszuschließen.

Ein Long Strangle ist wirklich ein Wettlauf gegen den Zeitwertverfall und gegen die niedrige implizite Volatilität. Der Lauf der Zeit ist eine Konstante, die den Wert der Position jeden Tag ein wenig schmälert. Die implizite Volatilität ist die Erwartung von Schwankungen, die jederzeit eintreten können, oder auch nicht.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.