- Große Adressen am Terminmarkt: Performancedruck macht kreativ

- Stillhalter in einer Put-Option bei BASF

- Deswegen helfen Stillhalter bei „bösen Überraschungen“ gerne nach

- Stillhalter sind gemeinhin äußerst geschickte Trader!

- „Open Interest“: Kann man vorab erkennen, was die Stillhalter vorhaben?

- Was die Stillhalter tun, ist nie sicher vorherzusehen!

- Sie sind immer da … und doch weiß man nie, was sie tun werden

- Möchten Sie an der Börse Aktien und Optionen günstig handeln?

In nahezu allen Erklärungen, die man in den Medien dazu findet, warum eine Aktie oder ein Index gerade steigt oder fällt, verknüpfen die Kommentatoren diese Bewegungen mit zeitgleich aufgetauchten Nachrichten. Aber oft sind diese Nachrichten nicht einmal ansatzweise der Grund für diese Bewegungen. Was man alleine daran erkennen könnte, dass manche Erklärungen völlig absurd wirken. Wer glaubt denn ernsthaft, dass die Anleger an einem Tag kräftig kaufen, weil sie zum Beispiel glauben, Leitzinssenkungen stünden unmittelbar bevor und einen oder zwei Tage später verkaufen, weil sie scheinbar alle zugleich plötzlich das Gegenteil glauben? Man muss sich ja nur einmal selbst hinterfragen, um zu erkennen, dass da bisweilen blanker Unsinn erzählt wird:

Tun Sie selbst auch nur ab und zu das, was die anderen Investoren laut der medialen Erklärungen für das Auf und Ab der Kurse angeblich tun? Sprich, ändern Sie täglich Ihre Meinung? Glauben Sie eine Stunde, nachdem Sie auf negative Nachrichten hin ausgestiegen sind, dass dieselben Nachrichten doch gut sind und steigen wieder ein? Wenn die Anleger nur auf diese angeblich alles entscheidenden Nachrichten reagieren würden, müsste es bei Ihnen doch ebenso sein! Nein, Sie, ich und alle anderen Marktteilnehmer auch agieren auf Basis von persönlichen Einschätzungen, der technischen Analyse und sogenannter „Notwendigkeiten“. Und da kommen wir zum Punkt.

Große Adressen am Terminmarkt: Performancedruck macht kreativ

Diese „Notwendigkeiten“ existieren bei Privatanlegern weniger, aber bei den sogenannten „großen Adressen“ sieht das ganz anders aus. Vor allem, wenn sie am Terminmarkt agieren. Wobei „große Adressen“ bitte nicht mit „Großbanken“ gleichgesetzt werden sollten. Damit sind zwar auch Banken im Eigenhandel gemeint, aber darüber hinaus die Fonds, Versicherungen, Pensionskassen, Hedgefonds und einige milliardenschwere Privatinvestoren. Da geht es zum einen um gewaltige Summen, die verdient oder verloren werden können, wenn etwas schiefgeht. Und es geht zum anderen oft darum, Kunden zufriedenzustellen und die Konkurrenz auf Distanz zu halten. Wer kann bzw. von den Regularien her darf, intensiviert daher seine Performance mit Positionen am Terminmarkt. Und das hat nun einmal Einfluss auf die Kurse der Basiswerte, sprich der Aktien und Indizes.

Wenn solche großen Adressen mit ihrer immensen Kapitalkraft am Terminmarkt agieren, dann sind sie nicht nur imstande, sondern oft eben auch willens, durch gezielte Aktivitäten am Aktienmarkt nachzuhelfen, damit ihre Futures- und Optionsgeschäfte optimalen Gewinn abwerfen, statt zum Desaster zu werden. Und ganz besonders interessant sind da die sogenannten Stillhalter am Optionsmarkt.

Dazu muss man eines festhalten: Auch, wenn der Optionsmarkt in Deutschland durch die Konkurrenz der Futures, aber auch der anderen gehebelten Derivate wie Optionsscheine, Zertifikate oder CFDs keine so große Rolle mehr für Privatanleger spielt: Für die großen Adressen ist der Optionsmarkt weiterhin wichtig. Und das gilt für die US-Börsen ganz besonders, denn dort ist diese „Konkurrenz“ nie entstanden, an der Wall Street gelten die Optionen als die „Futures des kleinen Mannes“ und sind damit für alle Akteure bedeutsam.

Aber zunächst einmal: Was ist ein „Stillhalter“ überhaupt?

Was sind „Stillhalter“?

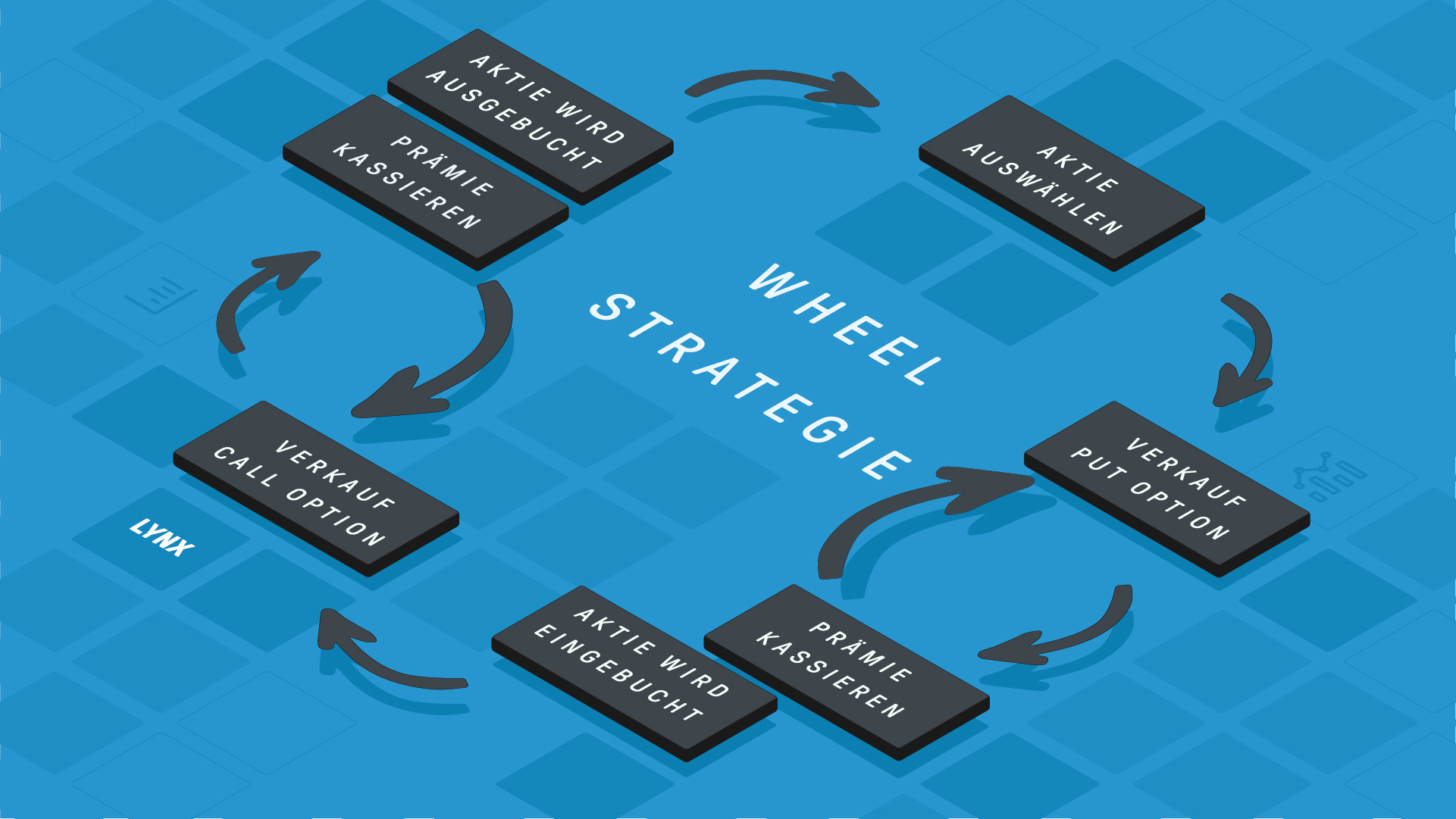

Dazu muss man zunächst eines erklären: Bei Optionen gibt es nicht zwei, sondern vier „Parteien“. Beim Future ist es einfacher: Wer in einem Futures-Kontrakt long geht, hofft darauf, dass der Kurs des Basiswerts, z. B. des DAX, höher steht, wenn dieser Futures-Kontrakt ausläuft. Der Gegenpart, der in eben diesem Kontrakt short geht, hofft auf fallende Kurse und damit auf das Gegenteil. Bei den Optionen gibt es aber vier Seiten, die Verkäuferseite und die Käuferseite mit jeweils zwei Zielrichtungen.

Innerhalb der von der Deutschen Terminbörse vorgegebenen Regeln bzgl. möglichen Basiswerten und Laufzeiten kann jeder Optionen „machen“ und an andere verkaufen. Dadurch entstehen diese vier Positionierungen:

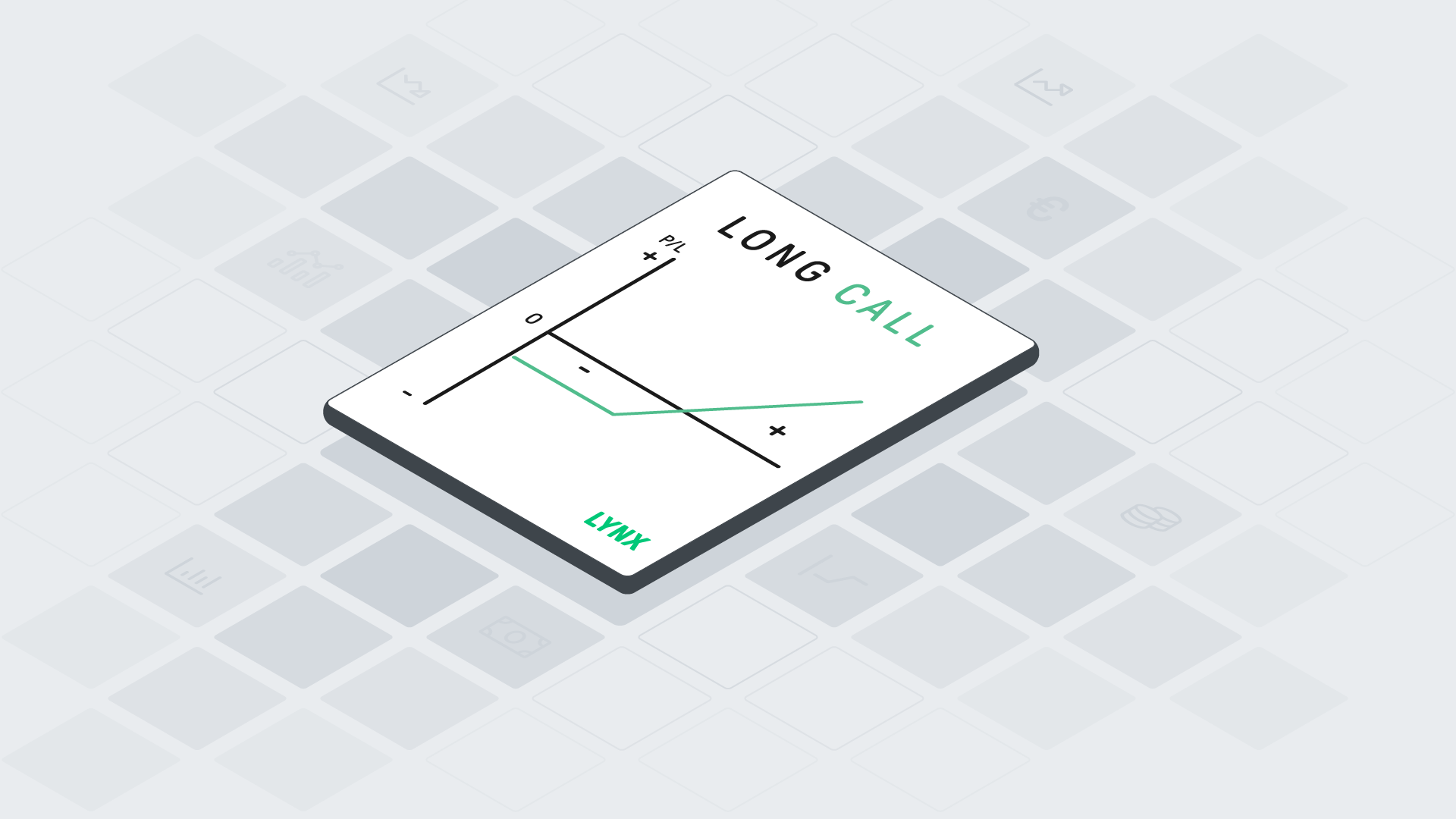

Der Marktteilnehmer hat eine Call-Option gekauft, setzt auf steigende Kurse.

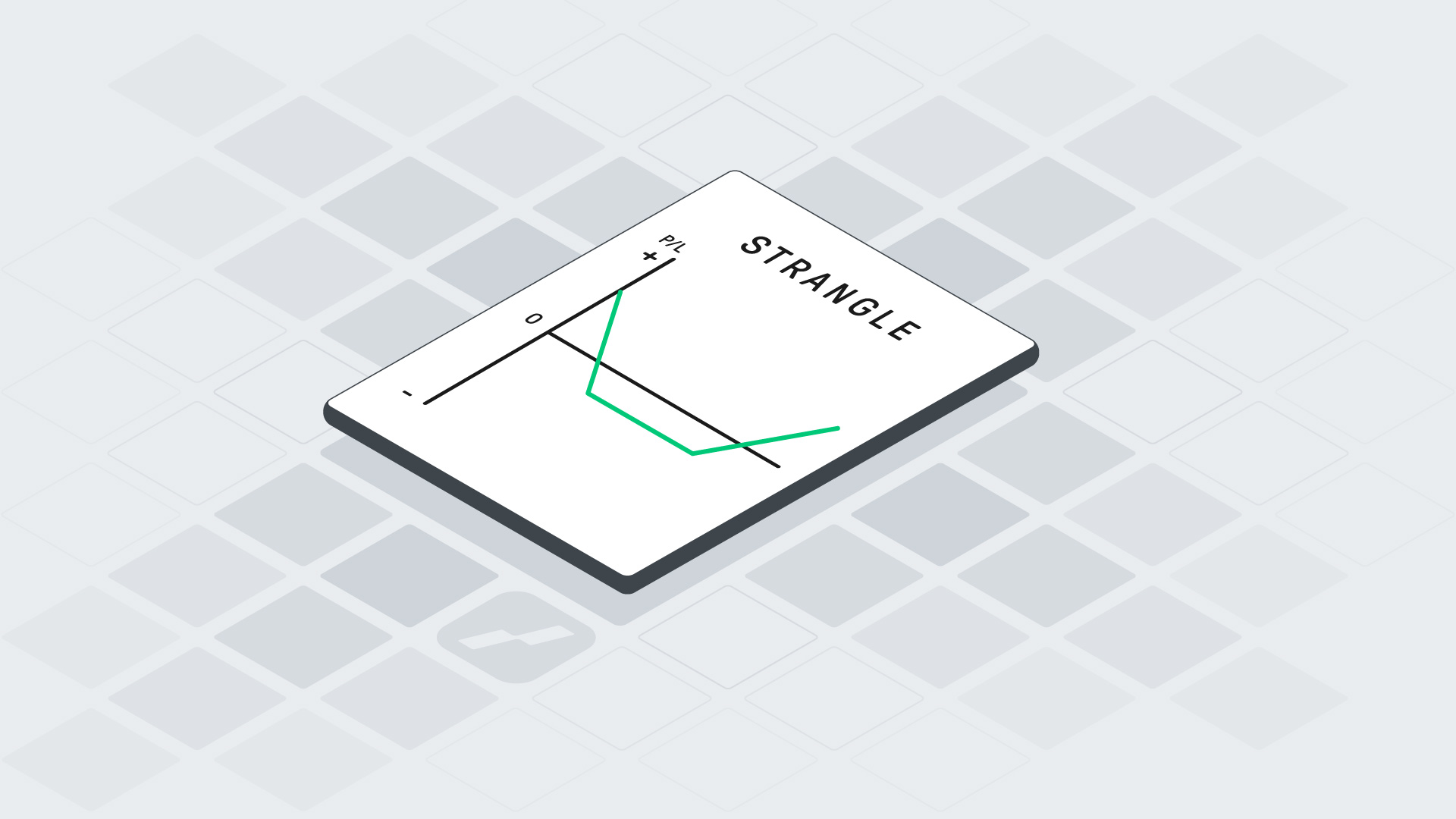

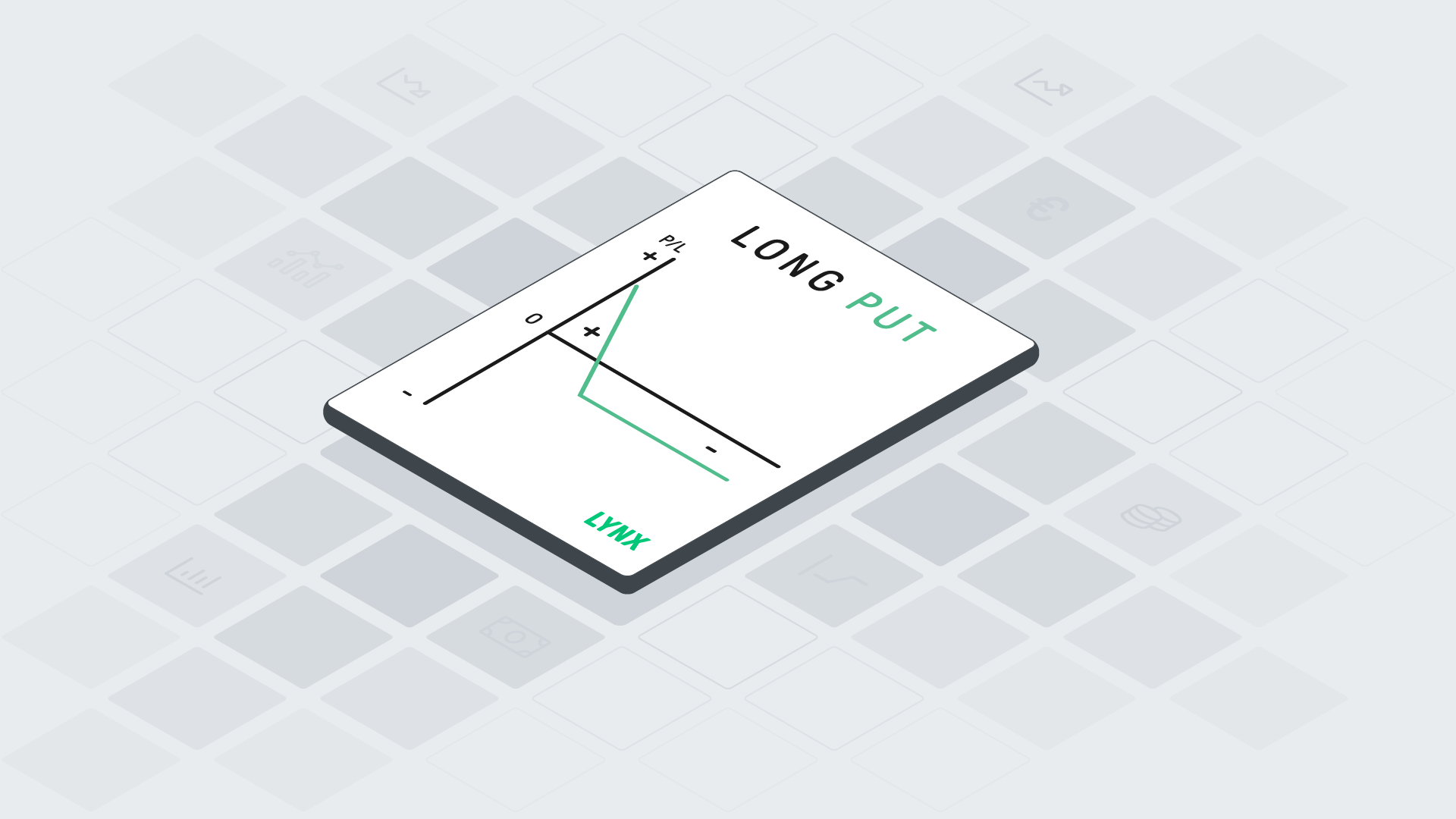

Der Marktteilnehmer hat eine Put-Option gekauft, setzt auf fallende Kurse.

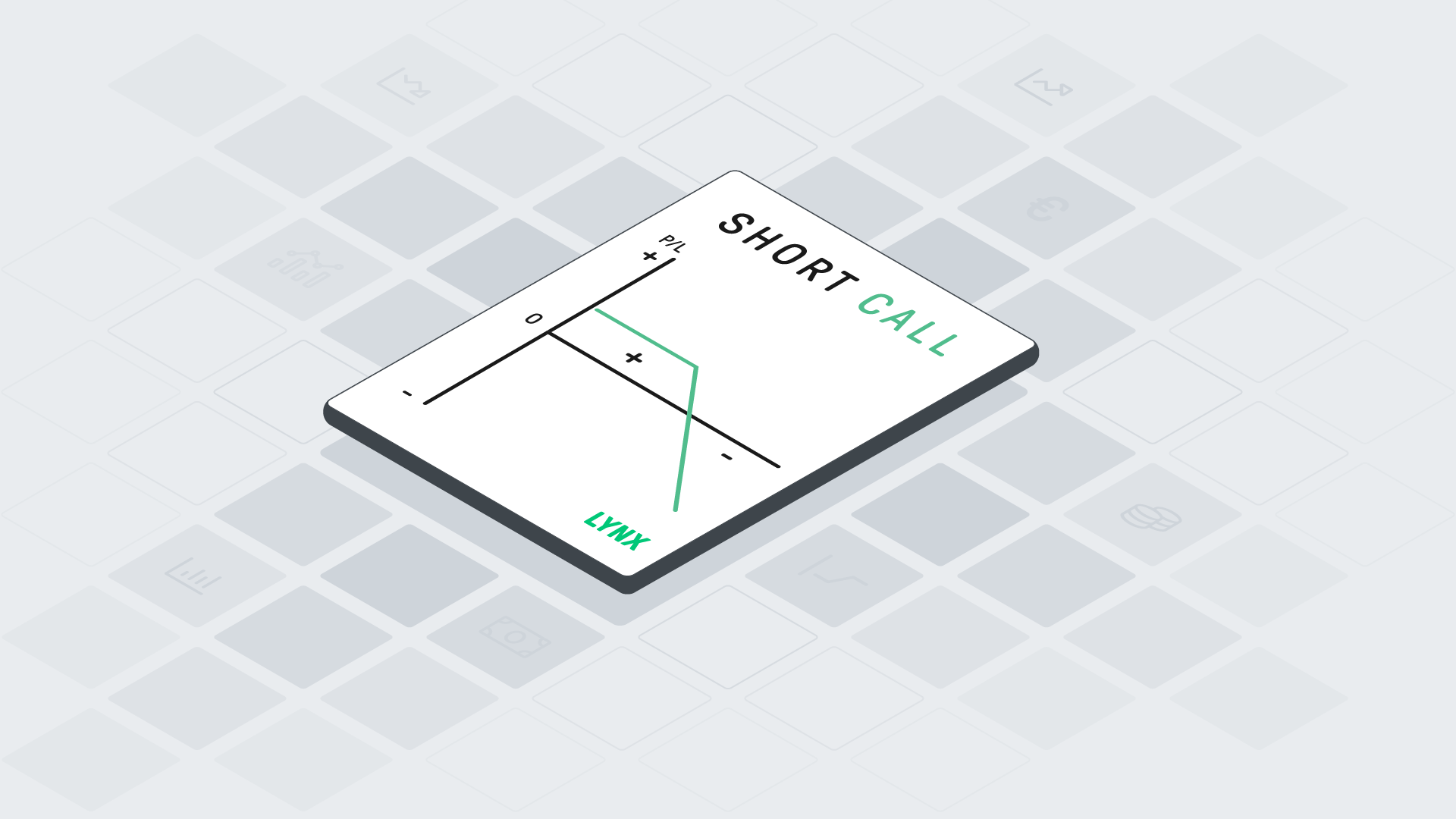

Der Marktteilnehmer hat eine Call-Option verkauft, setzt auf fallende Kurse.

Der Marktteilnehmer hat eine Put-Option verkauft, setzt auf steigende Kurse.

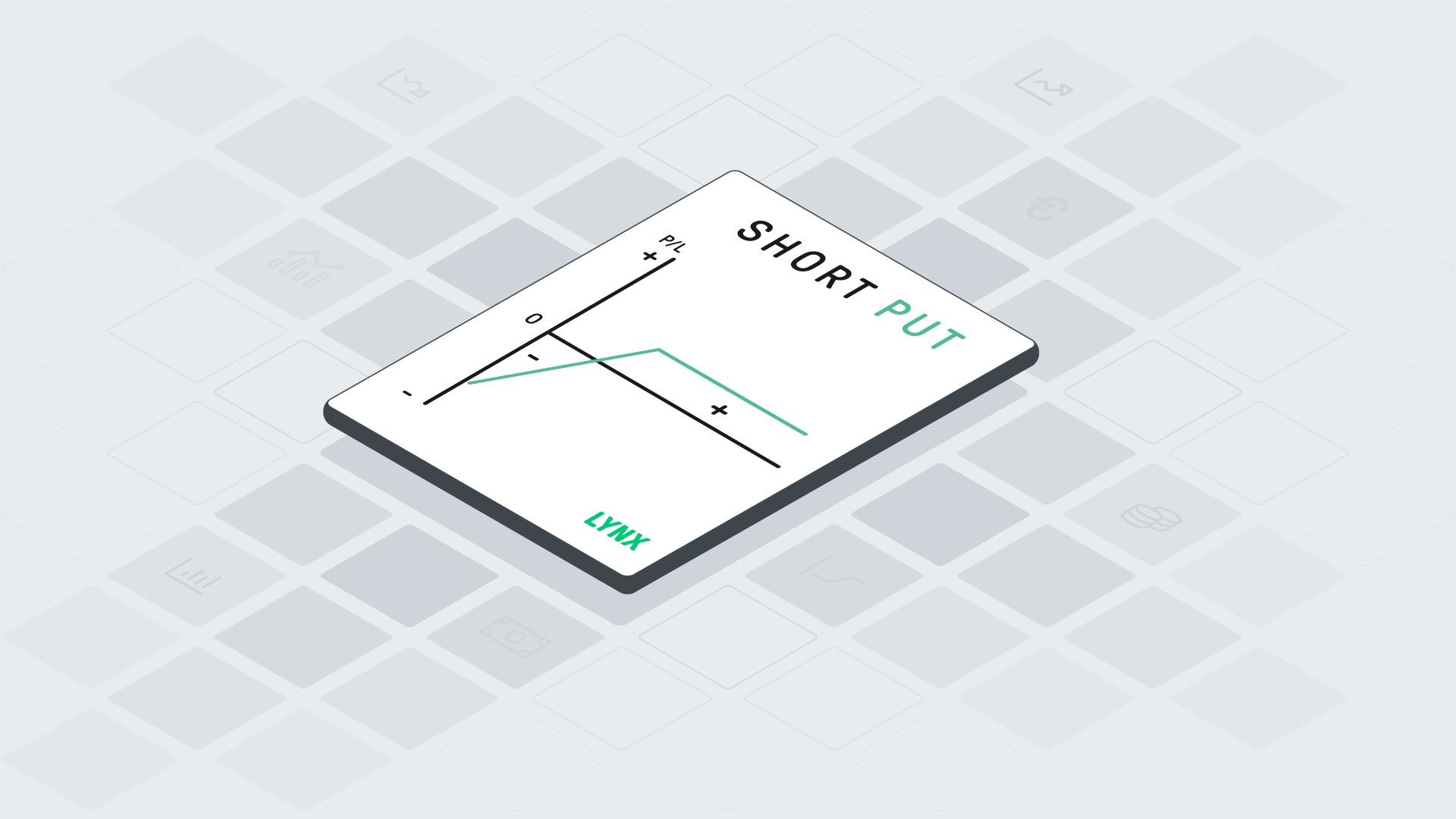

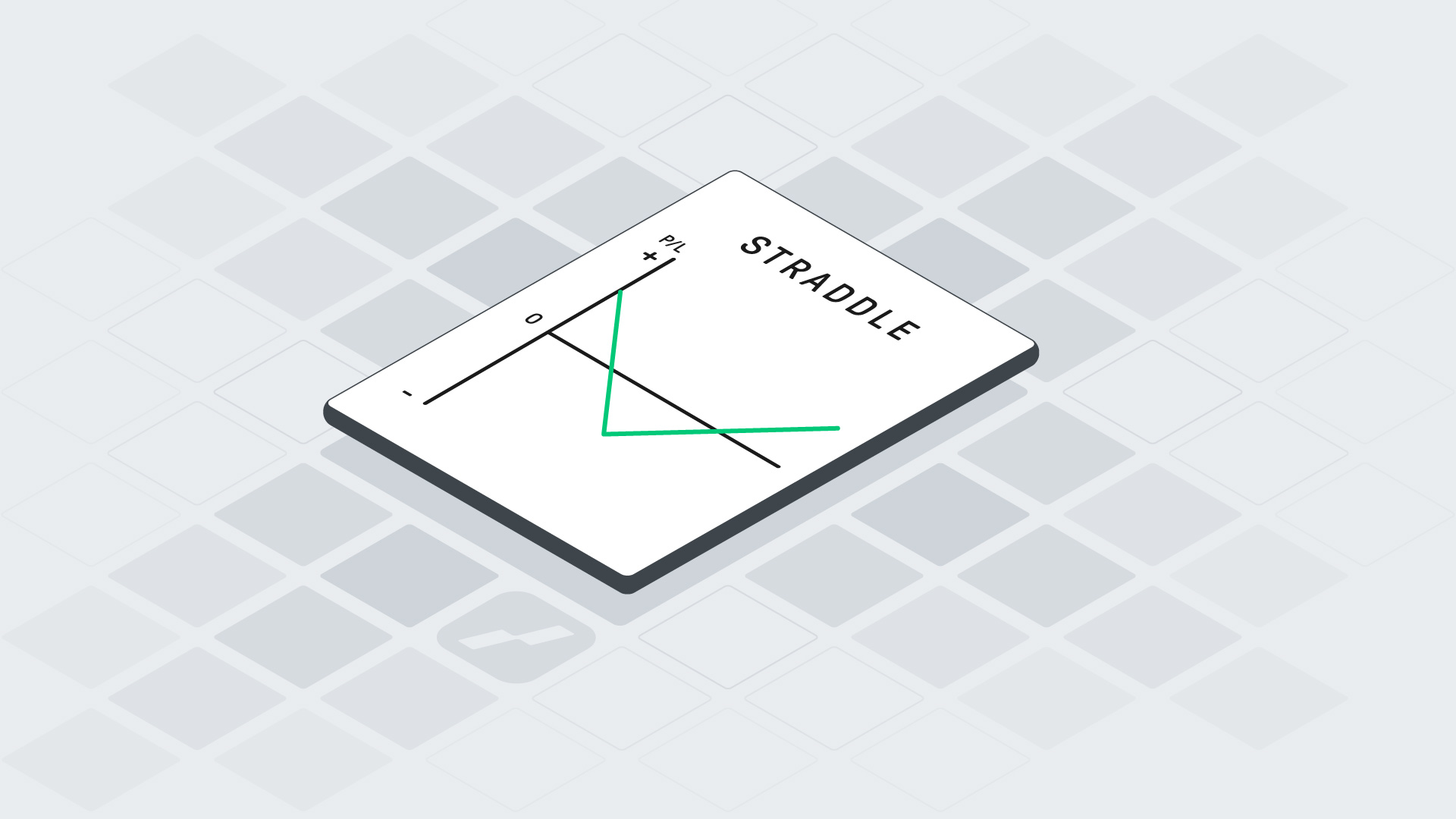

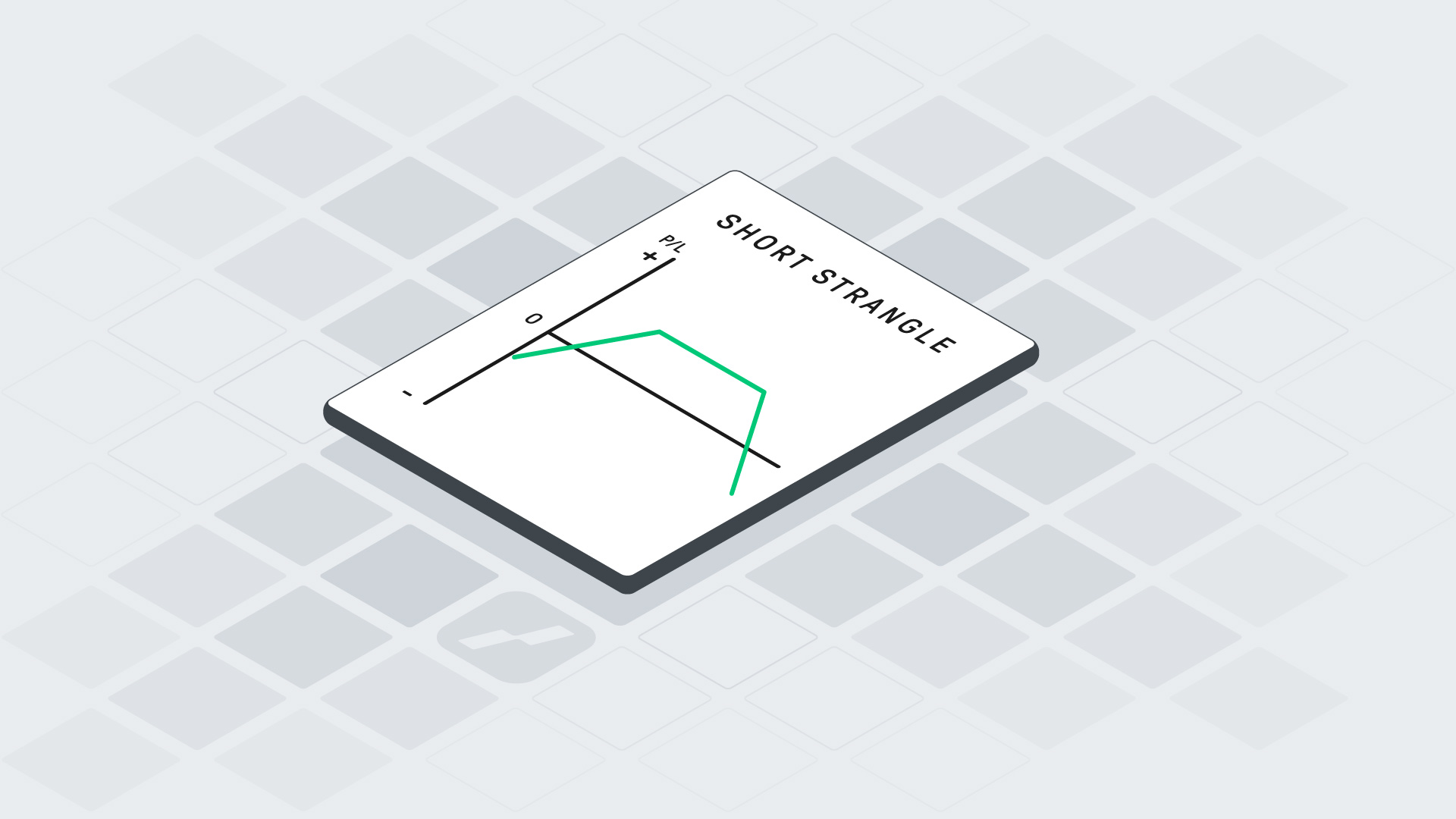

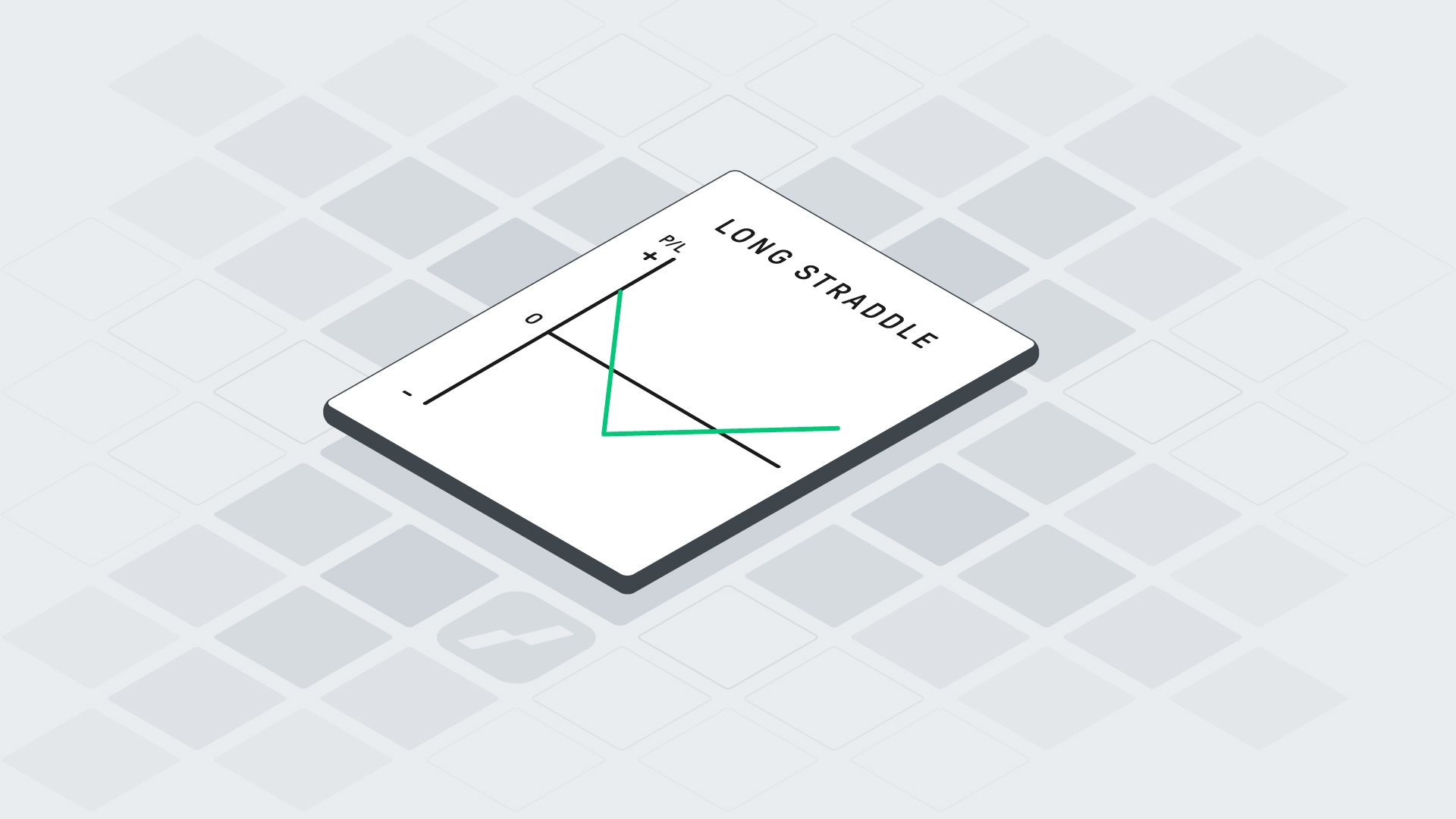

Die letzten beiden, Short Call und Short Put, sind die sogenannten „Stillhalter“. Sie haben Optionen an andere verkauft und wollen natürlich damit Gewinn erzielen. Was aber nur dann der Fall wäre, wenn diese Option wertlos verfällt. Das wirkt im ersten Moment seltsam, ist aber schnell erklärt, wenn man weiß, wie Optionen funktionieren. Dazu so kurz wie möglich gefasst die Definition:

Wie Optionen funktionieren

Basis einer Option ist ein Recht. Der Optionsbesitzer kann dieses Recht ausüben, das die Option beinhaltet, der Optionsverkäufer (Stillhalter) muss dann die mit der Option verbundene Verpflichtung erfüllen. Konkret:

Wenn man eine Call-Option (Long Call) auf eine Aktie hat, erwirbt man damit das Recht, diese Aktie zum Basispreis, auf den die Option lautet, zum Ende der Laufzeit der Option vom Verkäufer der Option, dem sogenannten Stillhalter, zu kaufen, der diese dann umgehend zu liefern hat. Bei Optionen auf Indizes geht es um das Recht des Barausgleichs, d. h. der Optionsbesitzer erhält einen durch den Basispreis der Option definierten Geldwert, wenn der Index zum Laufzeitende über dem Basispreis der Option notiert.

Besitzt man hingegen eine Put-Option (Long Put), hat man das Recht, die Aktie, auf die die Option lautet, zum Basispreis an den Stillhalter, also an den, der einem die Put-Option verkauft hat, abzugeben und den Basispreis der Option dafür zu erhalten, egal, wo die Aktie zu diesem Zeitpunkt wirklich steht. Bei Indizes gibt es auch hier einen entsprechenden Barausgleich.

WICHTIG: Optionen sind kein „Kleckergeschäft“, hier wird „geklotzt“. Denn eine Option gibt es nicht im „Retail“, hier geht es um „Lots“, die normalerweise 100 dieser Aktien umfassen. Hier geht es also um viel Geld!

Wenn man das verstanden hat, wird klar, warum a) Stillhalter so heißen und b) warum es für sie nicht nur interessant, sondern oft notwendig ist, nicht einfach nur still zu halten, sondern aktiv an ihrem „Schicksal“ zu arbeiten. Spielen wir das mal an einem konkreten Beispiel durch. An dem man auch erahnen kann: Es geht für Stillhalter entscheidend darum, wann und auf welchem Niveau eine Option mit welchem Basispreis verkauft wurde.

Ausführlichere Informationen dazu, wie Optionen funktionieren, finden Sie auch in diesem Beitrag: „Optionen: Grundlagen und Begriffe“.

Stillhalter in einer Put-Option bei BASF

Die BASF-Aktie hat für Trader in den vergangenen zwölf Monaten für so manche Überraschung gesorgt. Sehen wir uns einmal an, welchen Bezug die recht zahlreichen, unverhofften Kursbewegungen zur Terminbörse haben könnten. Der folgende Chart zeigt im Kursverlauf der Aktie die Abrechnungstermine am Optionsmarkt, immer am 3. Freitag eines Monats, mit einem Pfeil hervorgehoben.

Man sieht im Chart die „Spuren“ der Stillhalter am Optionsmarkt. So tauchte beispielsweise Anfang Dezember 2023 eine Rallye auf, die viele nach dem markanten Abstieg der Aktie zuvor auf dem falschen Fuß erwischt haben dürfte. Diese neue Dynamik dürfte im Dezember viele dazu gebracht haben, jetzt Call-Optionen zu kaufen … aber als der nächste Abrechnungstermin für Optionen im Januar stattfand, war diese vorherige Aufwärtsbewegung komplett dahin. Wer zuvor trendkonform Put-Optionen hielt und dann nach der Dezember-Abrechnung auf die Call-Seite wechselte, wurde also gleich zweimal nacheinander überrumpelt …

… was allerdings nicht für diejenigen galt, die solche Optionen verkauft hatten, also bis Dezember Stillhalter von Put-Optionen und dann Stillhalter von Call-Optionen mit Laufzeitende Januar waren.

Wer im Vorfeld der Abrechnung des Dezembers Put-Optionen mit Laufzeitende Dezember verkauft hatte, dürfte diese gut losgeworden sein. Immerhin bewegte sich die BASF-Aktie in einem übergeordneten Abwärtstrend. Und nach der Gegenbewegung nach oben im November, die (nicht zufällig) um den Abrechnungstermin des Novembers endete, ging es ja auch schon wieder abwärts. Da hätte man für Put-Optionen mit Basispreisen hinauf bis zu 48 Euro zweifellos gute Preise erzielt … und die dann als kompletten Gewinn verbuchen können.

Denn wie der Chart ja zeigt, schoss die BASF-Aktie vor dieser Dezember-Abrechnung auf einmal steil aufwärts, so dass Put-Optionen mit Basispreisen unter dem Abrechnungskurs wertlos wurden. Wobei ergänzt werden muss: Das Recht kann eben nur direkt am Ende der Laufzeit der Option ausgeübt werden, nicht einfach beliebig später! Und dann lief es bis zur Januar-Abrechnung umgekehrt:

Es wirkte, als könnte man jetzt mit dem Kauf von Call-Optionen gut fahren. Mit dem Trend agierende Anleger dürften da zugegriffen haben … nur um festzustellen, dass zur Abrechnung im Januar wieder der Verkäufer von Call-Optionen, der Stillhalter, der Gewinner war, weil die komplette Dezember-Rallye in sich zusammenfiel und so alle Call-Optionen mit Basispreisen über 43 Euro und Laufzeitende Januar wertlos wurden.

Und heute? Die Aktie lockte die Call-Käufer direkt nach der Januar-Abrechnung mit einer Rallye, ist Anfang Februar aber schon wieder dabei zu drehen. Aber wird das auch noch bis zur nächsten Options-Abrechnung am 16. Februar so sein? Wie liegen da die Interessen? Sehen wir uns den Chart noch einmal an:

Hier sehen wir die Zonen, die zu tauglichen Gewinnen führen würden. Ich spare dabei den Aspekt des Preises der Optionen aus, weil das die Grafik verkomplizieren würde. Es sei nur kurz hervorgehoben:

Den Kaufpreis der Optionen, die verkauft werden, müssen diejenigen, die Calls oder Puts gekauft haben, ja von einem potenziellen Gewinn abrechnen, während die Stillhalter, die Short Call oder Short Put sind, diesen Verkaufspreis bereits vereinnahmt haben. Sie würden daher erst Verlust machen, wenn sie Aktien angedient bekommen (Short Put) oder liefern müssen (Short Call) und die Differenz zum Basispreis höher wäre als der eingenommene Preis der verkauften Optionen.

Die Interessenlage der Stillhalter ist also, nicht liefern bzw. die Aktien übernehmen zu müssen. Wenn das gelingt, hätte man den eingenommenen Preis der Optionen als Reingewinn. Um das zu erreichen, wäre es ideal, wenn etwas passiert, womit die Mehrheit derjenigen, die Optionen gekauft haben, nicht gerechnet hat. Was man aber nicht sicher wissen kann, daher muss man sich als Stillhalter vorsichtig bewegen. Denn das Chartbild verändert sich mit der Zeit … und man muss ja „stillhalten“, kann also aus dieser Pflicht des Optionsverkäufers nicht heraus, bis deren Laufzeit endet. Es sei denn, man hilft nach. Dazu gleich.

Aktuell wirkt es, als würde BASF wieder nach unten drehen, das heißt: Man darf vermuten, dass die Nachfrage nach Put-Optionen hoch ist. Wer per 9. Februar 2024 Put-Optionen mit Laufzeit bis 16. Februar 2024 und mit Basispreisen verkauft, die bei einem kräftigen, weiteren Abstieg der Aktie erreichbar wären, würde Gefahr laufen, diese Aktien dann auch angedient zu bekommen, sprich zum Basispreis, der dann eben höher liegt als der Aktienkurs, abnehmen und bezahlen zu müssen. Was höchst teuer kommen könnte.

Machen wir mal eine Beispielrechnung auf. Für eine Put-Option mit Basispreis 45 Euro und Laufzeit bis 16. Februar 2024 bekam man am 9. Februar 2024 zum Handelsende 1,17 Euro. Sobald die BASF-Aktie am 16. Februar 2024 unter dem Basispreis minus eingenommenem Verkaufspreis notiert (d. h. unter 45 – 1,17 = 43,83 Euro), würde der Stillhalter eines solchen Puts Verlust machen, weil er dann die Aktien zu 45 Euro vom Käufer der Put-Option übernehmen müsste, sofern dieser das will.

Und wer diesen Put gekauft hätte, würde, da er die Aktie zwar zu 45 Euro abgeben darf, aber für dieses Recht 1,17 Euro bezahlt hat, auch erst ab 43,83 Euro Gewinn machen. Nehmen wir jetzt mal an, die Nachfrage nach solchen Puts wäre groß gewesen und die Aktie fällt immer weiter, was könnte ein Stillhalter tun? Er könnte dafür sorgen, dass BASF am 16. Februar nicht unter 43,83 Euro notiert. Wie? Ganz einfach: indem er den Kurs gezielt höher zieht, und indem er kräftig kauft, sofern die Aktie nicht ohnehin von alleine den Weg nach oben antreten würde.

Deswegen helfen Stillhalter bei „bösen Überraschungen“ gerne nach

Sie sehen anhand dieses Beispiels, dass die Stillhalter durchaus ein vitales Interesse daran haben, dass genau das passiert, womit die Masse nicht rechnet, ihnen aber in die Karten spielt, weil sie diejenigen, die auf die Mehrheitsmeinung setzen, mit Optionen „versorgt“ haben. Aber, so dürften viele einwenden:

Es kann sich doch auch für große Adressen, die über das entsprechende Kapital verfügen würden, nicht lohnen, über den Aktienmarkt auf den Kurs einzuwirken? Das muss doch weit mehr kosten als das, was man dann mehr verdienen oder weniger verlieren würde? Das täuscht. Denn es geht hier ja nicht um eine einzelne kleine Option. Und auch nicht um ein Lot von 100 Optionen. Es kann hier um Tausende von Options-Lots gehen, bei Blue Chips wie BASF auch mal um Zehntausende! Und:

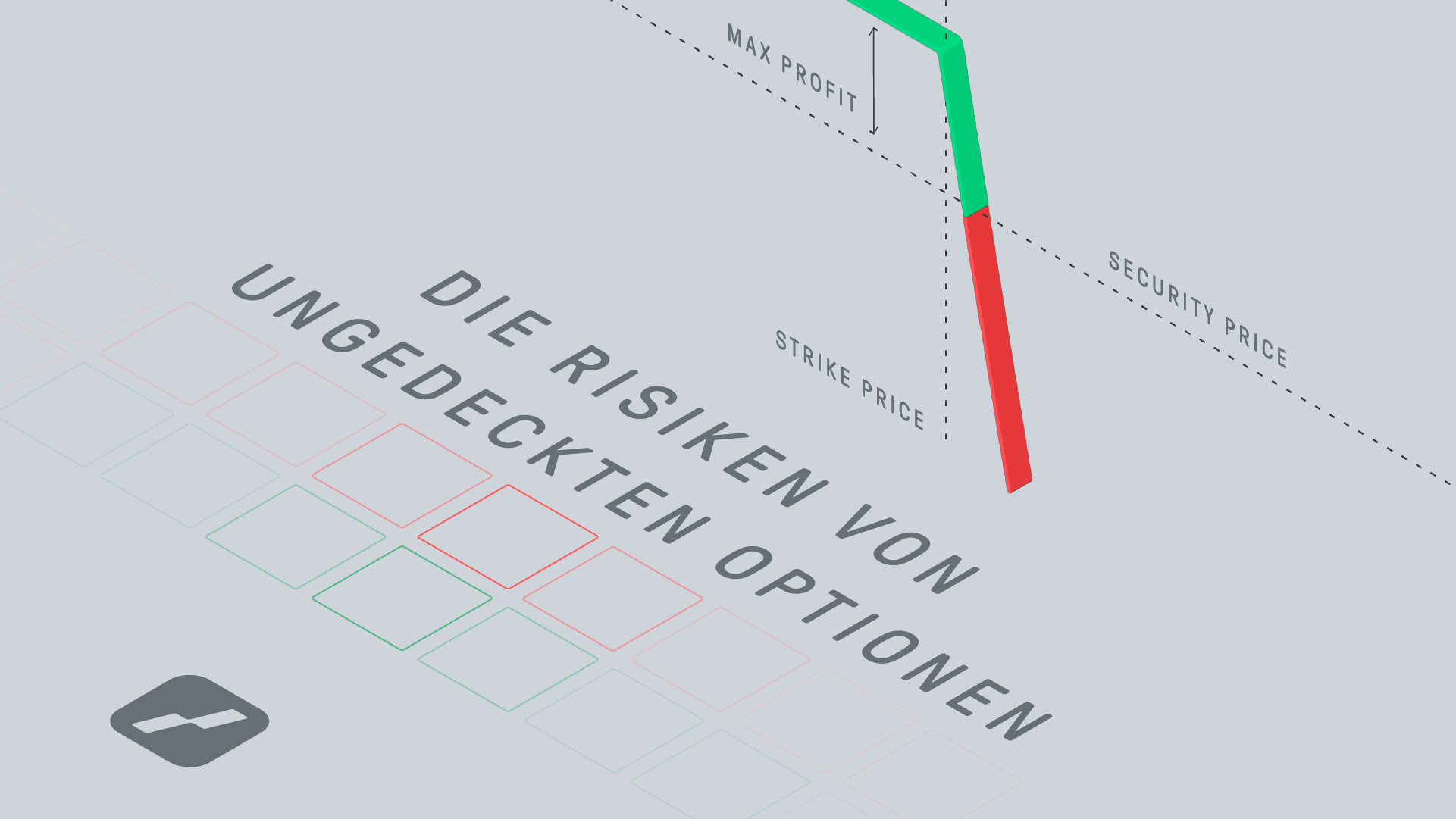

Wenn ein Stillhalter gewinnt, weil seine verkauften Optionen wertlos verfallen, hat er zwar den eingenommenen Verkaufspreis als Gewinn. Aber wenn er schiefliegt, ist die Höhe des Verlustes theoretisch unbegrenzt – und kann wirklich extrem ausfallen.

Dazu zurück zum BASF-Beispiel: Angenommen, die Aktie würde, wenn die verkauften Put-Optionen mit Basispreis 45 Euro auslaufen, bei 40 Euro notieren, was hieße das? Das hieße, der Stillhalter müsste die Aktien zu 45 Euro abnehmen, obwohl er sie nur zu 40 Euro wieder verkaufen könnte. 5 Euro Differenz also, obwohl er für die Option nur 1,17 Euro bekommen hatte, das wäre somit ein Minus von 3,83 Euro. Und nehmen wir an, wir sprechen hier von 100 Lots à 100 Aktien, geht es um 10.000 x 3,83, also um 38.300 Euro. Und das ist in diesem Beispiel nur eine kleine Differenz zwischen Basispreis und Abrechnungspreis, das kann natürlich auch mal deutlich mehr sein.

Da könnte es schon lohnen, die Aktie gezielt zu bewegen, wenn sie für den Stillhalter in die Gefahrenzone laufen sollte. Denn dazu muss er zwar ordentlich Kapital aufwenden, aber:

Das Geld wäre ja nicht „weg“, er hätte dafür dann ja die Aktien. Hinzu kommt, dass ein geschickter, abrupt angeschobener Kursimpuls oft andere Trader auf den Zug aufspringen lässt, so dass man auf die unbewusste Schützenhilfe anderer Akteure bei solchen Bewegungen hoffen kann.

Stillhalter sind gemeinhin äußerst geschickte Trader!

Auf die Nase zu fallen, passiert den Stillhaltern nicht allzu oft. Diese großen Adressen haben erfahrene und geschickte Trader, die nur dann attackieren, wenn sie entsprechend gute Chancen sehen, damit auch Erfolg zu haben. Nehmen wir mal die Aktie der Mercedes Benz-Group als Beispiel:

Angenommen, die Mercedes Benz-Aktie würde die markante Widerstandszone um 64,50 zu 66,00 Euro wirklich nach oben durchbrechen, würden Stillhalter, die Short Call sind, kaum versuchen, die Rallye mit eigenen Verkäufen aufzuhalten, dafür wäre das bullische Signal zu massiv, die Erfolgschancen deswegen eher gering bzw. der Kapitalaufwand so hoch, dass sich das nicht rechnen dürfte.

Dann würde man sich eher „hedgen“, sprich sich mit Gegengeschäften absichern. Aber sollte die Aktie hier abdrehen, wäre ein Bruch der sensiblen Zone eine perfekte Chance, die verkauften Calls noch aufzustocken, solange andere Akteure noch auf den Ausbruch nach oben setzen … um dann zuzuschlagen. In einer Situation also, in der wichtige Unterstützungen mit gezielten Verkäufen leichter zu brechen wären und man darauf setzen könnte, dass ausgelöste Stop-Loss-Verkaufsorders und auf die Short-Seite wechselnde Daytrader ihnen unbewusst auch noch Schützenhilfe leisten würden.

„Open Interest“: Kann man vorab erkennen, was die Stillhalter vorhaben?

Natürlich wäre es fantastisch, wenn man als Trader absehen könnte, was die Stillhalter genau vorhaben, wohin sie die Kurse bis zum nächsten Abrechnungstermin am Optionsmarkt treiben werden. Aber das kann man nur äußerst begrenzt. Oft wird der sogenannte „Open Interest“ als Indikation dessen angeführt, was zu erwarten ist. Aber das ist nur sehr eingeschränkt richtig.

Sehen Sie sich dazu am besten einmal an, wie sich die Lage am Optionsmarkt darstellt. Den Überblick, wenn man es so nennen darf, bietet eine Übersicht der Deutschen Terminbörse, der EUREX. Über diesen Link können Sie sich das einmal in Bezug auf die Aktienoptionen ansehen: https://www.eurex.com/ex-en/markets/equ/opt

Dort finden sich die Übersichten über alle derzeit gehandelten Optionen. Sie sehen: Das ist eine gewaltige Menge. Und Optionen gibt es ja nicht nur auf Aktien, sondern auch auf u. a. Indizes, Rohstoffe und Währungspaare.

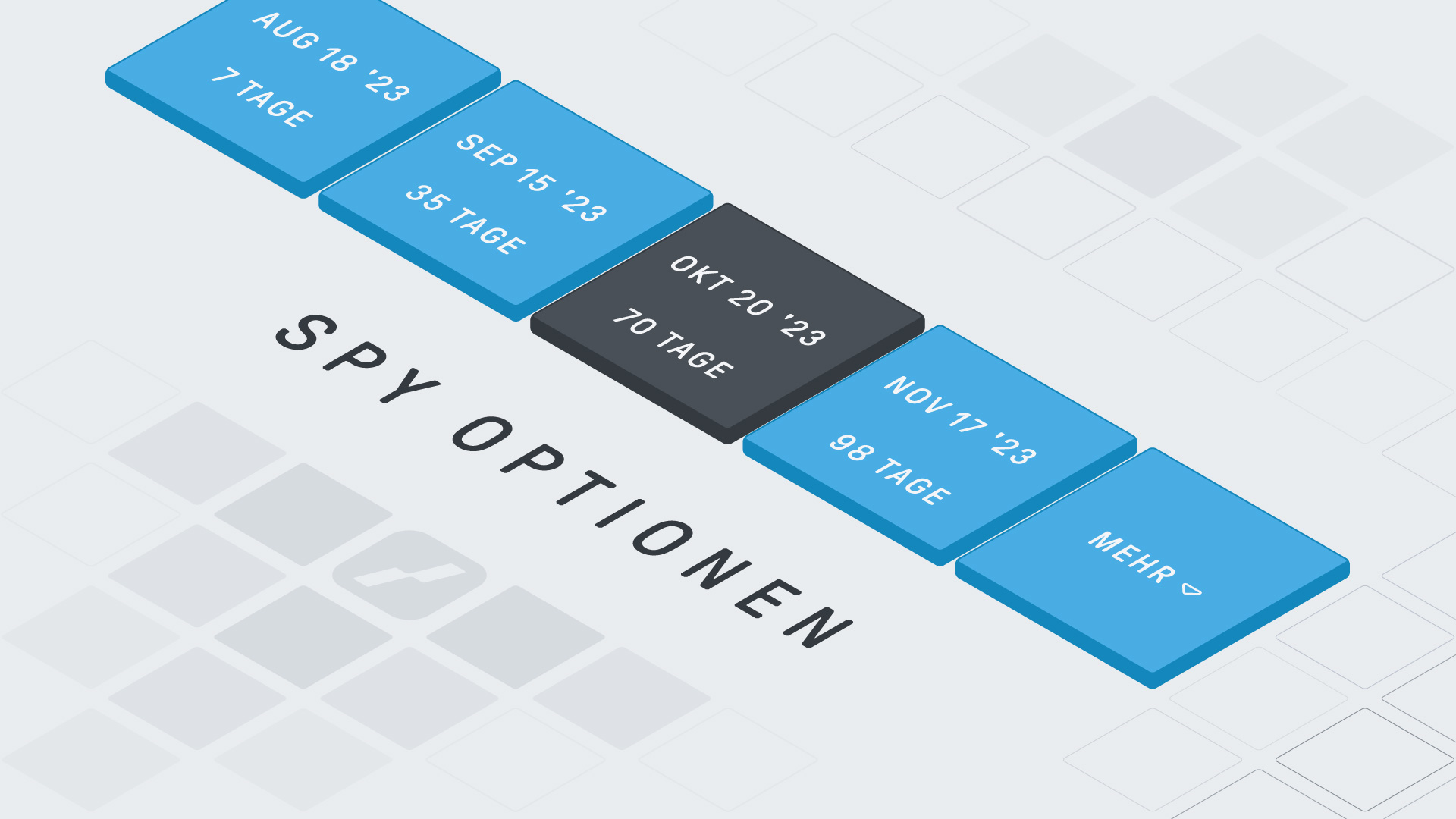

Dabei gibt es nicht nur Aktienoptionen auf DAX-Aktien, sondern auch auf Aktien aus anderen Indizes, auch außerhalb Deutschlands. Und das wiederum in einer Flut von Laufzeiten und Basispreisen. Wenn man sich den „Open Interest“ ansehen will, muss man zunächst die Aktie finden. Bleiben wir mal bei Beispiel 1 BASF und suchen in der Auswahlleiste dieser Seite unter „B“.

Dort klickt man dann auf die Aktie BASF und landet in einer Übersichtstabelle. Zunächst wählt man links aus, nach welchem Laufzeitende man sucht, klickt dieses an und es öffnet sich eine Übersicht über die einzelnen Basispreise. Spalte vier, „Open Int.“, zeigt dort dann an, wie viele Optionen des jeweiligen Basispreises derzeit mit diesem Laufzeitende offen sind.

Nun könnte man denken, dass der Aktienkurs zum nächsten Abrechnungstermin an den Basispreis laufen müsste, wo der größte „Open Interest“ liegt, wo also die meisten Optionen offen sind. Aber das muss nicht so sein, denn:

Was die Stillhalter tun, ist nie sicher vorherzusehen!

Richtig ist zwar, dass dort die meisten Stillhalter ihren beim Verkauf der Option vereinnahmten Kaufpreis als Reingewinn verbuchen können, wenn dieser Basispreis zur Abrechnung erreicht wird und die von ihnen verkauften Optionen dadurch wertlos verfallen. Aber sie könnten auch auf andere Weise sicherstellen, dass sie bei einer Optionsabrechnung einen tadellosen Gewinn erzielen. Beispiele:

Sie haben sich mit Optionsgeschäften auf den Index oder auf andere Aktien strategisch so gestellt, dass sie es nicht nötig haben, den Aktienkurs, dessen kommende Richtung Sie beim Blick in diese Tabellen herauszufinden versuchen, gezielt zu bewegen.

Oder aber sie haben sich durch Gegengeschäfte abgesichert, indem sie drohende Verluste im Optionsbereich durch Hedging-Positionen in einem Index-Future ausgleichen, statt zu versuchen, den Markt in die für sie optimale Richtung zu bugsieren.

Wenn Stillhalter versuchen, durch gezielte Käufe oder Verkäufe der den Optionen zugrunde liegenden Aktien ihrem Gewinn nachzuhelfen, dann nur, wenn sich der Kapitalaufwand dafür auch rechnet. In einem sehr unsicheren Umfeld, z. B. vor wichtigen, den Gesamtmarkt beeinflussenden Entscheidungen, oder wenn in der der Option zugrunde liegenden Aktie Quartalsergebnisse anstehen, kann es gut sein, dass man von solchen Aktivitäten die Finger lässt und auf das externe Absichern einer schief liegenden Positionierung ausweicht. Fazit:

Sie sind immer da … und doch weiß man nie, was sie tun werden

Grundsätzlich ist es zwar oft der Fall, dass die Stillhalter am Optionsmarkt als große Kraft der Märkte versuchen, die Masse der Anleger, die bei Optionen Long sind, d. h. Calls und Puts gekauft haben, auf dem falschen Fuß zu erwischen, um selbst optimale Gewinne zu erzielen. Meist beginnen ihre intensiveren Aktivitäten in dieser Hinsicht etwa eine Woche vor einem Abrechnungstermin am Terminmarkt (jeweils der dritte Freitag eines Monats), aber:

Man kann sich nie sicher darauf verlassen, dass es so kommt, wann es passiert, und ob sich das auf einzelne Aktien beschränkt oder auf den Gesamtmarkt erstreckt. Das zu erkennen, bedarf recht viel Erfahrung und eines genauen Hinsehens, denn der Terminmarkt ist ein breites Feld, die Interessen oft sehr unterschiedlich, und die Wege, sie zu befriedigen, ebenso.

Aber Sie haben in diesem Beitrag gesehen, warum Stillhalter eine große Rolle im Kursgeschehen spielen, was sie antreibt und wie sie versuchen, ihre Ziele durchzusetzen. Wenn man verstanden hat, was da vorgeht, werden viele ansonsten völlig unlogisch wirkende Bewegungen am Aktienmarkt auf einmal nachvollziehbar. Und wer richtig einschätzen kann, was vorgeht, läuft weit weniger Gefahr, überrumpelt zu werden!

Möchten Sie an der Börse Aktien und Optionen günstig handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren, aber wir könnten Analysen für dieselbe Aktie veröffentlichen.

Alles über Optionen:

Volatilität

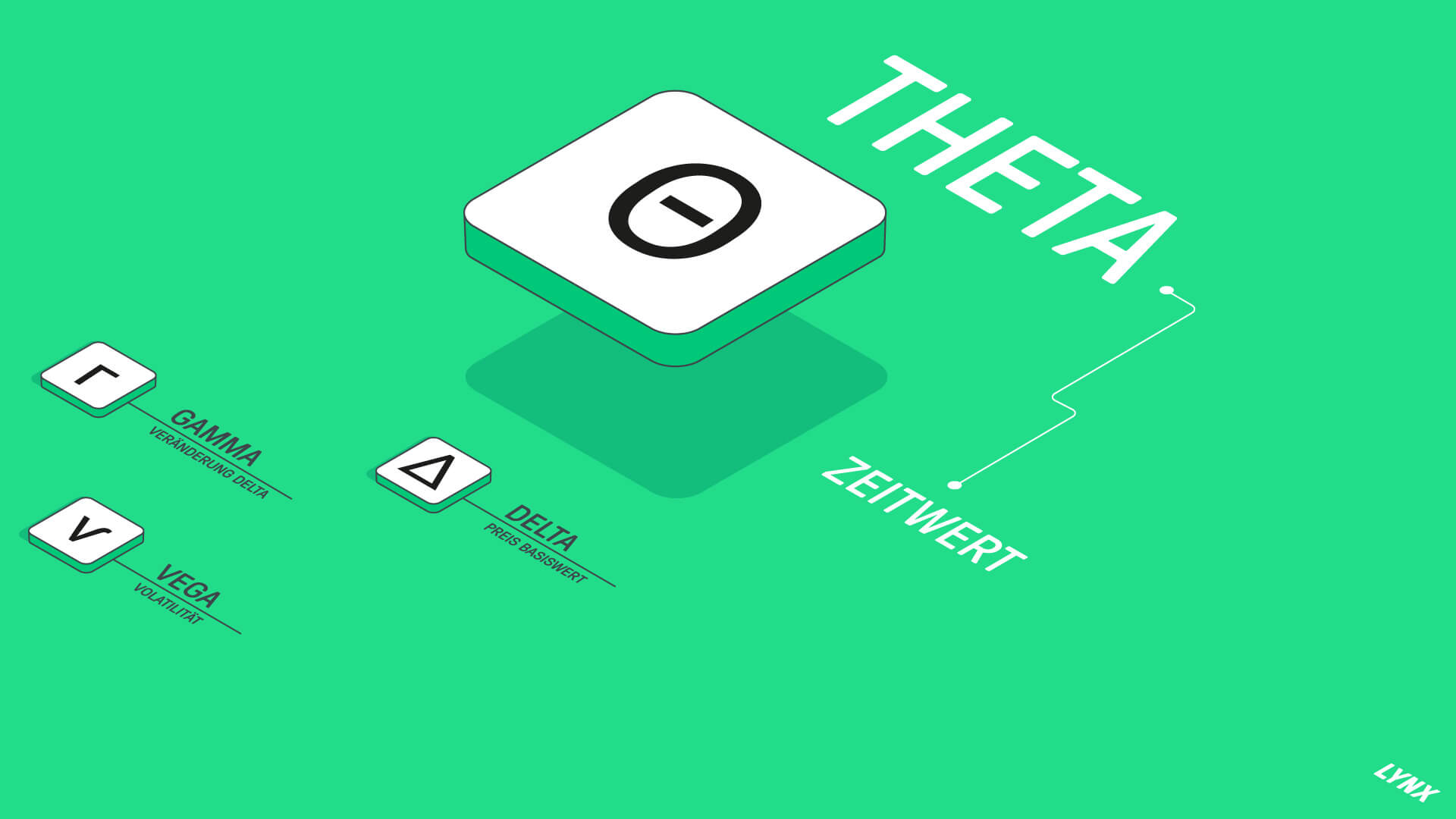

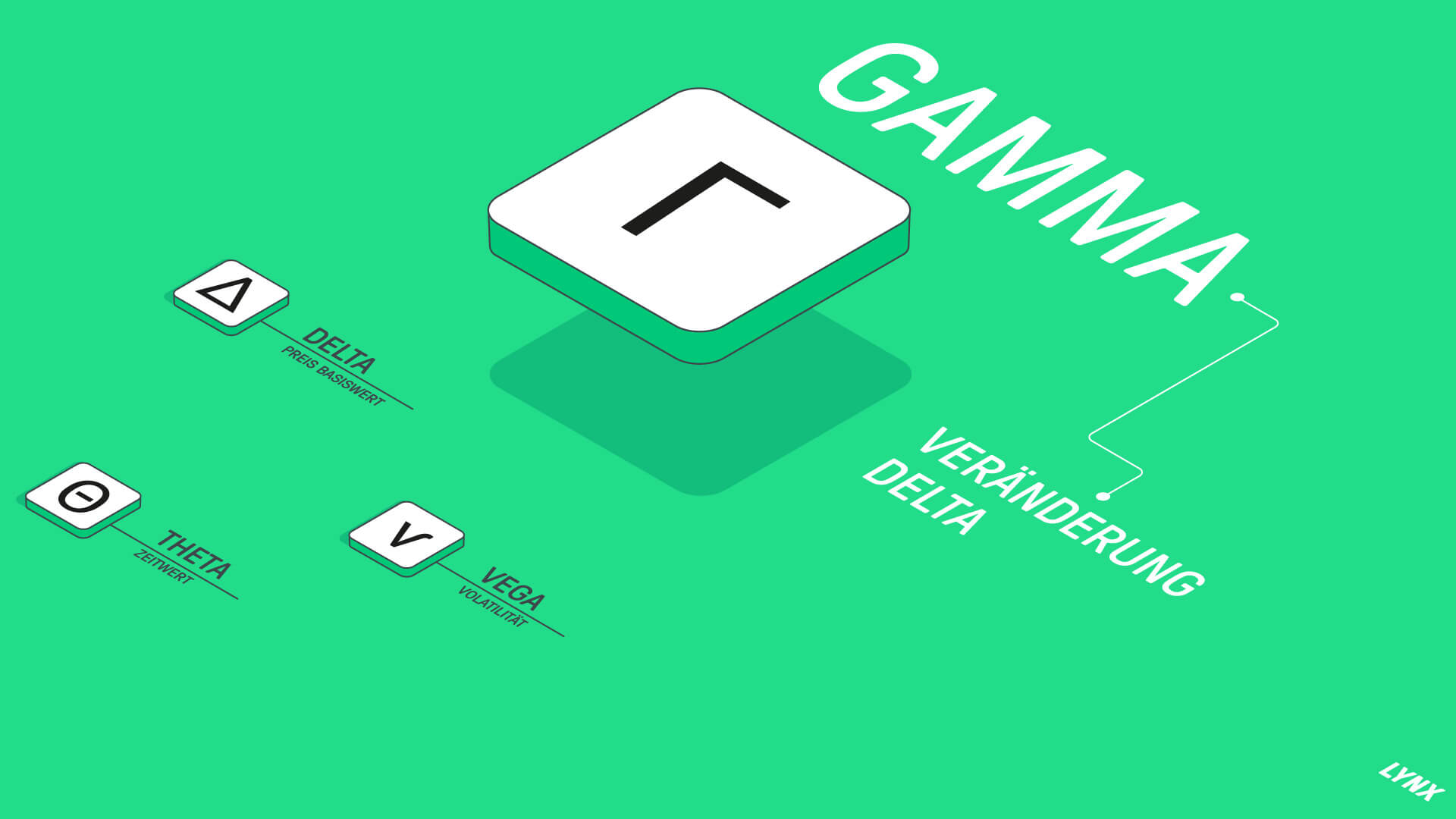

Griechen