Wenn Sie Optionen handeln möchten und einen geeigneten Broker suchen, finden hier weitere Informationen: Optionen-Broker.

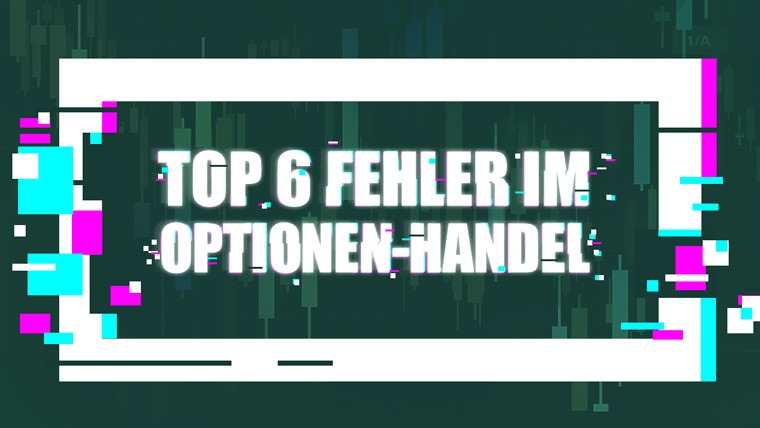

- Fehler im Optionshandel Nr. 1: Der Kauf von billigen Call-Optionen

- Fehler im Optionshandel Nr. 2: Das Verlust-Risiko nicht richtig einschätzen

- Fehler im Optionshandel Nr. 3: Keinen Ausstiegsplan haben

- Fehler im Optionshandel Nr. 4: Mit illiquiden Optionen handeln

- Fehler im Optionshandel Nr. 5: Gewinne nicht rechtzeitig mitnehmen

- Fehler im Optionshandel Nr. 6: Bevorstehende Ereignisse außer Acht lassen

- Fazit: Fehler im Optionen-Handel vermeiden

Wesentlich ist, keine fatalen Fehler zu begehen. Denn fatale Fehler Fehler können erhebliche finanzielle Folgen haben. In extremen Fällen kann dies dazu führen, dass Verluste das eingesetzte Kapital übersteigen – etwa wenn Nachschusspflichten entstehen. Ein Trader verliert in diesem Fall mehr als seinen Einsatz.

Trades einzugehen, deren Gewinnwahrscheinlichkeiten zu gering sind, um langfristig erfolgreich zu sein, gehören ebenfalls zu den typischen Anfänger-Fehlern, die es zu vermeiden gilt.

Es ist übrigens ein Trugschluss zu denken, dass fatale bzw. schwerwiegende Fehler nur Laien passieren. Auch Anlage-Profis sind gegen Trading-Fehlgriffe nicht immun. So gab es in der Vergangenheit schon zahlreiche Beispiele dafür, dass auch Fonds, Banken und Börsen-Gurus erhebliche Verluste erlitten haben.

Die folgenden 6 Fehler zählen zu den häufigsten Fehlern, die im Optionshandel begangen werden. Sie sind jeweils mit Hinweisen versehen, um sie zu vermeiden. Nach dem Motto „Wer gewarnt ist, ist doppelt auf der Hut“, sollte jeder Optionshändler diese möglichen kostspieligen Fehler verstehen, bevor er überhaupt damit anfängt, Optionen aktiv zu handeln.

Fehler im Optionshandel Nr. 1: Der Kauf von billigen Call-Optionen

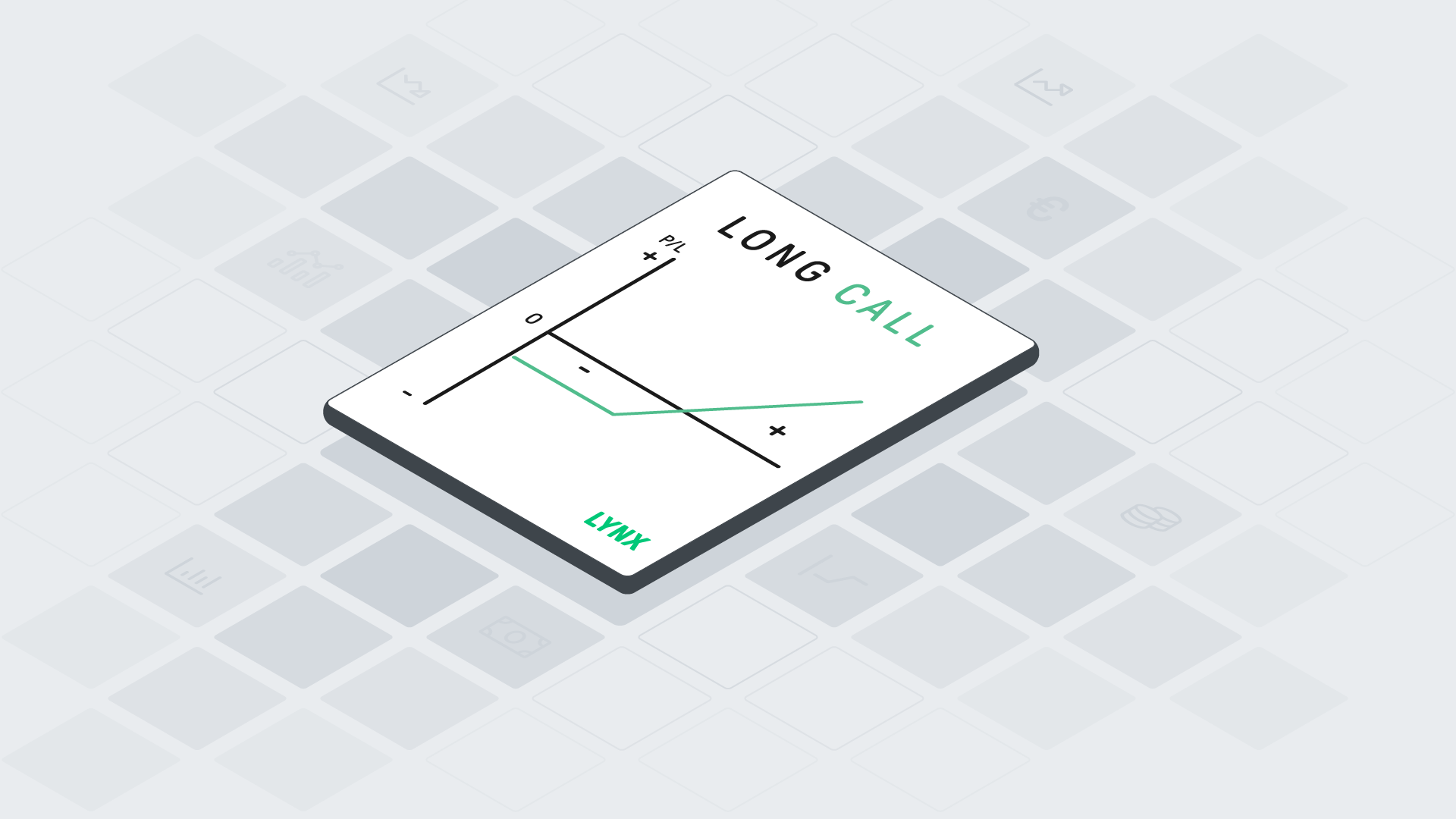

Der Kauf von Call Optionen, die aus dem Geld sind (also deren Basispreis über dem aktuellen Kurs des Basiswertes liegt), bietet dem Trader nur geringe Chancen, erfolgreich Geld zu verdienen.

Solche Optionen sind für den Laien verführerisch: Sie sind in der Regel billig und ihre Hebelwirkung verspricht hohe Gewinne. Durch ihr Konstrukt entsprechen sie sogar einer sehr bekannten Börsen-Weisheit: „Kaufe billig, verkaufe teuer“. Was sich auf dem ersten Blick sehr gut anhört, hat aber einen Haken, der anhand eines Beispiels erläutert wird.

Nehmen wir als Beispiel die Starbucks Aktie (Ticker: SBUX). Ein Trader hat eine sehr positive Meinung über diese Aktie und denkt, dass die Starbucks Aktie, die in unserem Beispiel bei ca. 92,46 $ notiert (Stand 5. März 2024) in den folgenden Wochen über 100 $ steigen wird. Er kauft eine Call Option mit Laufzeit 19.04.2024 und einem Basispreis (Strike) von 100 $. Dieser Call kostet ihn „nur“ ca. 55 $ je Kontrakt. Mehr als diese 55 $ kann der Trader nicht verlieren.

Ab welchem Aktienkurs wird der Trader anfangen, einen Gewinn zu erzielen? Um wie viel Prozent müsste die Aktie steigen, damit dieser Gewinn entsteht? In welchem Kursbereich entstehen Verluste? Das sind wichtige Fragen, die sich jeder stellen sollte, bevor ein solcher Trade eingegangen wird. Betrachten wir das Gewinn- und Verlustprofil dieses Trades am Ende der Laufzeit am 19.04.2024, um diese Fragen zu beantworten.

Gewinn und Verlust Szenarien beim Kauf einer Call Option aus dem Geld

| Kurs der Starbucks Aktie am 19.04.2024 | Kursentwicklung der Aktie in % | Wert der Call Option am 19.04.2024 | Gewinn oder Verlust für den Trader |

|---|---|---|---|

| 78.59 $ | -15 % | 0 $ | -55 $ |

| 83.21 $ | -10 % | 0 $ | -55 $ |

| 87.84 $ | -5 % | 0 $ | -55 $ |

| 92.46 $ | 0 % | 0 $ | -55 $ |

| 97.08 $ | 5 % | 0 $ | -55 $ |

| 100.55 $ | 8.75 % | 55 $ | 0 $ |

| 101.71 $ | 10 % | 171 $ | 116 $ |

| 106.33 $ | 15 % | 633 $ | 578 $ |

| 110.95 $ | 20 % | 1,095 $ | 1,040 $ |

Anhand der Tabelle lässt sich gut erkennen, dass ein steigender Aktienkurs allein nicht ausreicht, damit die Call-Option einen Gewinn erzielt. Erst nach einem Anstieg der Aktie auf 100,55 $ ist die ursprüngliche Prämie vollständig kompensiert. Die Gewinnzone beginnt folglich erst über diesem Kurs.

Entwickelt sich die Aktie in dem Zeitraum bis zum 19. April 2024 seitwärts, fällt sie, oder steigt sie nicht um mindestens 8,75 %, ist der Total-Verlust für den Trader besiegelt.

Chart der Starbucks-Aktie über 1 Jahr

Um mit Call Optionen aus dem Geld profitabel zu sein, muss ein Trader mit seiner Einschätzung der Kursbewegung absolut richtig liegen und die Aktie muss sich schnell und stark nach oben bewegen. Bei diesem Handelsansatz liegt die Erfolgswahrscheinlichkeit nicht auf der Seite des Traders!

So können Sie den Fehler Nr. 1 im Optionshandel vermeiden

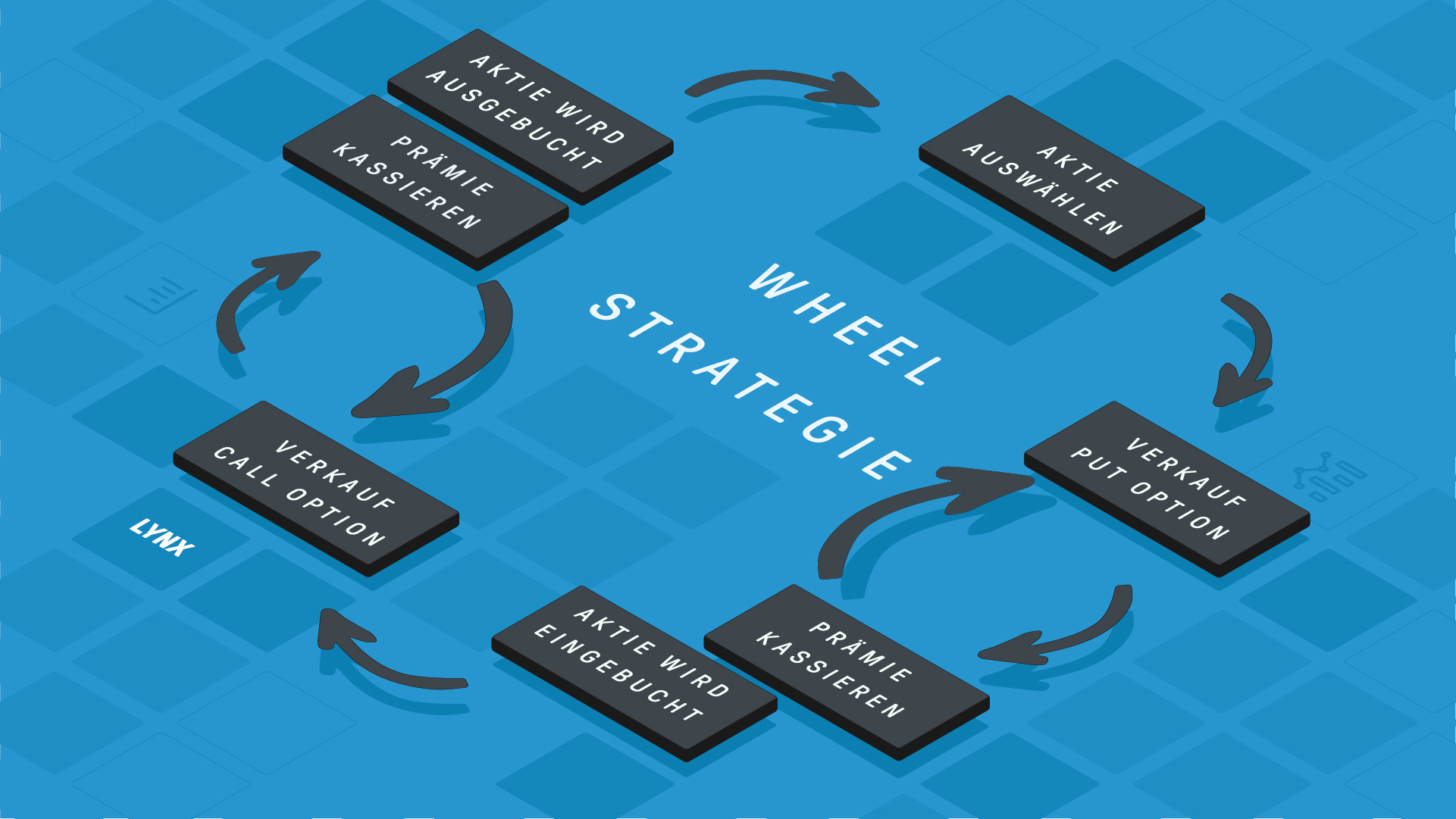

Ein Anleger könnte anstatt des Kaufs den Leerverkauf von einer aus dem Geld liegenden Call Option in Betracht ziehen, für Aktien, die er bereits in seinem Depot besitzt. Dieser Ansatz wird als Covered-Call-Strategie bezeichnet (gedeckter Call).

Durch diese Strategie kann der Anleger Gewinne aus der Aktienposition und aus der vereinnahmten Prämie der Call Option generieren. Durch die Prämie aus dem Call minimiert er sogar seine Verluste, falls die Aktie fallen sollte. Er begrenzt allerdings auch seine Gewinne, wenn die Aktie einen starken Aufwärtstrend einschlägt.

Fehler im Optionshandel Nr. 2: Das Verlust-Risiko nicht richtig einschätzen

Die meisten Anfänger schätzen das Risiko ihrer Optionen-Positionen im Depot falsch ein. Dabei gibt es große Unterschiede, ob sie eine Option kaufen oder eine Option leerverkaufen. Werden Optionen gekauft, beschränkt sich das Verlustrisiko auf den Einsatz. Dieser Einsatz kann aber sehr schnell verloren gehen, wenn sich z.B. die zugrundeliegende Aktie nicht schnell in die gewünschte Richtung bewegt (siehe Fehler Nr. 1).

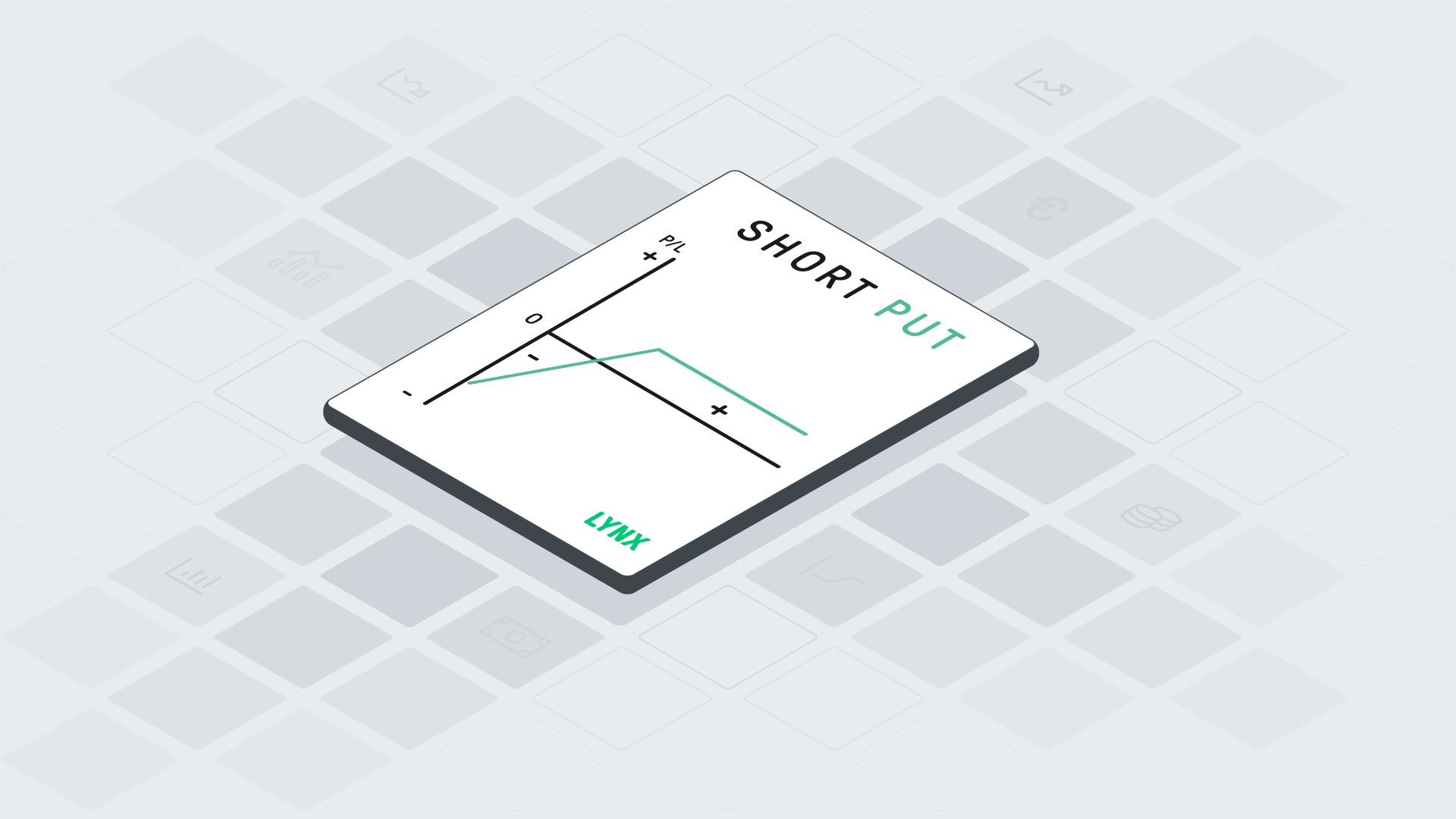

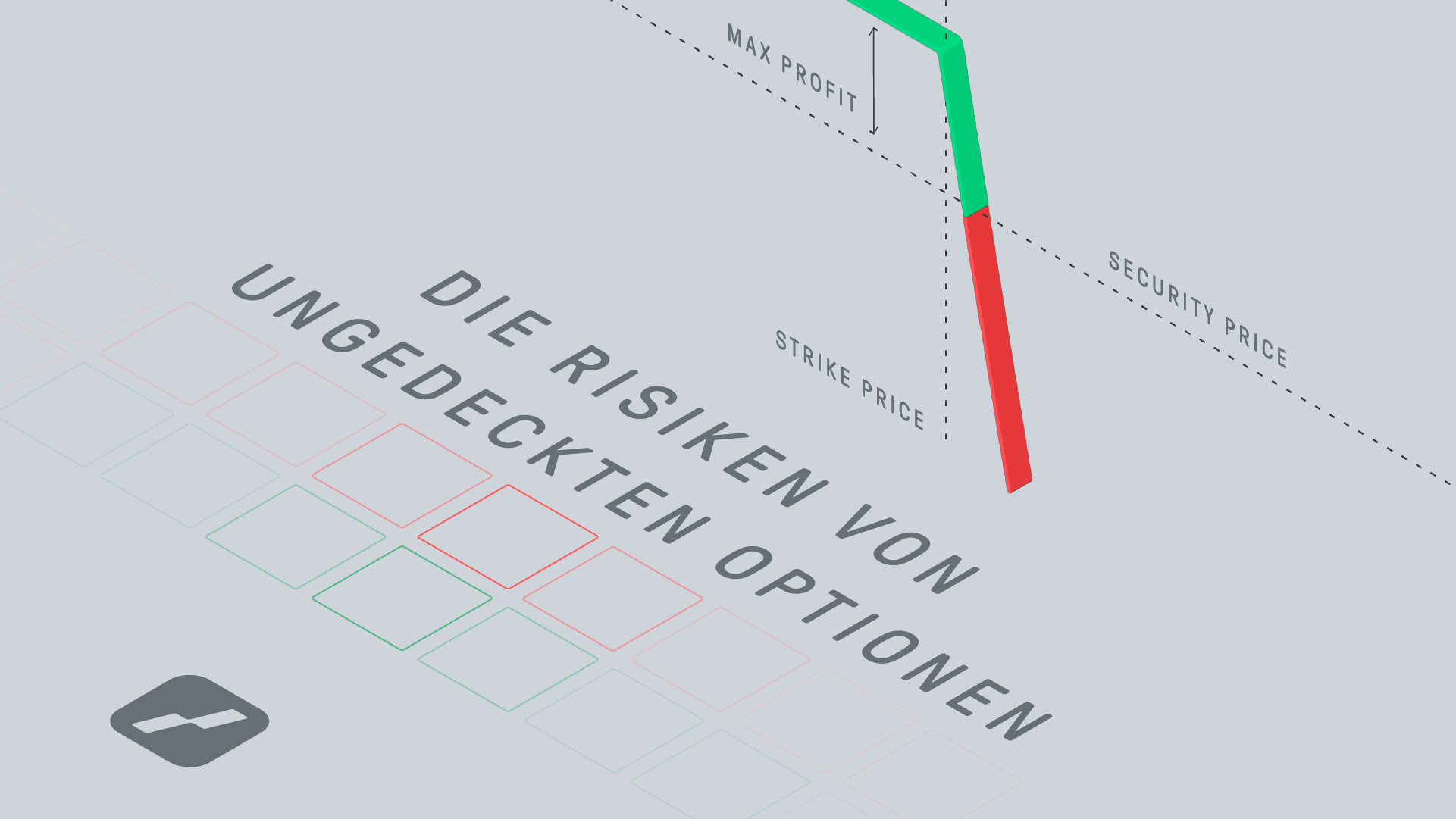

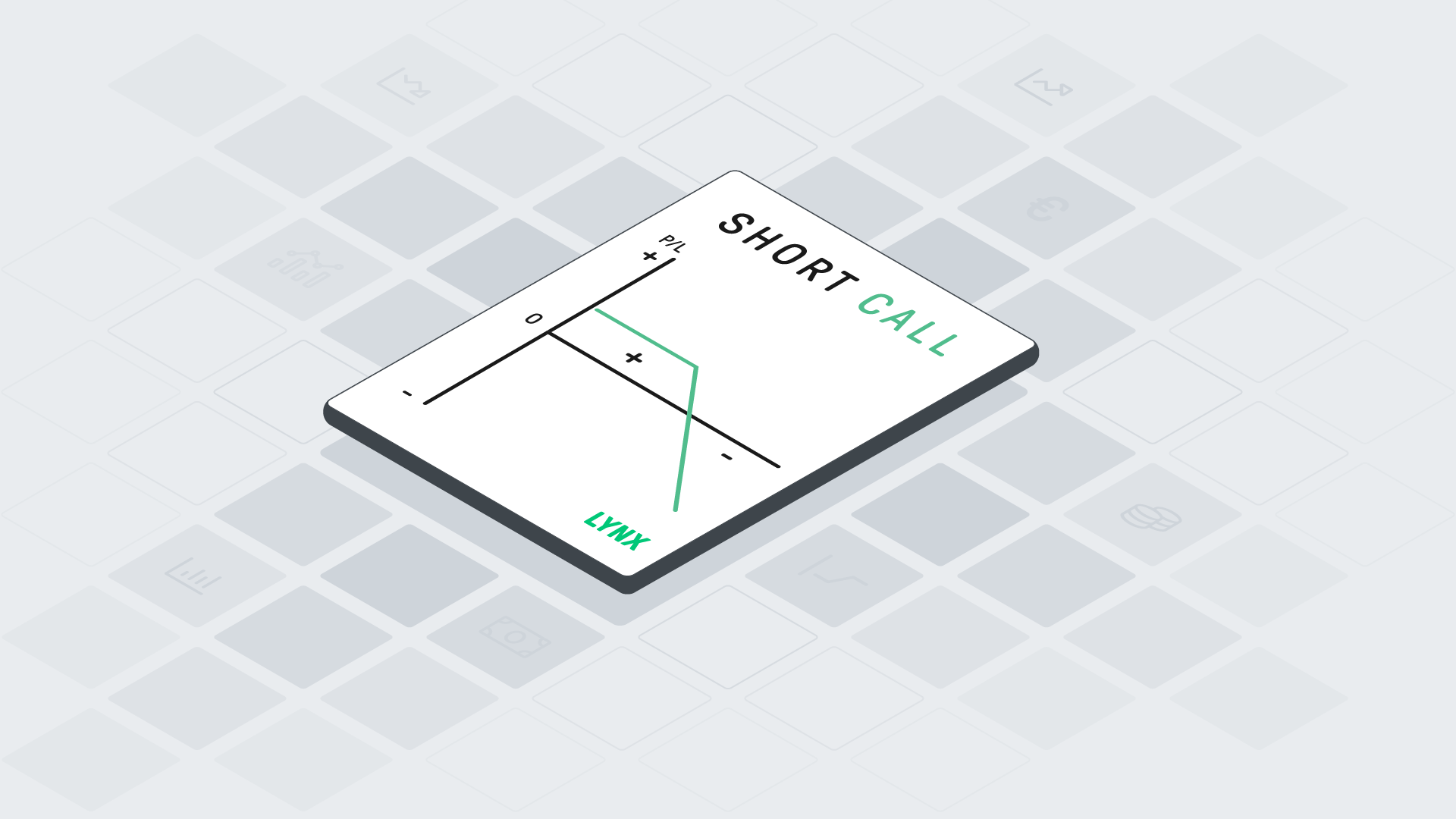

Beim Leerverkauf von Optionen ist das Verlustrisiko theoretisch unbegrenzt. Dabei ist das Risiko bei leerverkauften Calls (ungedeckt, also ohne die dazugehörige Aktie im Depot zu halten) viel höher als das Risiko bei leerverkauften Puts.

Nehmen wir das Beispiel der Coca-Cola Aktie, die rund 60 $ kostet (Stand 5. März 2024). Ein Trader verkauft eine Put Option leer, mit Basispreis 57,50 $ und 45 Tagen Laufzeit. Die Option notiert bei 0,30 $ (Geldkurs). Mit einem Multiplikator von 100 (1 Option entspricht 100 Aktien), kassiert er eine Prämie von 30 $ je Kontrakt. Um den Trade einzugehen, wird der Broker eine bestimmte Margin verlangen. Diese Margin entspricht jedoch nicht dem maximalen Verlust-Risiko!

Wenn am Ende der Laufzeit die Aktie über 57,50 $ schließt, verfällt die Put Option von alleine und der Trader behält die Prämie von 30 $. Schließt sie unter 57,50 $, bekommt der Trader 100 Aktien zum Kurs von 57,50 $ eingebucht. Notiert dann die Aktie bei beispielsweise 50 $, macht er 720 $ Verlust (750 $ Verlust durch die Aktienposition, abzüglich der bereits kassierten Prämie von 30 $). Fällt sie noch tiefer, beispielsweise auf 40 $, liegt der Verlust bei 1.720 $ (dieser Verlust ist in dem Fall vermutlich höher als die ursprüngliche Margin). Fällt die Aktie auf 0 $, was in dem Fall nur ein theoretisches Szenario ist, erleidet der Trader den maximalen Verlust von 5.720 $.

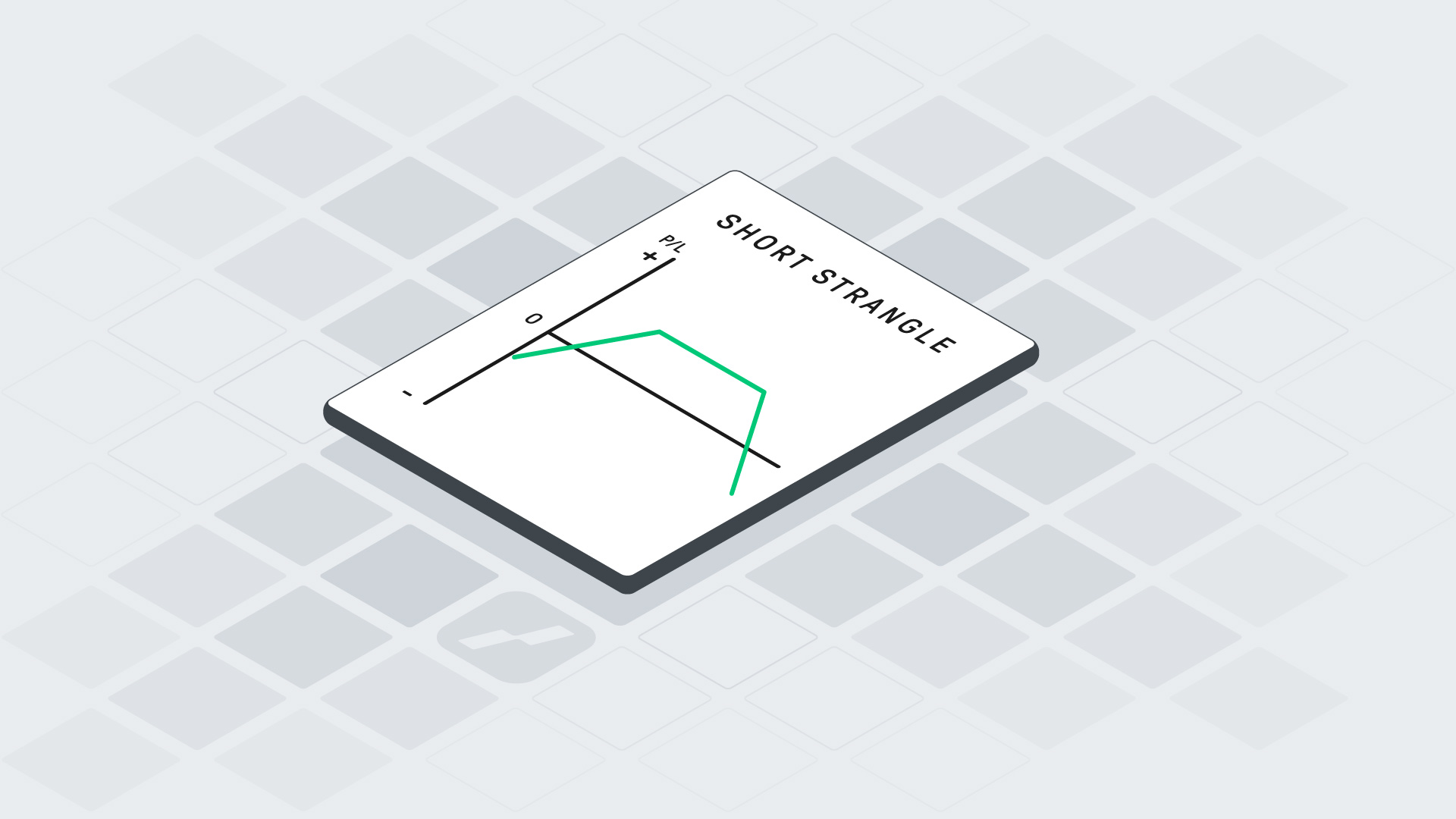

Viel riskanter ist es, wenn sich der Trader dafür entscheidet, eine ungedeckte Call Option zu verkaufen (zu „shorten“), weil er davon überzeugt ist, dass die Aktie nicht steigen wird. Angenommen er verkauft auf die erwähnte Aktie eine Call Option mit Basispreis 62,50 $ und 45 Tagen Laufzeit und kassiert dabei 20 $ Prämie. Die Aktie fängt dann an zu steigen. Sie klettert beispielsweise rasch auf 65 $. Verlust für den Trader: (65 $ – 62,50 $) x 100 – 20 $ = 230 $. Steigt die Aktie auf 70 $ sind es bereits 730 $ Verlust. Da ein Aktienkurs keine Grenze nach oben kennt, kann sich dieser Verlust theoretisch unendlich ausweiten.

So können Sie den Fehler Nr. 2 im Optionshandel vermeiden

Bei leerverkauften Put Optionen sollten Sie immer darauf achten, dass Sie das notwendige Geld auf dem Konto haben, falls die Aktie auf 0 € fallen sollte. Man spricht in diesem Fall von einem Cash-Secured Put. Alternativ bietet sich der zusätzliche Kauf einer Put Option an, die weiter aus dem Geld ist, um das Risiko nach unten zu begrenzen (man spricht in dem Fall von einem Bull Put Spread).

Von leerverkauften Calls ist eher abzuraten, da das Risiko einer Nachschusspflicht und eines Verlusts, welcher größer als der Einsatz ist, sehr hoch ist. Stattdessen können auch hier Spreads gehandelt werden. Der leerverkaufte Call wird mit einem gekauften Call ergänzt, der weiter aus dem Geld ist (man spricht von einem Bear Call Spread). Diese Kombination begrenzt durch den gekauften Call das Verlust-Risiko, sollte die Aktie stark steigen.

Wichtig ist, sich vor dem Einstieg in eine Position im Klaren zu sein, was der maximale Verlust des Trades sein könnte. Halten Sie entsprechend die notwendigen Cash-Reserven im Depot, um diesen Verlust abdecken zu können.

Fehler im Optionshandel Nr. 3: Keinen Ausstiegsplan haben

In einen Trade einzusteigen kann einfach sein, zumindest viel einfacher als aus einem Trade wieder auszusteigen. Wenn man erst einmal in einem Trade drin ist, kommen in der Regel Emotionen ins Spiel. Angst und Gier wechseln sich ab, je nachdem, wie sich die eingegangene Position entwickelt. Ist sie im Gewinn, weiß man nicht, ob man die Gewinne mitnehmen oder auf noch höhere Gewinne hoffen sollte. Ist sie im Verlust, rätselt man, ob man diese Verluste beschränken und die Position glattstellen sollte, oder ob man dem Trade noch Zeit gibt, sich zu erholen.

Solche Situationen zeigen, dass der Trader keinen Plan hat und das ist ein Fehler.

So können Sie den Fehler Nr. 3 im Optionshandel vermeiden

Sie sollten immer einen Plan haben. Das heißt nicht unbedingt, dass Sie einen Stop-Loss bei jeder Position setzen sollen. Vor allem im Optionen-Handel ergibt ein Stop-Loss häufig wenig Sinn. Es heißt aber, dass Sie bestimmen sollten, welches Profit-Ziel die Position erreichen soll, um glattgestellt zu werden. Hat sie dieses Ziel erreicht, sollten Sie sich strikt an den Plan halten und die Position schließen.

Entwickelt sich die Position gegen Sie, wird eine mentale Kursgrenze festgelegt (also kein aktiver Stopp-Loss in der Handelsplattform), ab der Sie reagieren sollten. Diese Reaktion kann entweder die Glattstellung der Position sein oder, falls die Strategie es zulässt, die Anpassung der laufenden Optionen. Vor allem bei Kombinationen von Optionen wie Spreads lassen sich Techniken anwenden, um eine Position, die in Schieflage geraten ist, noch zu „managen“ und idealerweise ohne größere Verluste bzw. mit einem Gewinn zu schließen.

Die Versuchung, sich an einer Position „festzuklammern“, wird wahrscheinlich von Zeit zu Zeit stark sein. Das kann allerdings fatale Folgen haben. Der anfängliche Plan sollte daher nicht verworfen werden.

Fehler im Optionshandel Nr. 4: Mit illiquiden Optionen handeln

Bei der Liquidität geht es darum, wie schnell ein Anleger etwas kaufen oder verkaufen kann, ohne dabei eine signifikante Kursbewegung des Basiswertes auszulösen. Ein liquider Markt ist immer ein Markt mit vielen aktiven Käufern und Verkäufern.

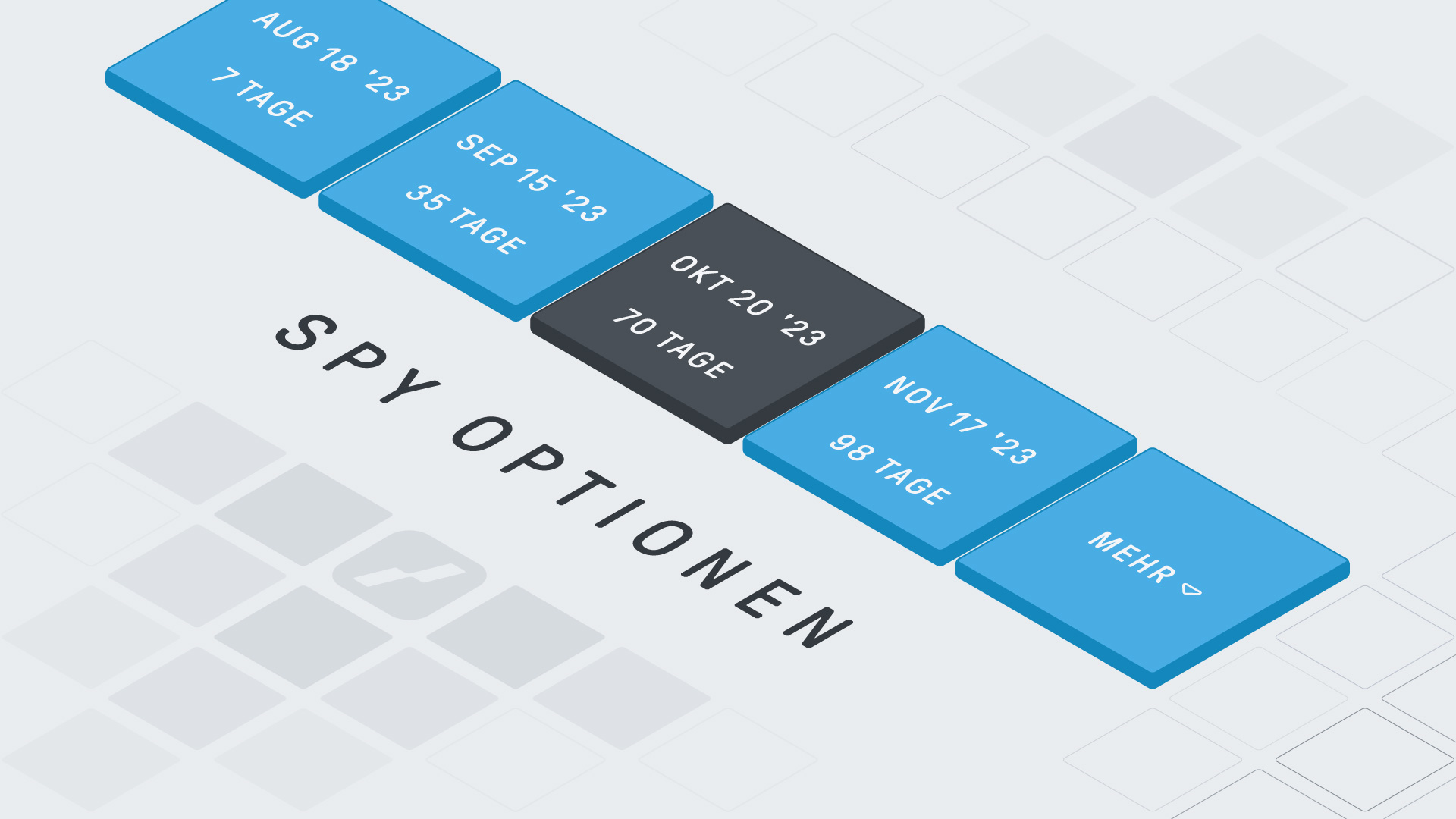

Aktienmärkte sind aus einem einfachen Grund liquider als Optionsmärkte. Aktienhändler handeln einzelne Aktien, während Optionshändler möglicherweise Dutzende von Optionskontrakten für eine einzige Aktie zur Auswahl haben.

Wenn Sie als reiner Aktien-Anleger zum Beispiel die Apple Aktie kaufen möchten, werden Sie nur die eine Wahl haben: Die Aktie erwerben. Aber als Optionshändler können Sie aus dutzenden verschiedenen Laufzeiten und einer Vielzahl von Basispreisen wählen. Sie werden nicht für jede einzelne Option immer eine Gegenpartei finden (Käufer oder Verkäufer), um den Trade zu günstigen Preisbedingungen einzugehen. Per Definition ist der Optionsmarkt entsprechend weniger liquide wie der Aktienmarkt.

Eine „große“ Aktie wie Apple wird kein Liquiditätsproblem für Aktien- oder Optionshändler darstellen. Bei anderen Unternehmen kann die Situation jedoch anders aussehen: Dort kann die Spanne zwischen Geld- und Briefkurs für Optionen deutlich größer sein. Das folgende Beispiel soll dies verdeutlichen.

Wenn die Spanne zwischen Geldkurs und Briefkurs beispielsweise 0,20 € beträgt (Geldkurs: 0,80 €, Briefkurs: 1,00 €) und die Option zum Briefkurs von 1,00 € gekauft wird, steigen Sie in die Position mit einem anfänglichen Verlust von 20 % ein, der zuerst ausgeglichen werden muss. Das ist keine gute Ausgangslage.

So können Sie den Fehler Nr. 4 im Optionshandel vermeiden

Wenn Sie mit Optionen handeln, stellen Sie sicher, dass das sogenannte Open Interest mindestens dem 40-fachen der Anzahl der Kontakte entspricht, die Sie handeln möchten. Das Open Interest bezeichnet die Anzahl der ausstehenden Optionskontrakte, die gekauft oder verkauft wurden, um eine Position zu eröffnen. Wenn neue Kontrakte einer Option gehandelt werden, erhöht sich das Open Interest. Wenn die Kontrakte glattgestellt werden, verringert sich das Open Interest. Diese Zahl können Sie in Ihrer Handelsplattform Trader Workstation (TWS) über LYNX einsehen.

Wenn Sie beispielsweise ein 1 Kontrakt handeln möchten, sollte der Open Interest der gewünschten Option mindestens 40 Kontrakte betragen.

Fehler im Optionshandel Nr. 5: Gewinne nicht rechtzeitig mitnehmen

Viele Anleger versäumen es, ihre Buchgewinne rechtzeitig zu realisieren. Die Gründe dafür sind vielfältig. Manche Anleger wollen sich die Transaktionsgebühren der Trade-Schließung sparen und bevorzugen den automatischen wertlosen Verfall der Optionen. Oder sie wollen unbedingt den letzten Euro Gewinn aus der laufenden Position herauspressen. Oder sie bleiben der alten und sehr verbreiteten Binsenweisheit treu: „Gewinne laufen lassen.“

Das Risiko besteht darin, dass es nicht ausgeschlossen ist, dass sich die Gewinn-Position doch noch in einen Verlust-Trade dreht. Die quasi-sicheren Gewinne gehen dann doch noch verloren, nur weil die Transaktionsgebühren gespart werden sollten. Darüber hinaus wird durch die laufende Position Kapital gebunden, das für eine neue möglicherweise lukrativere Position besser eingesetzt werden könnte.

So vermeiden Sie den Fehler im Optionshandel Nr. 5:

Hier ist eine gute Faustregel: Wenn Sie 50 % oder mehr Ihres ursprünglichen Gewinns aus dem Verkauf der Option mitnehmen können, sollten Sie es in Betracht ziehen, diesen zu realisieren. Ansonsten gehen Sie das Risiko ein, dass Ihnen bereits sicher geglaubte Gewinne entgehen, weil Sie zu lange gewartet haben oder zu gierig waren.

Fehler im Optionshandel Nr. 6: Bevorstehende Ereignisse außer Acht lassen

Nicht alle Ereignisse an den Märkten sind vorhersehbar, aber es gibt zwei entscheidende Ereignisse, die Sie beim Handel mit Optionen im Auge behalten sollten: Quartalsergebnisse und Dividendentermine für Ihre zugrunde liegende Aktie.

Wenn Sie beispielsweise Call Optionen verkauft haben und der Termin der Auschüttung der Dividende vor der Tür steht, erhöht sich die Wahrscheinlichkeit, dass die Call Option vorzeitig ausgeübt wird, wenn sie bereits im Geld ist. Dies gilt insbesondere dann, wenn eine hohe Dividende erwartet wird. Das liegt daran, dass Optionsinhaber kein Recht auf eine Dividende haben. Zum Erhalt der Dividende muss der Optionshändler die Option ausüben und die zugrunde liegenden Aktien kaufen.

Quartalsergebnisse können den Kurs einer Aktie befeuern oder ihn auf Talfahrt schicken. Der Einfluss dieser Quartalsergebnisse auf den Kurs der Optionen ist entsprechend groß. Schon Wochen vor den Quartalsergebnissen lässt sich ein Anstieg der Volatilität der Aktie beobachten. Diese erhöhten Schwankungen lassen in der Regel den Preis der Optionen steigen. Solche Mechanismen sollen Ihnen bewusst sein.

So können Sie den Fehler Nr. 6 im Optionshandel vermeiden

Achten Sie darauf, bevorstehende Ereignisse zu berücksichtigen. Beispielsweise müssen Sie das Ex-Dividende-Datum Ihrer Aktien kennen. Vermeiden Sie entsprechend den Verkauf von Optionen, die im Geld oder nah am Geld sind, wenn die Dividenden-Ausschüttungen bevorstehen.

Wenn Sie im Optionen-Handel sehr erfahren sind, werden Sie auch Ihre Optionen-Trades während der Berichtssaison gut managen und könnten sogar Profit daraus ziehen. Wenn Sie aber noch nicht alle Mechanismen der Preisbildung von Optionen verinnerlicht haben, ist es ratsam, keine Optionen zu handeln, bei denen für die zugrunde liegende Aktie Quartalsergebnisse zu erwarten sind.

Fazit: Fehler im Optionen-Handel vermeiden

Wenn Sie die 6 beschriebenen Fehler im Optionshandel kennen und deren Bedeutung verstehen, können Sie Ihr Risikomanagement verbessern und potenziell folgenreiche Fehlentscheidungen vermeiden. Kapital-Erhalt ist die wichtigste Regel im Börsen-Handel, ob Sie mit Aktien, mit Optionen, oder mit anderen Wertpapieren handeln. Profite erzielen ist erst der 2. Schritt. Die 6 Fehler, die wir Ihnen vorgestellt haben, können Ihr Kapital gefährden, wenn Sie sie begehen. Achten Sie auf die Fehleranfälligkeit Ihres Handels und überprüfen sie die eigene Vorgehensweise regelmäßig, um mögliche Risiken im Blick zu behalten.

Wenn Ihnen Fachbegriffe in diesem Artikel noch unbekannt sind oder Sie noch nicht jede Optionsstrategie kennen, ist das vollkommen normal. In weiteren Artikel auf unsere Webseite können Sie sich umfassend über den Optionshandel informieren und Grundlagen und Besonderheiten kennenlernen.

Alles über Optionen:

Volatilität

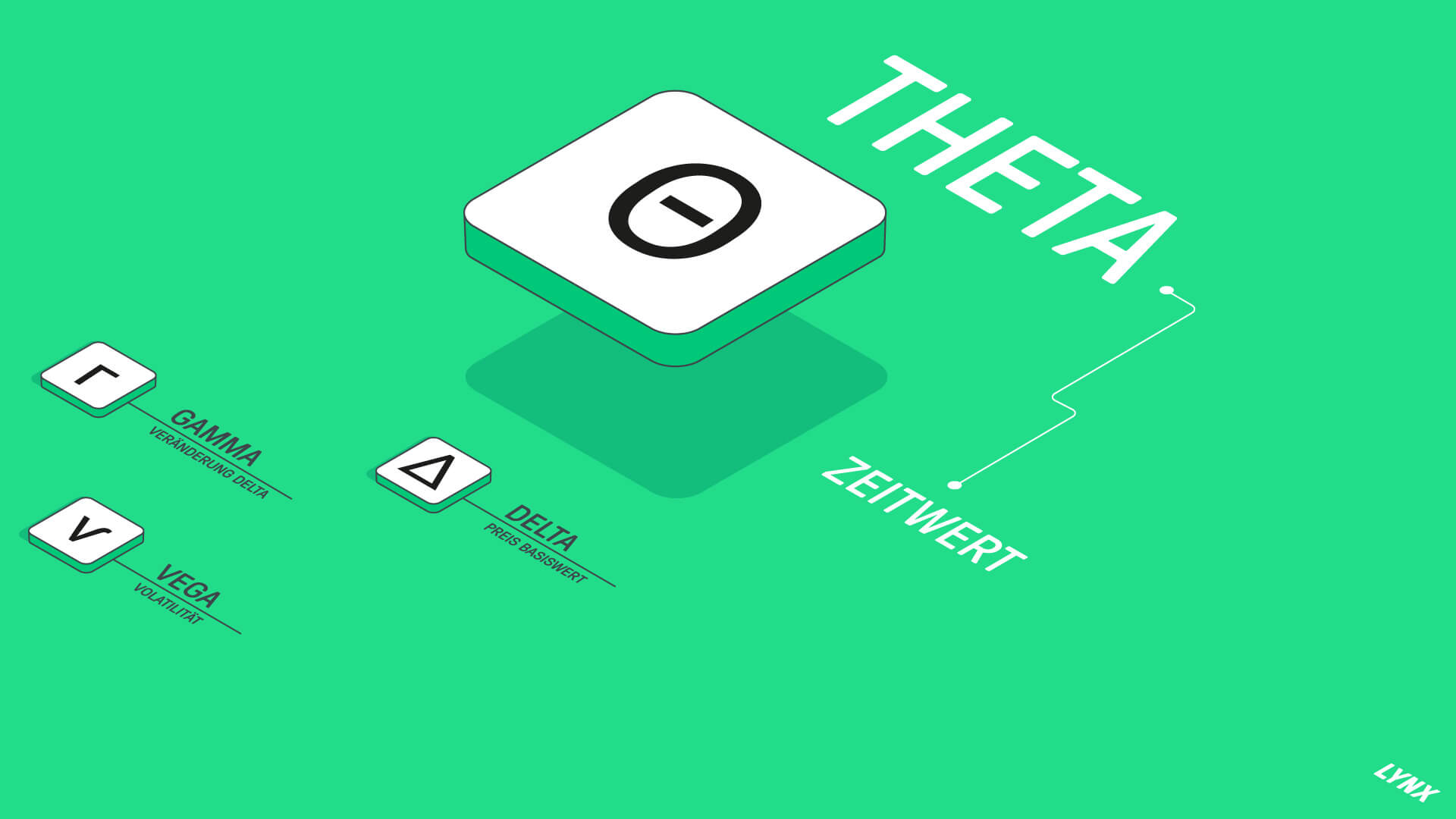

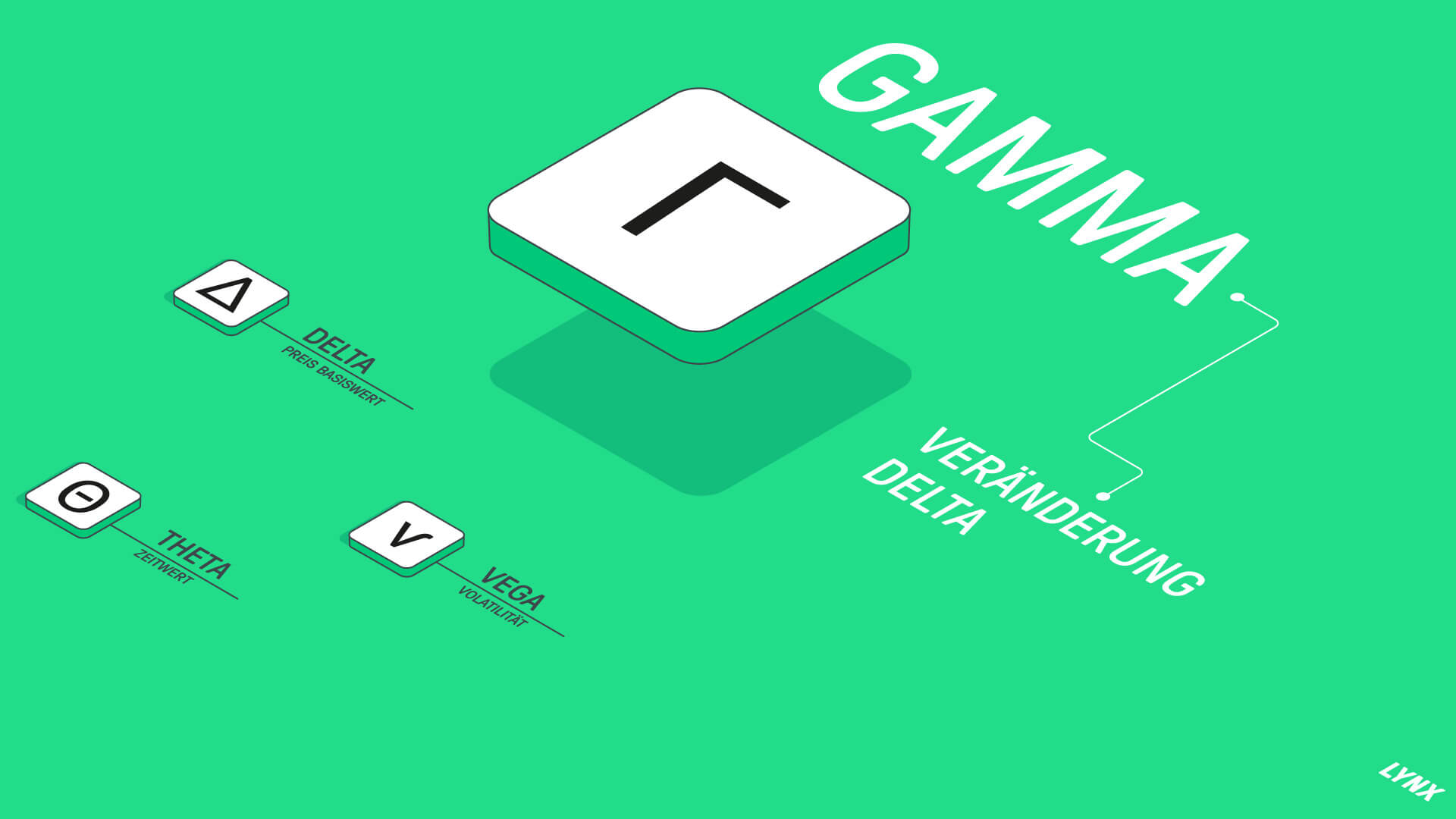

Griechen