In diesem Artikel stellen wir Ihnen eine Analyse der besten Bull Put Spreads auf die größten US-amerikanischen ETFs vor.

Der Handel von großen amerikanischen ETFs unterscheidet sich durch mehrere Aspekte vom Handel einzelner Aktien: Die ETFs sind hochliquide und weisen im Optionshandel eine ideale Handelbarkeit auf. Dadurch, dass sie in den meisten Fällen sehr viele Einzelwerte beinhalten (z.B. 500 Aktien im S&P 500), sind sie dem Einzelaktienrisiko nicht ausgesetzt. In der Regel schwanken sie auch weniger als einzelne Aktien und sind von unternehmensspezifischen Ereignissen wie Quartalsergebnissen nicht betroffen.

Die Tradeideen, die wir Ihnen in diesem Artikel vorstellen, zeichnen sich durch 5 Vorteile aus:

- Der Einsatz bzw. das maximale Verlustrisiko beträgt maximal 444 $.

- Die Rendite der Trades beträgt zwischen 12,6 % und 17 %, selbst wenn sich der zugrundeliegende ETF nur seitwärts bewegt.

- Das Sicherheitspolster erlaubt einen Kursrückgang der Indizes von mehr als 5,5 % bis zur Gewinnschwelle.

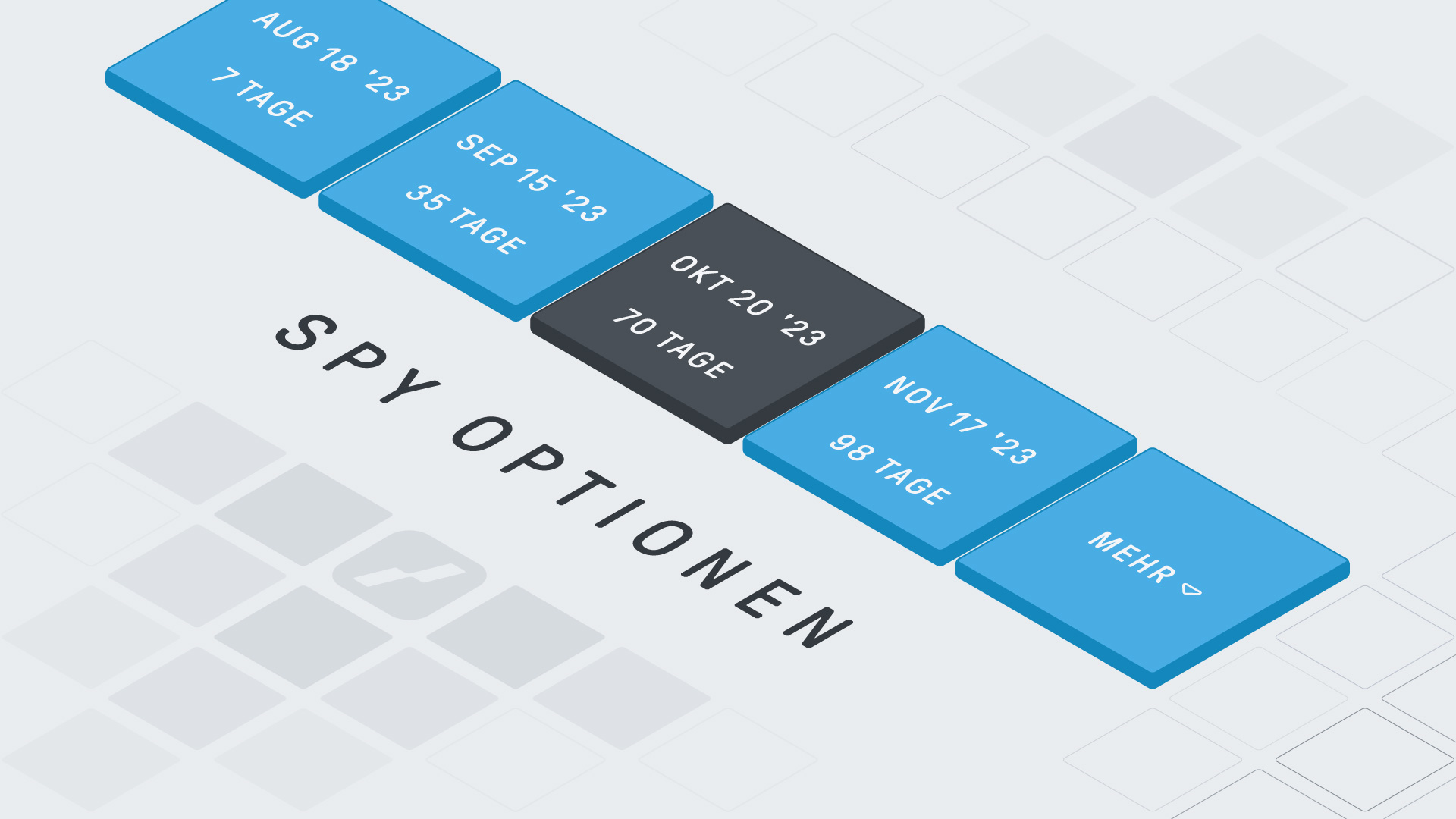

- Die Laufzeiten der Optionen sind kurz: Alle vorgestellten Bull Put Spreads verfallen spätestens am 29.11.2024. Damit profitieren Sie vom Zeitwertverfall der Optionen.

- Die Spanne zwischen Geld- und Briefkurs liegt unter 1 US-Dollar. So wird sichergestellt, dass Sie unter günstigen Bedingungen in die Positionen einsteigen können.

Unsere Analyse wird durch einen Algorithmus unterstützt, der Credit Spreads identifiziert, die eine theoretische Gewinnchance von mindestens 90 % aufweisen. Diese Gewinnchance besagt, dass Credit Spreads mit ähnlichen Parametern in den letzten 6 Jahren in mindestens 90 % der Fälle zu einem Gewinn geführt haben. Diese Credit Spreads werden in diesem Artikel gesondert in Betracht gezogen. Diese hohe Gewinnchance bedeutet jedoch nicht, dass die Tradeideen unbedingt erfolgreich sein werden.

Das Ergebnis unserer Analyse für die Bull Put Spreads

Nach Anwendung der oben genannten Kriterien haben wir die folgenden Bull Put Spreads für den Handel US-amerikanischer ETFs herausgefiltert:

| ETF (US Ticker) | Name | Kurs des ETFs* | Basispreis gekaufter Put | Basispreis verkaufter Put | Prämie = max. Gewinn je Kontrakt | Einsatz je Kontrakt | Rendite | Sicherheits-Polster | Laufzeit der Optionen |

|---|---|---|---|---|---|---|---|---|---|

| SMH | VanEck Semiconductor ETF | 255.15 $ | 225 $ | 230 $ | 72 $ | 428 $ | 16.8 % | 10.1 % | 15.11.2024 |

| QQQ | Invesco QQQ Trust | 493.15 $ | 455 $ | 460 $ | 57 $ | 443 $ | 12.9 % | 6.8 % | 29.11.2024 |

| SPY | SPDR S&P 500 ETF Trust | 577.14 $ | 541 $ | 546 $ | 56 $ | 444 $ | 12.6 % | 5.5 % | 29.11.2024 |

Die Analyse wurde so ausgeführt, dass die Optionen-Kombinationen immer zum Mittelpunkt zwischen Briefkurs und Geldkurs gehandelt werden.

Das Sicherheitspolster beträgt je nach Trade zwischen 5,5 % und 10,1 %. Das ist der Abstand zwischen dem aktuellen Kurs des ETF und der Gewinnschwelle (Basispreis des verkauften Puts abzgl. der vereinnahmten Prämie). Mit anderen Worten: Bei diesen Trades darf der ETF um das entsprechende Sicherheitspolster fallen, ohne dass die Gewinnzone verlassen wird.

Wir ziehen einen Bull Put Spread auf den VanEck Semiconductor ETF (SMH) näher in Betracht. Die Rendite von 16,8 % in nur 35 Tagen entspricht einer jährlichen Rendite von 175 %. Diese Rendite wird erzielt, wenn der SMH am 15.11.2024 über 230 $ notiert. Die Verlustzone beginnt erst unter einem Kurs von 229,28 $ (das ist die Gewinnschwelle bzw. der „Breakeven“). Das Sicherheitspolster beträgt 10,1 %.

Das maximale Risiko entspricht der Margin und beträgt 428 $ je Kontrakt. Die Prämie von 72 $ entspricht dem maximalen Gewinn. So kommen Sie zu der erwähnten Rendite: 72 $ / 428 $ = 16,8 %.

Verlauf des SMH über 1 Jahr

Wenn der SMH am Ende der Laufzeit über dem Basispreis von 230 $ (blaue Linie) schließt, unabhängig davon, wie er sich während der gesamten Laufzeit entwickelt hat, wird die Prämie von 72 $ je Kontrakt als Gewinn abkassiert.

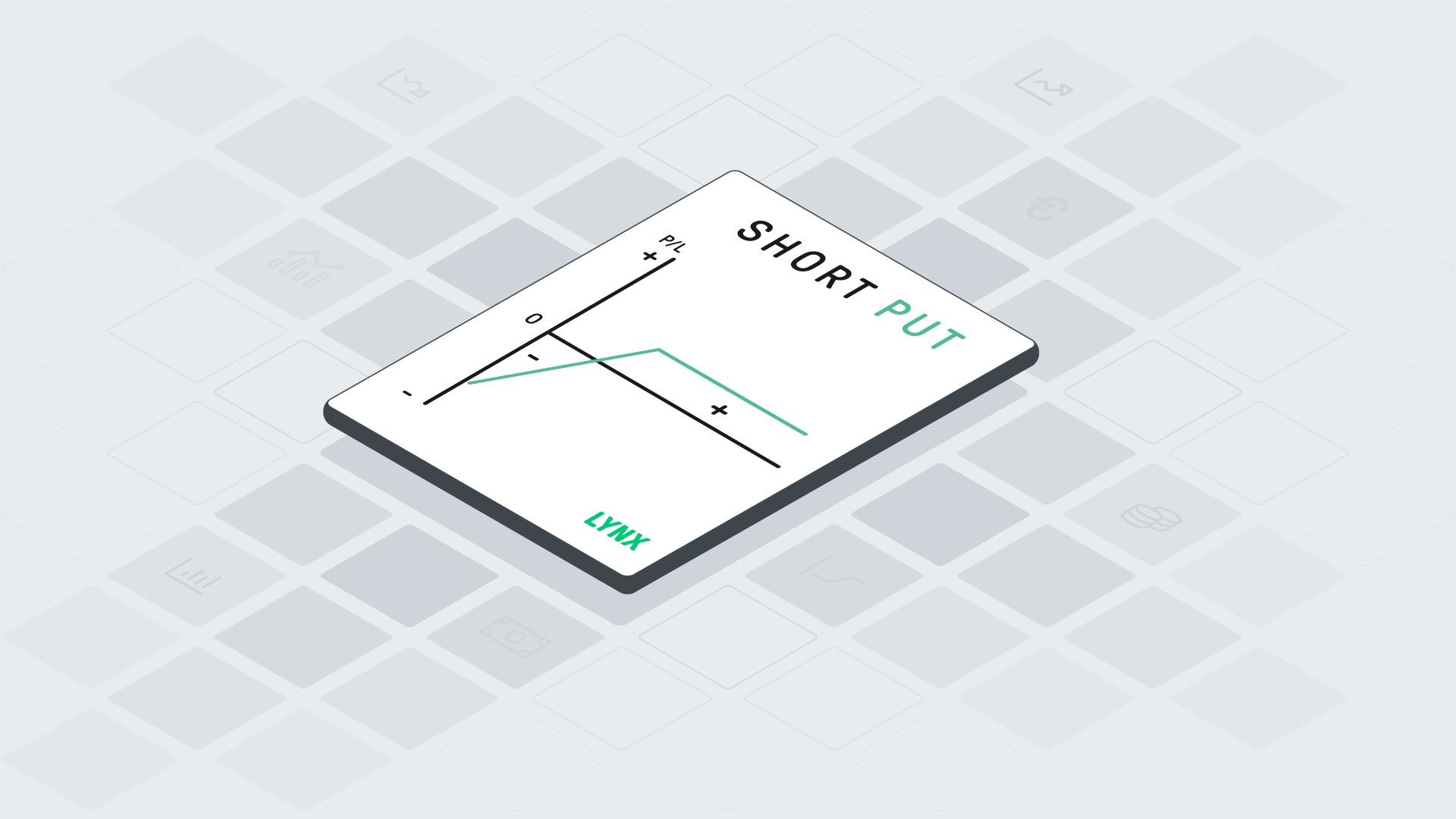

Prinzip des Bull Put Spreads auf einen ETF

Bei der Optionsstrategie Bull Put Spread wird eine Put Option gekauft und gleichzeitig eine weitere Put Option mit einem höheren Basispreis verkauft. Beide Optionen sind aus dem Geld, das heißt ihre Basispreise liegen unter dem aktuellen Kurs des zugrundeliegenden ETFs. Durch diese Optionen-Kombination (Long Put und Short Put) erhalten Sie eine Prämie, die dem maximalen möglichen Gewinn entspricht. Das Risiko eines Bull Put Spreads ist auf den Einsatz begrenzt: Es gibt keine Nachschusspflicht.

Die Laufzeiten beider Optionen sind gleich: Bull Put Spreads gehören demnach zu der Kategorie der sogenannten „Vertical“ Spreads.

Am Verfallsdatum der Optionen wird zum Börsenschluss die komplette Position glattgestellt. Wenn der ETF zum Verfallsdatum über dem höheren Basispreis des Bull Put Spreads notiert, müssten Sie auch gar nicht aktiv werden: Die Position verfällt von alleine und liefert den maximalen Gewinn.

Die Erwartung ist, dass der ETF zum Verfallsdatum über dem höheren Basispreis des Bull Put Spreads notiert. Er darf während der Laufzeit der Position auch zwischenzeitlich darunter rutschen, muss aber, um den maximalen Gewinn abzuwerfen, am Ende der Laufzeit wieder darüber notieren.

Obwohl die hier vorgestellten Bull Put Spreads besonders erfolgversprechend erscheinen, heißt das nicht unbedingt, dass die Trades aufgehen werden. Selbst ein hohes Sicherheitspolster von mehr als 5,5 % kann gebrochen werden, wenn die Märkte schwächeln. Wenn die Basispreise des Bull Put Spreads verletzt bzw. unterschritten sind, können Sie versuchen, die Position zu „rollen“. In unserem Artikel „Das Rollen von Optionen – Optionen-Trades wie ein Profi verteidigen“ erfahren Sie zum Beispiel, wie Sie einen Spread erfolgreich verteidigen können.

So finden Sie die notwendigen Optionen in Ihrer Handelsplattform

Mehrere Wege führen nach Rom, um einen Bull Put Spread zu handeln. In unserem Video erfahren Sie, wie Sie mithilfe des OptionTraders der Handelsplattform TWS die entsprechenden Optionen finden können. Wenn Sie den StrategyBuilder des OptionTraders nutzen, können Sie die Optionen mit nur einem Trade kaufen, Sie müssen diese nicht einzeln handeln: Sie können mit einer einzigen Transaktion kombiniert Optionen handeln, sowohl bei der Eröffnung des Trades, als auch bei der Schließung.

Welche Vorteile Optionskombinationen gegenüber einzelnen Optionen aufweisen, lesen Sie in unserem Artikel „Vergleich: Optionskombinationen gegen einfache Optionen“.

Hinweis: der Kauf eines Bull Put Spreads entspricht dem Verkauf eines Bear Put Spreads. Je nachdem welche Handelsmethode Sie anwenden, werden Sie dementsprechend die eine oder andere Bezeichnung in Ihrem Depot finden.

Fazit: Gewinne in jeder Marktlage, ob steigend, fallend oder gleichbleibend

Der Clou bei den vorgestellten Tradeideen ist, dass Sie Gewinne in jeder Marktlage erzielen können, unabhängig davon, ob die ETFs steigen, fallen oder sich seitwärts bewegen, solange die Basispreise der verkauften Optionen nicht verletzt werden.

Die computergestützte Analyse der besten Trades in einem Universum von mehreren Tausend Kandidaten stellt sicher, dass unter festgelegten Kriterien die erfolgversprechendsten Bull Put Spreads ermittelt werden.

Sie müssen die Optionen-Kombinationen auch nicht bis zum Ende der Laufzeit halten. Wenn sich die Indizes in die für Sie richtige Richtung entwickeln und Sie beispielsweise 50 % im Plus sind, können Sie Ihre Position selbstverständlich jederzeit schließen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Alles über Optionen:

Volatilität

Griechen