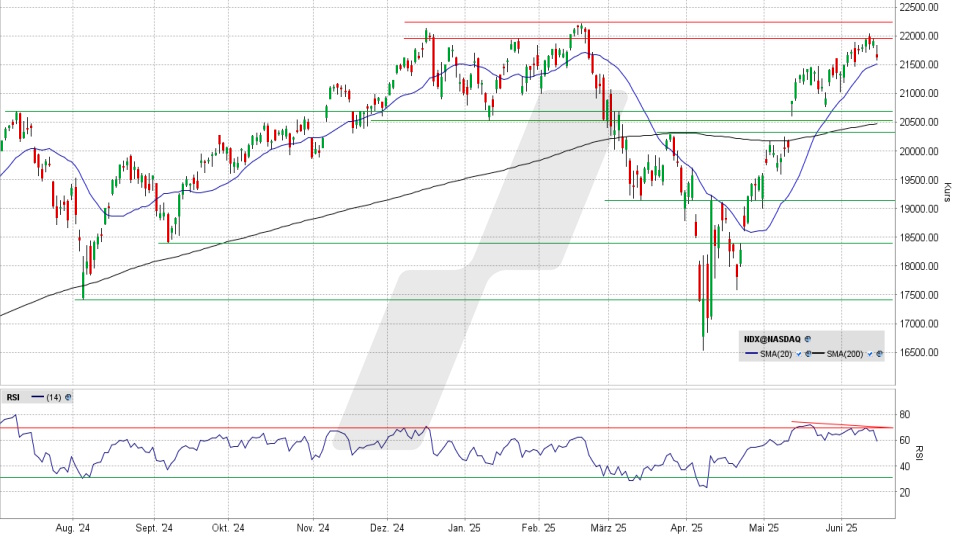

Passend zum heutigen US-Unabhängigkeitstag hat der Nasdaq 100 einen sauberen Befreiungsschlag über das vorherige Rekordhoch vollzogen. Das lief rund, der Widerstand war nahezu null. So etwas ändert sich aber öfter in der zweiten Julihälfte, manchmal auch früher.

Wer darauf setzt, dass das Trump’sche Steuergesetz zumindest den Blue Chips aus dem Technologiesektor die Kassen noch mehr füllen wird … wer erwartet, dass die Notenbank einknickt und Leitzinssenkungen anstehen … wer darauf baut, dass die erhofften Zoll-Deals die US-Unternehmen deutlich bevorteilen und diese das auch zu nutzen verstehen … wer all das glaubt oder sogar fest erwartet, war zuletzt im Nasdaq 100 zweifellos auf der Käuferseite.

Diejenigen, die das anzweifeln oder sogar sicher sind, dass die US-Wirtschaft unerfreulichen Zeiten entgegengeht, was haben die zuletzt getan? Verkauft und damit eine potenzielle Bremse für den Ausbruch über das vorherige Hoch von 22.223 Punkten gelöst? Und würden diejenigen, die ausgestiegen sind, nicht bald reumütig wieder zurückkaufen müssen, wenn vorstehende Erwartungen eintreffen und idealerweise auch noch starke Quartalszahlen der großen Technologieunternehmen als zusätzlicher Treibstoff dieser Hausse hinzukommen?

Expertenmeinung: Vielleicht haben einige in der Tat verkauft, vielleicht werden von diesen dann auch einige wankend und kaufen teurer zurück. Aber warum sollte, wer befürchtet, dass diese Hausse gegen die Wand fährt, ausgerechnet jetzt verkauft haben?

Anfang Juli steigen die US-Aktienindizes meistens, was auch mit dem Gedanken zu tun hat, dass der Kauf US-amerikanischer Aktien um den „Independence Day“ zeigt, wie patriotisch man ist. Man kann davon halten, was man will, die Tendenz dazu gibt es seit Jahrzehnten. Wir haben also diese Sogwirkung des 4. Juli und einen charttechnisch blitzsauberen Ausbruch … warum also aussteigen, wenn man zwar skeptisch bis bärisch ist, zugleich jedoch eine gute Chance sieht, zu noch höheren Kursen verkaufen zu können?

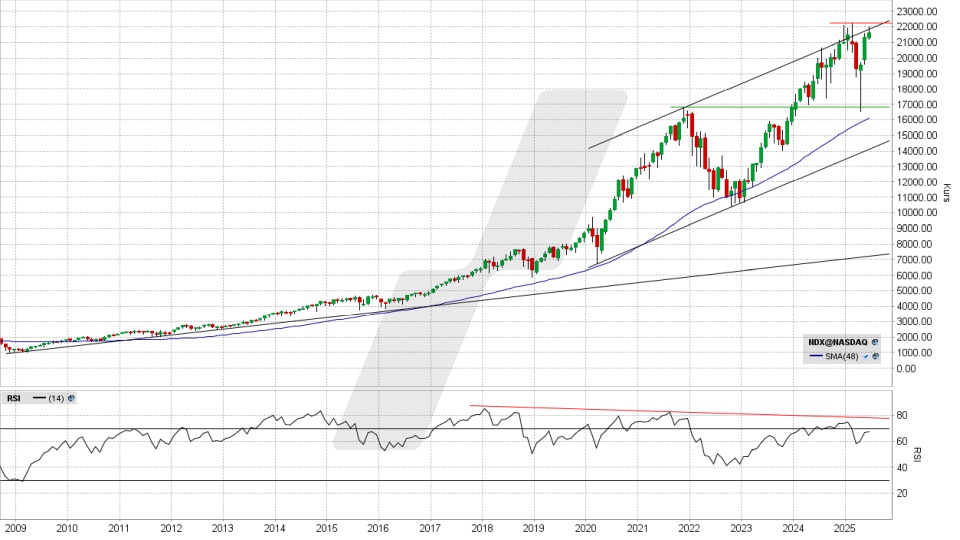

Aber danach, nach diesem Nationalfeiertag, kann sich das Blatt schnell wenden. 2023 kam in der zweiten Julihälfte eine Korrektur, 2024 begann die sogar schon wenige Tage nach dem 4. Juli. Und der Nasdaq 100 ist von der Bewertung her teuer, ist markttechnisch auf Tagesbasis schon jetzt und auf Wochenbasis fast überkauft und das wichtige Thema Zölle geht in der kommenden Woche in eine neue, heiße Phase.

Dass sich potenzielle Verkäufer zuletzt nicht haben blicken lassen, ist daher nachvollziehbar. Dass viele von ihnen bereits ein Bein im Notausgang haben, aber genauso. Sollte der Index die jetzt als Support fungierende Zone 21.945/22.223 Punkte deutlicher unterbieten, wäre das zumindest schon einmal ein Warnsignal. Solange das aber nicht passiert, gilt: Der Aufwärtstrend mag argumentativ wacklig sein, ist de facto aber noch voll intakt.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier:

PRIIPs / KIDs Eurex

PRIIPs / KIDs CME Futures

Welche Aktien in den wichtigen Indizes sind in letzter Zeit am meisten gestiegen oder gefallen? Was sind die Top-Aktien 2025? Welche Aktien haben die beste Performance über die letzten 5 Jahre und welche Aktien sind stark gefallen? Hier finden Sie es heraus: DAX Top Flop – MDAX Top Flop – Euro Stoxx Top Flop – Dow Jones Top Flop – Nasdaq 100 Top Flop

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen