- Teil 1: Allgemeine Informationen zu Futures

- Teil 2: Voraussetzungen, Funktionsweise und Vorteile

- Voraussetzung: Termingeschäftsfähigkeit

- Vorteil des Futures-Tradings: Konstanter Eurobetrag pro Punkt

- Die Margin: Sicherheitsleistung für die Hebelwirkung von Futures

- Sicherheitsmechanismen schützen vor dem Margin-Call

- Verschiedene Margin-Arten

- Overnight-Margin: Höhere Kapitalanforderungen für über Nacht gehaltene Positionen

- Stetige Abrechnung von Gewinnen und Verlusten

- Futures vs. CFDs

- LYNX bietet auch im CFD-Handel faire, marktgebundene Preise

- Geringere Transaktionskosten bei Futures

- Teil 3: Besonderheiten beim Futures-Handel

- Teil 4: Motive für den Handel mit Futures

- Teil 5: Einstieg in den Futures-Handel

- Wichtig für Futures Trading: Der passende Online-Broker

- Die richtige Kontogröße für den Futures-Handel: Money-Management beachten

- Wichtig zur Bestimmung der Depotgröße: Kapitalpuffer für Verlustserien einkalkulieren

- Futures Handel lernen: Disziplin und mentale Stärke wichtig

- Mini-Futures als Trading-Instrument für Privatanleger

- Tipp: Starten Sie zunächst mit einem Demokonto und eignen Sie sich Fachwissen an

- Sichern Sie Positionen mit Stop Loss ab

- Teil 6: Futures Handel über LYNX in der Praxis

- Sind Sie fit für den Futures-Handel?

- Sie möchten an der Börse Futures handeln?

Futures-Handel: Die Königsklasse des Tradings

Der Handel des Futures wird dabei häufig als die „Königsklasse des Tradings“ bezeichnet. Denn wer die Anforderungen an den Terminhandel erfüllt und über ausreichend finanzielle Mittel verfügt, der kann mit äußerst geringen Transaktionskosten und konstantem Hebel an einem regulierten Börsenplatz auf Kursänderungen in beide Richtungen, d. h. auf steigende und fallende Kurse, spekulieren. Dennoch sind viele Privatanleger skeptisch und halten Futures für hochriskante Wetten, die lieber gemieden werden sollten. Doch der Reihe nach.

Teil 1: Allgemeine Informationen zu Futures

Was genau sind Futures?

Bei Futures handelt es sich um sogenannte derivative Finanzprodukte. Das bedeutet, dass der Wert eines Futures von einem anderen zugrundeliegenden Wert abhängt, dem Basiswert oder Englisch: Underlying. Futures-Kontrakte sind heutzutage stark standardisiert. Das heißt, sie begründen stets ein Geschäft zur Lieferung bzw. Abnahme eines in Menge und Qualität genau definierten Wirtschaftsgutes (dem Basiswert) zu einem bestimmten Termin. Daher wird ein Future auch als Termingeschäft bezeichnet. Sofern dieses Geschäft nicht vor Fälligkeit über die Börse durch ein Gegengeschäft glattgestellt wird, entsteht ähnlich wie für die Stillhalter von Optionen die Pflicht zur Abnahme oder Lieferung des Basiswerts. Dennoch werden einige Futures wie z. B. Index-Futures gemäß dem jeweiligen Regelwerk per Barausgleich (Cash-Settlement) abgerechnet. Das liegt unter anderem daran, dass Aktien nicht teilbar sind und eine exakte Lieferung im Gegenwert des Kontrakts somit unmöglich wäre.

Hauptfunktion: Risikotransfer zwischen Marktteilnehmern

Bei Futures wird zwischen Finanztermingeschäften und Warentermingeschäften unterschieden, während bei Finanztermingeschäften Basiswerte wie Aktien, Indizes, Devisen, VIX-Index oder Kryptowährungen zugrunde liegen, werden Rohstoffe wie Öl, Gold, Sojabohnen oder Schweinehälften unter dem Begriff „Warentermingeschäfte“ zusammengefasst. Die zentrale Funktion von Futures ist ein Risikotransfer zwischen den Marktteilnehmern. Ähnliche Termingeschäfte und -vereinbarungen in unterschiedlichen Formen haben schon seit Jahrtausenden Tradition. Vorläufergeschäfte von Futures sind bereits aus der Zeit 2000 vor Christus aus Ägypten oder China überliefert und basieren auf Preisvereinbarungen beim damaligen Handel mit Rohstoffen wie Getreide oder Reis. Damals wie heute spielen sowohl die Absicherung gegen unerwünschte Preisschwankungen als auch die Spekulation eine große Rolle. Futures in der heutigen Form gibt es seit den siebziger Jahren des 20. Jahrhunderts.

Wie werden Futures gehandelt?

Futures werden an streng regulierten und überwachten Terminbörsen wie z. B. der Eurex (European Exchange), der CBOT (Chicago Board of Trade) oder der CME (Chicago Mercantile Exchange) gehandelt. Die Börse garantiert die Abwicklung und schließt aus, dass es für die Marktteilnehmer ein Kontrahenten-Risiko gibt. Darunter versteht man das Ausfallrisiko, das bei einem vergleichbaren Geschäft ohne Zwischenschaltung einer Börse gegeben wäre, z. B., falls einer der Handelspartner seinen Verpflichtungen nicht nachkommen kann.

Laufzeiten und Fälligkeitstermine von Futures-Kontrakten

Die Börse legt Futures auf und legt in den jeweiligen Kontraktspezifikationen unter anderem die Tickgröße (kleinste mögliche Preisänderung) sowie das Verfallsdatum der unterschiedlichen Kontrakte eines Futures fest. Beim (Mini-)DAX-Future gibt es beispielsweise vier Kontrakte, deren Verfalls- bzw. Fälligkeitstermine jeweils um kurz nach 13:00 Uhr des dritten Freitags im dritten Monat jeden Quartals (März, Juni, September bzw. Dezember) fixiert sind. Am sogenannten Hexensabbat (Englisch: Triple Witching Hour) laufen zudem auch zahlreiche Optionen und andere Terminkontrakte aus.

Bei vielen US-Futures wie etwa Gold oder Rohöl gibt es z. B. 12 Kontrakte und monatliche Verfallstermine, wobei oft nicht jeder Monatskontrakt gleich liquide ist. Meist konzentriert sich der Haupthandel jeweils auf einen bis zwei Futures-Kontrakte, die aktuell besonders aktiv gehandelt werden. Bei weniger beliebten Kontrakten ist der Spread (der Abstand zwischen Geld- und Briefkurs) meist etwas höher, ein Anleger bekommt also möglicherweise preislich ungünstigere Orderausführungen.

Inwiefern gelten Liefer- und Abnahmeverpflichtungen auch für Privatanleger?

Anleger sollten ihre Futures-Positionen entweder vor dem Verfallstermin glattstellen (durch ein Gegengeschäft auflösen) oder in einen späteren Future-Kontrakt, z. B. des nächsten Quartals, rollen. Dabei wird die alte Position ebenfalls glattgestellt, gleichzeitig aber eine neue Position in einem länger laufenden Future eröffnet. Da die Transaktionskosten im Verhältnis zum Kontraktwert extrem gering sind, ist das Rollen eines Future-Kontrakts in den nächsten die gängige Vorgehensweise, um Futures-Positionen längerfristig zu halten.

Denn grundsätzlich gelten die definitionsgemäßen Liefer- und Abnahmeverpflichtungen aus Futures für alle Marktteilnehmer. In der Praxis verhindern Online-Broker wie LYNX allerdings, dass Privatanleger tatsächlich in eine ungewollte Liefer- oder Abnahmeverpflichtung z. B. für Warentermingeschäfte kommen können. Denn wer möchte schon eine Lieferung von 1.000 Barrel Rohöl oder Orangensaft organisieren bzw. an der Wohnungstür entgegennehmen? Deshalb werden Futures-Anleger frühzeitig benachrichtigt, um Positionen glattzustellen oder zu rollen. Die entsprechenden Kontrakte werden meist schon ein bis zwei Wochen vor dem Liefertermin „gesperrt“. Sollte der Anleger die Position nicht rechtzeitig selbst glattstellen oder rollen, so erfolgt eine Zwangsliquidierung seitens des Brokers.

Werden Futures mit Barausgleich zum Verfallszeitpunkt noch gehalten, so kommt dies allerdings lediglich einem Glattstellen zu diesem Termin gleich. Das Konto wird entsprechend des letzten Kurses vor dem Verfallstermin abgerechnet, d. h. mit Verlusten belastet oder mit Gewinnen vergütet.

Teil 2: Voraussetzungen, Funktionsweise und Vorteile

Voraussetzung: Termingeschäftsfähigkeit

Wie bei Optionen wird auch für den Futures-Handel vom Gesetzgeber die sogenannte Termingeschäftsfähigkeit verlangt. Diese ist die Voraussetzung dafür, dass eine Privatperson über eine Bank Termingeschäfte tätigen kann. Um die Termingeschäftsfähigkeit zu erlangen, muss ein Anleger von seiner Depotbank beziehungsweise seinem Online-Broker ausreichend über die Risiken von Termingeschäften aufgeklärt werden. Futures sind wie andere Termingeschäfte sogenannte Hebelprodukte, das heißt, Kursbewegungen des Basiswerts können zu prozentual höheren Gewinnen oder Verlusten führen, die den notwendigen Kapitaleinsatz übersteigen.

Im unwahrscheinlichen, schlimmsten Fall kann ein Anleger nicht nur den kompletten Wert seines Depots verlieren, sondern sogar zu einem Nachschuss verpflichtet werden, falls Verluste (beispielsweise durch eine Kurslücke über Nacht) den Depotwert übersteigen. In der Regel wird dieses Szenario aber durch intelligente Margin-Systeme der Online-Broker verhindert, da diese schon vor einem Totalverlust Positionen glattstellen, um den Anleger zu schützen. Ein Anleger, der überlegt, mit dem Futures-Handel zu beginnen, sollte über die tatsächlichen und theoretischen Risiken dennoch Bescheid wissen.

Zur Dokumentation der Risikoaufklärung lassen sich Banken und Online-Broker in der Regel ein entsprechendes Formular schriftlich bestätigen. Der Anleger erklärt damit, dass er die Risiken inklusive Totalverlustrisiko und Nachschusspflichten kennt, da er beispielsweise bereits Erfahrung mit den betreffenden Finanzprodukten hat oder sich zumindest ausreichend Fachwissen angeeignet hat. Durch die Unterzeichnung der Risikoaufklärung erlangt der Kunde die Termingeschäftsfähigkeit und die Bank sichert sich gleichzeitig vor möglichen Schadensersatzforderungen aufgrund unterlassener Aufklärung ab. Über LYNX können Sie Ihr Fachwissen bestätigen, indem Sie in Ihrer Depotverwaltung angeben, mit welchen Produkten Sie Erfahrung haben und welche Produkte Sie handeln möchten. Der Vorgang zur Erlangung der Termingeschäftsfähigkeit ist also online möglich. Als Futures Konto benötigen Sie dann ein sogenanntes Margin-Konto, das es Ihnen erlaubt, Positionen einzugehen, die den hinterlegten Kapitalbetrag übersteigen.

Vorteil des Futures-Tradings: Konstanter Eurobetrag pro Punkt

Im Gegensatz zum Handel mit Optionen oder Optionsscheinen bleibt der Hebel bei Futures stets konstant, so dass keine komplizierten Rechenmodelle notwendig sind. Bei einem Mini-DAX-Future zum Beispiel bringt Ihnen jeder Punkt (= 1 Tick), den der DAX in „Ihre Richtung“ läuft, stets 5 EUR auf Ihr Konto, denn ein Mini-DAX-Future repräsentiert 5-mal den DAX-Stand in EUR (Multiplikator 5, Kontraktwert = 5 x Punktestand DAX in EUR). Gleichermaßen wird Ihr Konto durch jeden Punkt, den der DAX in die Gegenrichtung läuft, stets mit 5 EUR belastet. Eine Kursbewegung von 100 Punkten im DAX bedeutet bei einem Mini-DAX-Futures-Kontrakt also immer eine Kontobewegung von 500 EUR. Diese wird entweder zu Ihren Gunsten oder zu Ihren Lasten gebucht, je nachdem, ob Sie mit Ihrer Position „richtig“ oder „falsch“ liegen.

Da Tagesbewegungen von 300 Punkten und mehr für den DAX keine Seltenheit sind, kann ein Mini-DAX-Future durchaus um mehr als 1.500 EUR pro Tag schwanken. Zum Vergleich: Ein normaler DAX-Future mit einem Multiplikator von 25 (Tickgröße hier übrigens 0,5 DAX-Punkte) würde dann sogar um ein Äquivalent von 7.500 EUR schwanken und dem Trader einen entsprechenden Tagesgewinn oder -verlust bescheren. Für die meisten Depots von Privatanlegern sind beides prozentual recht hohe Beträge. Gerade die häufigen, schnellen und starken Bewegungen machen den DAX jedoch für viele Futures- und Mini-Futures-Händler so attraktiv. Denn wer richtig liegt, kann in kürzester Zeit hohe Gewinne erzielen.

Wem die Schwankungen eines Mini DAX Futures noch zu hoch sind, der kann auch den Micro DAX Future handeln. Hier entspricht der Punktestand des DAX-Index dem Kontraktwert in EUR, der Multiplikator ist also 1. Der Micro DAX Future hat bei einem DAX-Punktestand von 18.000 Punkten also einen Kontraktwert von 18.000 EUR.

Die Margin: Sicherheitsleistung für die Hebelwirkung von Futures

Sie können einen Future in Erwartung steigender Kurse entweder kaufen und damit eine Long-Position eröffnen oder verkaufen und so mit einer Short-Position auf fallende Kurse setzen. Für beide Transaktionen müssen Sie jedoch eine ausreichende Sicherheitsleistung (Margin) hinterlegen, die von Ihrer Depotbank bzw. Ihrem Futures-Broker berechnet und festgelegt wird. Dieser Kapitalbetrag wird für jeden gehaltenen Future auf Ihrem Konto geblockt und dient als Puffer für mögliche Kursverluste. Dabei übernehmen einige Broker wie LYNX in der Regel die Mindestmargins (Mindesteinschuss oder Englisch: Maintenance Margin) des jeweiligen Börsenplatzes, z. B. der Eurex, während andere Anbieter zusätzlich einen individuellen Sicherheitsaufschlag verlangen. Die Höhe der Margin bestimmt den Hebel, den ein Anleger mit seinem Depot bewegen kann. Im Einklang mit den Kursbewegungen des Basiswerts erhöht oder verringert sich auch die Margin. Liegt die Margin beispielsweise bei 5 %, kann der Trader maximal mit einem (sehr hohen) Hebel von 20 agieren und so an den Märkten stets das bis zu 20fache seines Kapitaleinsatzes bewegen.

Sicherheitsmechanismen schützen vor dem Margin-Call

Futures erfordern im Vergleich zu einem Direktinvestment in den Basiswert also nur sehr geringe Kapitaleinsätze. Das bietet Chancen, aber auch entsprechende Risiken: Ein Anstieg des Basiswerts um +5 % kann den Kapitaleinsatz verdoppeln, während ein Rückgang um -5 % im selben Fall einen Totalverlust erzeugen würde. In der Praxis wird der Futures-Kontrakt jedoch bereits zwangsliquidiert, sobald eine bestimmte Mindestmargin unterschritten wird. Zuvor wird der Anleger in der Regel per Nachricht darüber informiert, dass seine Margin fast aufgezehrt ist und dass die Position möglicherweise in Kürze automatisch geschlossen wird.

Zu einem sogenannten Margin-Call, das heißt zu dem tatsächlichen Einfordern einer Nachschusspflicht durch den Broker, kommt es seit einer entsprechenden BaFin-Verordnung für Privatanleger seit kurzem nicht mehr. Wenn das Kontoguthaben durch eine Kurslücke, z. B. bei Handelsaussetzung oder einem heftigen Kurseinbruch über Nacht, nicht ausreicht, muss der Broker einspringen und die entstandenen Verluste tragen. Bis zum Jahr 2022 hatte der Investor dem Futures-Broker den offenen Differenzbetrag geschuldet und musste sein Konto wieder ausgleichen. Laut der neuen Regelung dürfen Privatanleger Futures nur dann handeln, wenn der Broker die Nachschusspflicht vertraglich ausschließt und Anleger somit nicht mehr als den investierten Betrag verlieren können.

Verschiedene Margin-Arten

Die Anfangsmargin (Initial Margin) legt fest, welcher Betrag sich in bar auf dem Depotkonto befinden muss, um eine Futures-Position eröffnen zu können. Bei offenen Positionen muss dann kontinuierlich mindestens die Intraday-Margin als Sicherheit zur Verfügung stehen. Ist dies nicht mehr der Fall, so kommt es, wie oben beschrieben, zum automatischen Glattstellen der entsprechenden Position. Die Intradaymargin ist deutlich geringer als die Anfangsmargin, denn sonst würde bereits eine kleine Kursbewegung in die Gegenrichtung zum automatischen Glattstellen der Position führen. Eine Anfangsmargin beim Mini-DAX-Future könnte beispielsweise bei 3.000 EUR liegen, die Intraday-Margin bei 2.500 EUR. Der DAX könnte dann maximal 100 Punkte in die Gegenrichtung laufen, ohne dass die Intradaymargin unterschritten wird.

Overnight-Margin: Höhere Kapitalanforderungen für über Nacht gehaltene Positionen

Für das Halten von offenen Positionen über Nacht ist die Overnight-Margin erforderlich. Diese ist erheblich höher als Anfangs- und Intraday-Margin und kann beispielsweise bei der doppelten Anfangsmargin liegen, gemäß dem obigen Beispiel also 6.000 EUR. Die höhere Kapitalanforderung ist notwendig, weil es natürlich auch außerhalb der Handelszeiten zu kursrelevanten Ereignissen kommen kann. Gibt es beispielsweise zur europäischen Nachtzeit an den asiatischen Börsen einen Börsencrash, so könnten der DAX-Index und entsprechend der (Mini-)DAX-Future durchaus panikartig mit einer sehr großen Kurslücke (Gap) von beispielsweise 200, 500 oder mehr Punkten darauf reagieren.

Während bei Kursbewegungen im laufenden Handel das Glattstellen einer Futures-Position jederzeit möglich ist, kann eine Liquidation bei Kurslücken nur nach dem Wiedereröffnen des Handelsplatzes erfolgen. Die entsprechenden Wertanpassungen der Depots stellen auch für den Online-Broker Risiken bzw. Unsicherheiten dar, denen mit einer entsprechend höheren Margin begegnet wird. Manche Futures wie z. B. einige US-Index-Futures werden mit kurzen Pausen fast rund um die Uhr gehandelt, erfordern daher eine geringere Overnight-Margin und sind deshalb bei Futures-Händlern so beliebt, weil diese fast rund um die Uhr auf Kursveränderungen reagieren können.

Die aktuellen Margin-Anforderungen für den Futures-Handel über LYNX finden Sie hier.

Stetige Abrechnung von Gewinnen und Verlusten

Für das Halten von Futures wird also nur eine im Vergleich zum Kontraktwert relativ geringe Margin verlangt. Im Gegensatz zu beispielsweise einer Aktientransaktion erfolgt bei der Eröffnung einer Futures-Position kein direkter Geldfluss vom Käufer zum Verkäufer. Die Kursbewegungen werden täglich per „Daily Settlement“ abgerechnet, das heißt, Gewinne werden Ihrem Konto gutgeschrieben und Verluste abgebucht. Kauft man für 10.000 EUR Daimler Aktien, dann verringert sich der Bargeldbestand auf Ihrem Konto direkt um 10.000 EUR. Wenn Sie einen Euro Stoxx 50 Future kaufen, dann verändert sich der Bargeldbestand auf Ihrem Depot zwar stetig, aber nur um den Gewinn oder Verlust der Position. Es gibt also keinen anfänglichen Geldfluss vom Käufer zum Verkäufer und es wird nur der Teil des Depotwertes geblockt, der als Sicherheitsleistung, d. h. als Margin, vorausgesetzt wird.

Futures vs. CFDs

Vor allem Privatanleger scheuen oft den Futures-Handel und weichen häufig auf die in den letzten Jahren immer populärer werdenden CFDs (Contracts for Difference) aus. Doch auch bei CFDs gibt es Vor- und Nachteile. Genau wie beim Future lassen sich auch beim CFD-Handel mit geringem Kapitaleinsatz hohe Gewinne erwirtschaften. Ein Nachteil ist meist die Kursstellung, die bei einem CFD direkt über den Broker erfolgt und nicht über eine regulierte Börse. Das eröffnet den CFD-Brokern die Möglichkeit, bei den Kursen leicht von den Marktvorgaben abzuweichen und dies auszunutzen. Denn viele CFD-Broker verdienen vor allem dann gut, wenn der Spread hoch ist, das heißt, wenn der Abstand zwischen Bid und Ask (Geld- und Briefkurs) künstlich vergrößert wird. Viele CFD-Anleger unterschätzen, wie teuer der CFD-Handel für sie allein durch die Intransparenz bei der Kursstellung bei den meisten Anbietern ist. Auch deren Eigeninteresse an Abrechnungskursen, die aus Sicht des CFD-Traders ungünstiger sind, wird oft übersehen.

LYNX bietet auch im CFD-Handel faire, marktgebundene Preise

Auch über LYNX ist der Handel von CFDs möglich, jedoch werden die Kurse per DMA (Direct Market Access) direkt mit den Echtzeit-Börsenpreisen des Basiswerts abgeglichen und abgerechnet. Statt, wie bei anderen CFD-Brokern üblich, Gebühren indirekt über den Spread zu bezahlen, wird LYNX-Kunden beim CFD-Handel wie bei Aktientransaktionen eine faire und transparente Handelskommission gewährt.

Die definierte Kontraktgröße (beim Mini-DAX-Future aktuell ca. 90.000 EUR und beim „normalen“ DAX-Future derzeit rund 450.000 EUR) ist einer der wenigen Nachteile im Futures-Handel, denn Trader und Anleger können stets nur die zur Auswahl stehende Kontraktgröße oder ein Vielfaches davon handeln. Eine flexible Anpassung der Positionsgröße an das Konto wie z. B. bei CFDs oder einzelnen Aktien ist also nicht möglich.

Geringere Transaktionskosten bei Futures

Nichtsdestotrotz ist der Futures-Handel für Anleger mit ausreichender Kapitalisierung eine lohnenswerte Alternative zum CFD, denn der Handel erfolgt zu deutlich günstigeren Konditionen und minimalen Spreads direkt an einer regulierten, transparenten und liquiden Terminbörse. LYNX verlangt für das Eröffnen bzw. Schließen einer Position (sogenannter „half-turn“) bei deutschen Futures beispielsweise eine Gebühr in Höhe von 1,50 EUR bis 2,00 EUR pro Kontrakt, für US-Futures fallen 4,00 USD an. Mit einem Mini- oder Micro-DAX-Future mit Kontraktwert 90.000 EUR bzw. 18.000 EUR (DAX-Stand: 18.000 Punkte) long oder short zu gehen, kostet also 1,50 EUR, wird die Position glattgestellt, so fallen nochmals 1,50 EUR an. Für aktive Trader sind Futures im Vergleich zu CFDs selbst bei marktgleichen Spreads die eindeutig günstigere Variante, um von Kursveränderungen eines Index zu profitieren.

Der Future-Kurs wird durch Angebot und Nachfrage gebildet. Allerdings bewegen sich Basiswert und Future meist parallel in einer sehr engen Spanne, da es Marktteilnehmer gibt, die Abweichungen sofort ausnutzen. Allerdings entspricht der Futures-Kurs meist nicht exakt dem Wert des Basispreises, sondern es besteht meist ein geringfügiger und relativ konstanter Abstand.

Teil 3: Besonderheiten beim Futures-Handel

Cost of Carry: Laufzeitbezogene Haltekosten für Futures

Der geringfügige und relativ konstante Abstand zwischen Basiswert und Future ist einfach zu erklären. Dieser liegt an den Finanzierungs- und Haltekosten, die dann anfallen, wenn der Basiswert direkt erworben wird, ohne dabei ein Termingeschäft abzuschließen. Denn um einen Basiswert zu erwerben, muss der Käufer beispielsweise entweder einen Kredit aufnehmen und dafür Zinsen bezahlen oder am Geldmarkt auf Zinsen verzichten. Sämtliche Kosten und Erträge für das alternative Direktinvestment (Zinsen, Dividenden, Transaktionskosten, Depot- bzw. Lagerkosten, Versicherungen, Bezugsrechte u. ä.) werden bei der Kursfindung des Futures berücksichtigt, man spricht vom „Cost of Carry“. Der Kurs eines Futures kann grundsätzlich etwas höher oder etwas niedriger als der Basiswert notieren, je nachdem, ob die Haltekosten positiv oder negativ sind.

Futures von Aktienindizes werden im Regelfall von negativen Cost of Carry bestimmt, denn die Finanzierungskosten für das Halten eines vergleichbaren Aktienportfolios übersteigen normalerweise dessen Erträge in Form von Dividenden etc. Der Future wird dann etwas höher notieren als der Aktienindex. Zum Ende der Laufzeit verringert sich der Abstand zum Index, denn die ablaufende Restlaufzeit impliziert immer geringere Haltekosten. Käufer von Futures sind angesichts der bis zur Fälligkeit eingesparten Kosten bereit, Preise für den Future zu bezahlen, die den Aktienindex leicht übersteigen.

Sind die Erträge aus einem Aktienportfolio dagegen (z. B. beim DAX in der Dividendensaison im Frühjahr) höher als die Finanzierungskosten, wird der Future unterhalb des Indexstands notieren. Denn eine direkte Investition in den Aktienmarkt ist damit attraktiver, da beim Eröffnen entgangene Dividendenerträge berücksichtigt werden müssen. Dann notiert der Future unterhalb des Kurswertes des Basiswerts und man spricht von einem positiven Cost of Carry.

Cost of Carry sind meist überschaubar und können sich positiv oder negativ auswirken

Grundsätzlich gilt: Die Haltekosten fallen meist nur dann merklich ins Gewicht, wenn Positionen über einen längeren Zeitraum, z. B. 2 Wochen, gehalten werden. Die Cost of Carry werden während der Laufzeit stetig abgebaut, egal ob diese positiv oder negativ sind. Am Laufzeitende entspricht der Kurs des Futures dann dem Kassakurs des Basiswerts. Entsprechend profitiert entweder die Short-Seite (bei Preisaufschlägen) oder die Long-Seite (bei Preisabschlägen) von den Cost of Carry. Typische Cost of Carry könnten beim DAX z. B. zwischen 8 und 15 DAX-Punkten liegen, wobei hier neben Ausschüttungen vor allem das aktuelle Zinsniveau (wie bei allen Financial Futures) den maßgeblichsten Einfluss auf die Höhe des Auf- oder Abschlags hat.

Contango und Backwardation bei Rohstoff-Futures

Lagerhaltungskosten spielen vor allem bei Rohstoffen eine große Rolle. Um beispielsweise große Mengen Erdöl zu lagern, sind große Tanks oder Tankschiffe notwendig sowie Versicherungen, Zinsen und Schwund. Dies verursacht beim physischen Kauf insgesamt hohe Kosten. Der Future bildet auch diese Kosten ab, so dass Rohstoff-Futures mit längerer Laufzeit in der Regel höher notieren als die tagesaktuellen Kassapreise des Basiswerts. Trader, die auf Preisanstiege setzen, müssen diesen typischen Aufschlag, der Contango genannt wird, miteinkalkulieren. Bei längerfristigen Long-Positionen führt dies zu regelmäßigen Rollverlusten, während Short-Positionen am Contango verdienen. Gehen die Anleger beim Basiswert hingegen von fallenden Kursen aus, so kann sich die typische Contango-Situation abschwächen oder sogar ins Gegenteil umkehren. Man spricht dann von einer sogenannten Backwardation (auch Inverted Market genannt). Dabei liegt der Terminkurs unter dem Kassakurs.

Teil 4: Motive für den Handel mit Futures

Futures sind als Finanzinstrument enorm flexibel und vielseitig einsetzbar. Die drei Hauptmotive für den Futures-Handel sind Hedging (Absicherung), Trading und Arbitrage.

Motiv 1: Absicherung (Hedging)

Futures sind hervorragend für Absicherungszwecke, das sogenannte Hedging, geeignet. Denn Portfolios oder Rohstoffpreise können mit relativ geringen Transaktionskosten gegen Kursschwankungen und -verluste abgesichert werden. Wird an der Börse beispielsweise eine vorübergehende Abwärtsentwicklung erwartet, so kann das Verlustrisiko eines breiten Aktienportfolios mit entsprechenden Index-Futures für einen beliebigen Zeitraum relativ effektiv und kostengünstig neutralisiert werden.

Mit einem Mini-DAX-Future könnte bei einem Indexstand von 18.000 Punkten beispielsweise ein diversifiziertes Portfolio aus deutschen Standardwerten in Höhe von ca. 90.000 EUR abgesichert werden. Analog kann mit einem Micro-DAX Future ein DAX-Aktien Portfolio über 18.000 EUR abgesichert werden.

Ein effektives Hedgegeschäft setzt allerdings zumindest eine grobe Übereinstimmung von Future und Aktienportfolio voraus, sowohl was die Auswahl der Einzelwerte als auch was das Gesamtvolumen angeht. Beim Hedging mit Optionen (z. B. Protective Put) hingegen fallen neben den Handelsgebühren Optionsprämien an, die als zusätzliche Kosten berücksichtigt werden müssen. In gleicher Weise kann sich ein Industrieunternehmen an den Futures-Märkten zukünftige Wechselkurse oder Rohstoffpreise sichern. Futures werden zum Hedging vor allem von Banken, Unternehmen und (Hedge)Fonds eingesetzt.

Futures vs. Optionen zur Depotabsicherung

Vor allem in turbulenten Marktphasen wie z. B. Ende 2018 kann es auch für Privatanleger Sinn machen, Futures zu Absicherungszwecken zu kaufen. Statt sich eine dann oft zu teure und schwer berechenbare Put-Option mit hoher Volatilitätsprämie und abnehmendem Zeitwert ins Depot zu legen, kann ein Future eine einfachere und bessere Alternative darstellen. Denn gerade dann, wenn die Schwankungen zunehmen und sich viele Anleger absichern möchten, schießen die Optionsprämien nach oben und gehen oft regelrecht „durch die Decke“. Investoren, die dann kaufen, verlieren oft sogar Geld mit Put-Optionen, wenn die Kurse tatsächlich weiter sinken.

Denn geht die Volatilität (Schwankungsbreite) bei einer Stabilisierung des Basiswerts zurück, so fallen auch die Optionsprämien wieder. Dieser Effekt kann sogar die Preisbewegungen des Basiswerts wettmachen oder übertreffen (Mehr zur Funktionsweise von Optionen lesen Sie in unserem Artikel Erfolgreich handeln mit Optionen). Bei Futures hingegen ist der Hebel konstant und reagiert auf Kursänderungen des Basiswerts stets exakt im Verhältnis des Multiplikators. Die Cost of Carry sind, wie oben beschrieben, vergleichsweise überschaubar und wirken sich entweder leicht vor oder leicht nachteilig für den Anleger aus.

Motiv 2: Trading

Neben der gelegentlichen Depotabsicherung (Hedging) eignen sich Futures vor allem für das aktive Trading. Aufgrund der sehr niedrigen Kosten und geringen Spreads werden Futures besonders von Day- und Swingtradern bevorzugt, die auf kurz- bis mittelfristige Kursbewegungen setzen. Die Haltedauer kann je nach Trading-Strategie zwischen einigen Sekunden (auch Scalping genannt) und mehreren Tagen liegen. Aber auch Halteperioden von mehreren Wochen oder sogar Monaten sind durchaus üblich. Wichtig ist jedoch zu beachten, dass Positionen rechtzeitig vor den Verfallstagen entweder glattgestellt oder in den nächsten Kontrakt gerollt werden. Das Trading ist das Hauptmotiv der Futures-Händler und es gibt zahllose Trading-Strategien und -Methoden, von denen wir die eine oder andere in folgendem Artikel betrachten: Profitable Trading-Strategien für den Futures-Handel im DAX.

Motiv 3: Arbitrage

Auch Arbitragemöglichkeiten können mit Futures theoretisch getradet werden. Unter Arbitrage versteht man das Ausnutzen von Marktungleichgewichten für risikolose Gewinne. Falls es zum Beispiel nennenswerte Abweichungen in der Bewertung zwischen Basiswert und Future gibt, kann dies ausgenutzt werden, indem gleichzeitig eine Long-Position im günstigeren Wert und eine Short-Position im teureren Wert eröffnet werden. Gleichen sich Basiswert und Future dann wieder aneinander an, so entsteht ein Arbitragegewinn. Da ein Anleger hierbei jedoch mit computergestützten Systemen von institutionellen Anlegern konkurriert, treten größere Marktungleichgewichte heutzutage fast nur noch in Extremsituationen auf, wie z. B. in unübersichtlichen Crash-Situationen mit extrem schnellen, starken Kursbewegungen. Für Privatanleger oder -Trader stellt die Arbitrage daher keinen Grund dar, sich mit Futures zu befassen.

Teil 5: Einstieg in den Futures-Handel

Wichtig für Futures Trading: Der passende Online-Broker

Wer sich für den Einstieg in den Futures-Handel interessiert, sollte unbedingt auf einen geeigneten Futures-Broker achten. Die meisten Geschäftsmodelle von Online-Brokern in Deutschland sind im Privatkundengeschäft hauptsächlich auf den Aktienhandel ausgerichtet. Der oft als „exotisch“ betrachtete Futures-Handel wird, wenn überhaupt, meist nur zu relativ teuren Gebühren angeboten. Diese können durchaus bei 10 oder 20 EUR je Half-Turn (Öffnen oder Schließen einer Futures-Position) liegen. Das liegt vor allem daran, dass nur ein kleiner Anteil der Broker-Kunden überhaupt das notwendige Fachwissen und Kleingeld mitbringt, um an den Futures-Märkten aktiv zu werden. Viele Banken scheuen hierfür auch den Betreuungsaufwand und raten ihren Kunden daher grundsätzlich vom „hochriskanten“ Futures-Handel ab. Alternative Produkte (mit ähnlichem Risiko) wie Optionsscheine, Zertifikate und CFDs werfen für die Banken erheblich mehr ab und werden deshalb meist auch stärker vermarktet.

LYNX bietet Ihnen als Futures-Spezialist eine günstigse Gebührenstruktur, ab 1,50 EUR je Half-Turn (Mini-DAX-Future). Da Futures nur in den vorgegebenen Kontraktgrößen erhältlich sind, sollte aber auch die Kontogröße ausreichend groß sein, um die zu erwartenden Schwankungen abzufedern.

Die richtige Kontogröße für den Futures-Handel: Money-Management beachten

Neben dem passenden Broker ist auch die richtige Kontogröße entscheidend für erfolgreiches Trading mit Futures. Wie viel Kapital für den Handel eines bestimmten Kontraktes erforderlich ist, lässt sich anhand der Marginanforderungen des Brokers leicht ermitteln. Die aktuellen Marginanforderungen über LYNX können Sie auf der Seite Marginanforderungen einsehen. Die Marginanforderung sagt allerdings noch nichts darüber aus, ab welcher Kontogröße es für Anleger überhaupt sinnvoll ist, mit Futures zu handeln. Grundsätzlich ist zu empfehlen, dass die Depotgröße auf jeden Fall ein Vielfaches der Marginanforderung betragen sollte, denn sonst sind die prozentualen Kursschwankungen zu hoch für eine nachhaltige Handelsstrategie.

Denn Sie können sich sicher vorstellen, dass der Futures-Handel einem Anleger sehr viel Disziplin abverlangt, da eine im Vergleich zur Depotgröße zu große Position schnell zu exorbitant hohen Verlusten führen kann. Ist das Konto zu klein, kommt der Anleger schnell finanziell und emotional unter Druck, sobald eine Futures-Position gegen ihn läuft. Deshalb ist für den erfolgreichen Handel mit Futures die Anwendung von Money- bzw. Positionsgrößen-Management das „A und O“. Das heißt beispielsweise, dass die im Rahmen einer Handelsstrategie geplanten Positionsgrößen und die maximal tolerierten Verluste bei der Bestimmung der notwendigen Kontengröße ebenfalls miteinfließen sollten.

Beispielrechnung:

- Positionsgröße: 1 Kontrakt (Micro-DAX)

- Kontraktwert: 18.000 EUR (DAX 18.000 Punkte)

- Marginanforderung des Brokers: 5 % (900 EUR pro Kontrakt)

- Overnight-Margin: 10 % (1.800 EUR pro Kontrakt)

- Maximaler Verlust pro Trade: 2,0 % des Depotwerts

- Stopp: 200 DAX-Punkte

Bei einem Kontostand von 5.000 EUR und einer Initial Margin von 900 EUR könnte die gewünschte Positionsgröße problemlos eröffnet und auch über Nacht gehalten werden. Problematisch erscheint dagegen die Einschränkung zur Verlustbegrenzung. Denn zwei Prozent des Kontoguthabens sind bereits erreicht, wenn der DAX 100 Punkte bzw. 0,56 % verliert (100 * 1 EUR = 100 EUR). Demnach beträgt die Mindest-Kontogröße für einen Mini-DAX-Future in diesem Fall 10.000 EUR. Wird der 200-Punkte-Stopp ausgelöst, so hat der Anleger 200 EUR bzw. 2 % des eingesetzten Kapitals verloren. Liegt die Risikotoleranz hingegen bei 1 % des eingesetzten Kapitals oder der Stopp bei 400 Punkten, so beträgt die Mindestdepotgröße (ohne Puffer) bereits 20.000 EUR.

Wichtig zur Bestimmung der Depotgröße: Kapitalpuffer für Verlustserien einkalkulieren

Wie das Rechenbeispiel zeigt, errechnet sich die notwendige Kontogröße aus den selbst festgelegten Vorgaben zum maximalen Verlust pro Position. Zu berücksichtigen ist natürlich auch, dass selbst bei einer profitablen Handelsstrategie durchaus Verlust-Serien zu erwarten sind, d. h. mehrere „Ausstopper“ in Serie. Deshalb sollte ein Kapitalpuffer dafür sorgen, dass die eigenen Regeln für Money- bzw. Positionsgrößen-Management auch dann noch eingehalten werden können, wenn fünf oder sechs aufeinanderfolgende Verlusttrades auftreten.

Futures Handel lernen: Disziplin und mentale Stärke wichtig

Aufgrund ihrer simplen Struktur und der relativ einfachen Handhabung sind Futures durchaus auch für Anleger zum Trading geeignet, die bislang nur Aktien, CFDs und ähnliche Produkte gehandelt haben. Allerdings sind die Kapitalanforderungen, Money Management und auch das Risiko zu beachten. Aufgrund der Verlustrisiken ist wie bei allen Hebelprodukten neben den Kenntnissen der Funktionsweise auch ein hohes Maß an Selbstdisziplin, mentaler Stärke und eine klare Strategie notwendig. Umfangreiche Vorkenntnisse sind zwar nicht notwendig, aber ein paar Jahre Börsenerfahrung dürften die Erfolgsaussichten beim Future Trading in erheblichem Maße positiv beeinflussen. So gesehen ist Futures Trading eher für Fortgeschrittene und Umsteiger geeignet bzw. für Anleger, die ihr Handelsspektrum erweitern möchten, als für „blutige Börsenanfänger“. Anfänger mit geringer Börsenerfahrung sollten ihre ersten Schritte mit Aktien oder CFDs machen und erst dann zu Futures wechseln, wenn einige Börsenzyklen erfolgreich und ohne größere finanzielle Blessuren überstanden wurden.

Mini-Futures als Trading-Instrument für Privatanleger

Auch wer recht emotional auf Verluste reagiert, für den ist der Futures-Handel höchstwahrscheinlich das falsche Betätigungsfeld. Die Erfahrung zeigt, dass Anleger mit schwachen Nerven bei einer negativen Entwicklung oft zu einer Risikoüberhöhung neigen, wie z. B. dem Laufenlassen von Verlusten oder dem klassischen fatalen Nachkauf im Minus. Wer solche potenziellen Fallstricke jedoch ziemlich sicher ausschließen kann, der hat gute Karten, um früher oder später ein nachhaltig profitabler Futures-Trader zu werden. Vor allem Mini-Futures stellen für ausreichend gut situierte Privatanleger eine interessante Alternative zu klassischen Produkten wie ETFs, Optionen oder CFDs dar. Denn diese haben dank der geringeren Multiplikatoren einen deutlich niedrigeren Kontraktwert als die vor allem bei institutionellen Großanlegern gefragten Standard-Futures.

Tipp: Starten Sie zunächst mit einem Demokonto und eignen Sie sich Fachwissen an

Es empfiehlt sich für den Start zunächst, für einige Wochen oder Monate intensiv ein Demokonto zu führen, um mit virtuellem Geld mit den Kursbewegungen und Reaktionen des Mini-Futures vertraut zu werden, bevor tatsächlich Ihr echtes, hart verdientes Geld „im Feuer“ steht. Führen Sie im Real-Time-Modus möglichst viele virtuelle Trades (Paper-Trades) durch, um ein Gefühl und Gespür für das Produkt Mini-Future zu bekommen. Nutzen Sie die Weiterbildungsmöglichkeiten, die Ihnen Ihr Online-Broker bietet.

LYNX bildet im Rahmen eines umfangreichen Bildungsprogramms regelmäßig wertvolle Artikel und Live-Webinare an, um Ihre Grundlagen und Ihr Fachwissen zu vertiefen. Formulieren Sie Ihre Trading-Strategie schriftlich und überprüfen Sie regelmäßig, ob und weshalb Sie ggf. von dieser Strategie abweichen. Betrachten Sie unvermeidbare Anfangsverluste und Fehler als Chance, um diese zu analysieren und zu lernen, so dass sich Ihre Fähigkeiten stetig verbessern. Auch beim Futures-Handel gilt: Es ist noch kein Meister vom Himmel gefallen. Zum Erlernen des Futures-Handel können Sie hier über LYNX ein Demokonto beantragen. Außerdem empfehlen wir Ihnen unser Online-Training für Futures, welches in Kooperation mit der CME entwickelt wurde.

Sichern Sie Positionen mit Stop Loss ab

Beim Handel mit Futures bewegen Sie große Beträge. Broker wie LYNX bieten ihren Kunden allerdings mit einer professionellen Handelsplattform viele Ordermöglichkeiten, um Positionen abzusichern. Mit Stop-Loss- oder Trailing-Orders können Sie festlegen, ab welchem Kurs Positionen geschlossen und Verluste begrenzt werden sollen.

Teil 6: Futures Handel über LYNX in der Praxis

Mit der von LYNX angebotenen Handelsplattform Trader Workstation TWS ist Futures-Trading ohne Einschränkungen möglich und integrierte Trading Tools, wie der ChartTrader oder der BookTrader,führen für den Händler zu einem entscheidenden Zeit- beziehungsweise Tradingvorteil im Handel mit Futures.

Wer auf steigende Kurse im DAX setzen möchte, eröffnet eine Long-Position und bekommt einen Future in sein Depot gebucht. Gewinne oder Verluste werden bei der Berechnung des Kontostands berücksichtigt und gemäß der aktuellen Kursentwicklung angezeigt. Wer von fallenden Kursen ausgeht, der eröffnet eine Short-Position und bekommt eine negative Futures-Position eingebucht.

Die Eröffnung einer Futures Position ist eine sogenannte Opening Position. Das Glattstellen ist sehr einfach. Anleger schließen ihre Position, indem sie diese durch ein gegenläufiges Geschäft neutralisieren. Wer mit einem Future Long ist, der steigt aus, indem er diesen Kontrakt verkauft, d. h. Short geht. Wer hingegen Short gegangen ist und aus diesem Trade aussteigen möchte, der geht einen Future Long und kauft diesen quasi zurück. Man spricht auch von einer Closing Position. Das Kursrisiko wird dadurch vollständig eliminiert und die Position ist ausgebucht bzw. geschlossen. Die Abrechnung erfolgt dann durch den Online-Broker.

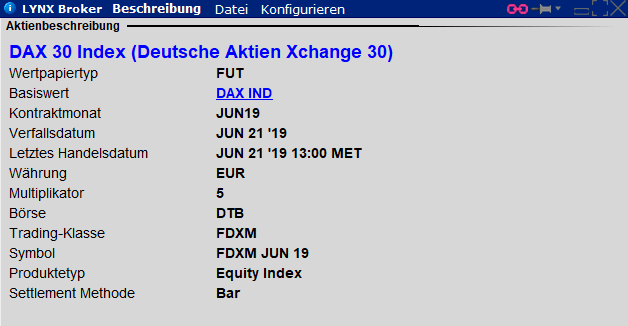

Future Handel Beispiel – Kontraktspezifikationen des Mini-DAX-Future

Die Kontraktspezifikationen eines Future-Kontrakts können Sie sich in der TWS durch einen Doppelklick auf die Wertpapierzeile anzeigen lassen.

Wertpapierzeile bzw. Orderzeile:

Kontraktbeschreibung:

Die beliebtesten Futures für das Trading

Das sind die meistgehandelten Futures über LYNX:

- Basiswert: EuroStoxx 50 Aktienindex

- Multiplikator: 10

- Tickgröße: 1 Punkt

- Tickwert: 10 EUR

- Börse: Eurex

- Hier lesen Sie einen Artikel von unserem Kollegen Tycho Schaaf zu diesem Future, der von der Kontraktgröße her eigentlich ein Mini-Future ist: Der Euro Stoxx 50 Future

- Basiswert: S&P 500 Aktienindex

- Multiplikator: 50

- Tickgröße: 0,25 Punkte

- Tickwert: 12,50 USD

- Börse: Globex/CME

- Hier finden Sie einen Artikel zum ES Future: Der E-Mini S&P 500

- Basiswert: Nasdaq 100 Aktienindex

- Multiplikator: 20

- Tickgröße: 0,25 Punkte

- Tickwert: 5 USD

- Börse: Globex/CME)

- Basiswert: Euro Bund

- Multiplikator: 1.000

- Tickgröße: 0,01 Punkte

- Tickwert: 10 EUR, Börse: Eurex

- Hier finden Sie einen Artikel zum Bund-Future: Der Euro Bund Future

- Basiswert: DAX Aktienindex

- Multiplikator: 25

- Tickgröße: 0,5 Punkte

- Tickwert: 12,50 EUR

- Börse: Eurex

- Hier finden Sie einen Artikel zum DAX Future: Der DAX Future.

Wie bereits erwähnt, gibt es seit Ende 2015 auch den Mini-DAX-Future.

- Basiswert: DAX Aktienindex

- Multiplikator 5

- Tickgröße: 1 Punkt

- Tickwert: 5 EUR

- Börse: Eurex

- Hier finden Sie einen Artikel zum Mini-DAX: Der Mini-DAX Future

Weitere bei Privatanlegern beliebte Futures

Ein weiterer beliebter Index-Future ist der Dow Jones Mini-Future YM, der mit einem Multiplikator von 5 und einem Tickwert von 5 USD am Börsenplatz Globex/CME gehandelt wird. Hier finden Sie einen Artikel zu diesem Future: YM | Der Dow Jones Future

Ein beliebter Future aus dem Rohstoffmarkt ist der Rohöl Future CL, der 1.000 Barrel der Sorte Light Sweet Crude Oil repräsentiert. Dieser Future wird an der New York Mercantile Exchange (NYMEX) gehandelt, die von der Chicago Mercantile Exchange (CME) betrieben wird. Die Tickgröße beträgt 0,01, der Tickwert 10 USD. Einen Artikel finden Sie hier: Der Light Sweet Crude Oil Future

Sind Sie fit für den Futures-Handel?

Mit Futures können Sie zu relativ günstigen Gebühren und mit geringem Kapitaleinsatz an einer regulierten, liquiden Terminbörse ohne Kontrahentenrisiko sowohl auf steigende als auch auf fallende Kurse eines Basiswerts setzen. Der konstante Multiplikator garantiert einen berechenbaren, konstanten Kursverlauf, der (anders als beispielsweise bei Optionen) parallel zum Basiswert verläuft. Um Futures oder Mini-Futures zu traden, sollten Sie ein erfahrener Anleger sein und nicht nur Erfahrung mit Aktien oder theoretisches Wissen haben. Handelserfahrungen mit anderen gehebelten Finanzprodukten wie Hebelzertifikate, CFDs, oder Optionen helfen Ihnen, die Funktionsweise und Risiken von Futures besser zu verstehen und Anfängerfehler wie zu hohe Positionsgrößen zu vermeiden.

Kenntnisse im Bereich Money- und Risikomanagement helfen Ihnen dabei, profitable Strategien zu entwickeln und umzusetzen. Dazu sollten Sie im Verhältnis zum Kontraktwert ausreichend Kapital besitzen, so dass Sie auch zufällige Verlustserien oder starke Preisschwankungen des Futures oder Mini-Futures nicht gleich aus der Ruhe bringen. Wenn Sie alle diese Voraussetzungen mitbringen, dann spricht kaum etwas gegen den Futures-Handel.

Sie möchten an der Börse Futures handeln?

Als Futures-Broker bieten wir Ihnen den weltweiten Futures-Handel. Egal ob DAX, Euro Stoxx, Dow Jones, S&P, Russel 2000 oder z.B. Futures auf Währungen und Rohstoffe, über LYNX finden Sie immer den passenden Future. Handeln Sie direkt an den großen und bekannten Terminbörsen und profitieren Sie damit von einem hohen Handelsvolumen und einem engen Spread.

Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von unserem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren, aber wir könnten Analysen für dieselbe Aktie veröffentlichen.