|

Lassen Sie sich den Artikel vorlesen:

|

Anleger haben mit dem VanEck Global Fallen Angel High Yield Bond ETF die Möglichkeit, in ein Portfolio bestehend aus den sogenannten gefallenen Engeln zu investieren. Dabei handelt es sich um Investment-Grade-Anleihen, die von den bekannten Rating-Agenturen auf Hochzinsniveau herabgestuft wurden.

Informationen zum Referenzindex – ICE Global Fallen Angel High Yield 10% Constrained Index

Der dem ETF zugrundeliegende Referenzindex ist der ICE Global Fallen Angel High Yield 10% Constrained Index (HWCF), der vom Indexanbieter ICE Data Indices, LLC veröffentlicht und berechnet wird. Der Index hat eine Kappungsgrenze von 10 Prozent. Dies bedeutet, dass ein Einzelwert nicht oberhalb dieser Schwelle liegen darf. Auf diese Weise soll ein Klumpen-Risiko von vorne herein ausgeschlossen werden.

Der Referenzindex misst die Wertentwicklung der auf die Währungen USD, EUR, GBP und CAD lautenden Unternehmensanleihen, die zum Zeitpunkt der Emission von den bekannten Rating-Agenturen (S&P, Moody´s, Fitch) mit dem Investment Grade-Rating versehen wurden.

Um in den Index aufgenommen zu werden, müssen die Anleihen eine Ratingstufe (notch) unterhalb der Investment-Grade-Bewertungsstufe haben. Ferner gibt es zur Wahrung von Liquiditätsansprüchen ein Mindestmaß an ausstehendem Anleihevolumen und zwar in Höhe von 250 Millionen USD, 250 Millionen EUR, 100 Millionen GBP oder 100 Millionen CAD. Der Index wurde am 31. Dezember 1997 aufgelegt und ist ein US-Dollar berechneter Total Return Index, der monatlich neu gewichtet wird. (Daten gemäß VanEck vom 18. April 2023)

Die wichtigsten Einzeltitel im ETF-Portfolio

Der ETF nutzt die vollständig physische Abbildungsmethode. Folglich besteht zwischen den Positionen des ETF-Portfolios und denen des Referenzindex eine recht hohe Deckungsgleichheit.

Die größten Anleihe-Positionen sind mit 1,36 Prozent Petroleos Mexicanos (2050), mit 1,34 Prozent Teva Pharmaceuticals (2026), mit 1,19 Prozent Nissan Motor (2027), mit 1,12 Prozent Sprint Capital (2028), mit 1,08 Prozent Nissan Motor (2030), mit 1,06 Prozent Sprint Capital (2032), mit 0,96 Prozent Vodafone (2079), mit 0,94 Prozent Ford Motor, mit 0,86 Prozent Petroleos Mexicanos (2047) und mit 0,86 Prozent Vodafone (2078).

Diese Top-10 erreichen lediglich eine Gewichtung von 10,77 Prozent. Im vorliegenden Fall kann man definitiv von einer ausreichenden Diversifikation sprechen. Das Gesamtportfolio besteht noch aus 352 weiteren Einzelwerten. Die durchschnittlichen Fälligkeiten der im Gesamtportfolio enthaltenen Anleihen haben eine Laufzeit von 7,78 Jahren. (Quelle: VanEck vom 18. April 2023)

Sektoren- Währungs- und Länderallokation – USA und US-Dollar dominieren

Das ETF-Portfolio besteht zu 97,63 Prozent aus Anleihen und zu 2,37 Prozent aus Cash- und Derivatebeständen. Der Anteil des SektorEnergie liegt mit 27,9 Prozent auf dem ersten Platz. Auf den folgenden Plätzen finden sich mit 17,0 Prozent Finanzen, mit 13,4 Prozent Zyklische Konsumwerte, mit 10,8 Prozent Technologie, mit 7,7 Prozent Versorger, mit 7,2 Prozent Industrie, mit 5,8 Prozent Gesundheit, mit 3,4 Prozent Immobilien, mit 2,3 Prozent Grundstoffe, mit 2,0 Prozent nicht-zyklische Konsumwerte und mit 2,37 Prozent Cash- und Derivatebestände.

In Bezug auf die Länderallokation liegen die USA mit einem Anteil von 41,63 Prozent mit Abstand auf dem ersten Platz. Nachfolgend finden sich mit 10,02 Prozent Mexiko, mit 6,59 Prozent Italien, mit 6,37 Prozent Großbritannien, mit 5,74 Prozent Frankreich, mit 4,47 Prozent Deutschland, mit 3,69 Prozent Kolumbien, mit 3,08 Prozent Brasilien, mit 3,01 Prozent Israel und mit 1,45 Prozent China. Der Rest nach diesen Top 10 Positionen entfällt noch auf 18 weitere Länder.

Aufgrund der Länderaufteilung spielt im Portfolio insbesondere der US-Dollar mit 71,18 Prozent die erste Geige, der Euro liegt bei 21,69 Prozent, das britische Pfund bei 3,95 Prozent und der kanadische Dollar bei 0,79 Prozent. (Quelle: VanEck vom 18. April 2023)

VanEck Global Fallen Angel High Yield Bond ETF im Detail

Der ETF kann über die Börse Italienin Euro erworben werden. Die jährliche Pauschalgebühr beträgt 0,40 Prozent und die Ertragsverwendung des Fonds ist thesaurierend. Die Fondswährung ist der US-Dollar und die Handelswährung hier im vorliegenden Fall der Euro.

Der ETF nutzt die vollständig physische Replikationsmethode und erwirbt die Wertpapiere somit direkt. Der ETF wurde am 19. März 2018 aufgelegt und wies mit dem Stichtag des 17. April 2023 ein Fondsvolumen in Höhe von rund 35,2 Millionen US-Dollar auf. (Quelle: VanEck vom 18. April 2023)

Performance überwiegend erfreulich – 2022 allerdings eine Belastung

Der Referenzindex verlor im Kalenderjahr 2022 12,96 Prozent, der ETF im Vergleichszeitraum ebenfalls.

In 2021 lag der Index mit 3,36 Prozent im Plus, der ETF mit 2,76 Prozent. In 2020 konnte der Index um 14,76 Prozent zulegen, der ETF sogar um 16,41 Prozent und in 2019 wies der Index ein Plus von 14,10 Prozent und der ETF ein Plus von 13,15 Prozent auf.

Im ersten Quartal 2023 lag das Plus beim Index bei 3,28 Prozent und beim ETF bei 2,97 Prozent. Die Performancedifferenz ist mehrheitlich betrachtet relativ gering. (Performancedaten in Bezug auf den Referenzindex und der ETF gemäß VanEck mit dem Stand des 31. März 2023)

Expertenmeinung – das Ausnutzen der Marktgegebenheiten?

Im vorliegenden Portfolio finden sich durchweg Unternehmensanleihen, die einmal das Rating Investment-Grade aufwiesen. Die Bewertung mit der Einstufung Investment-Grade weist darauf hin, dass die bekannten Rating-Agenturen Fitch, Moody´s und Standard & Poor´s den Emittenten eine hohe Bonität zuschreiben.

Für Investoren ist dies von außerordentlicher Bedeutung, denn so gehen sie beim Auswahlprozess der Anleihen mit Investment-Grade von einer geringeren Ausfallrate aus. Viele bedeutende Anlagegesellschaften – vor allem Pensions- und Versicherungsfonds – dürfen aufgrund ihres jeweiligen Statuts meist nur in Anleihen mit Investment-Grade investieren.

Die jeweiligen Rating-Agenturen Standard & Poor´s, Moody´s und Fitch haben eine nicht komplett deckungsgleiche Notenstruktur oder besser Notenbezeichnung. Bei der Rating-Agentur Standard & Poor´s sind Anleihen mit der Note Investment-Grade im Bereich der Bonitätsstufen AAA bis BBB zu finden.

Der hier vorliegende ETF bietet nun das Ausnutzen dieser Marktgegebenheit an, dass sich Pensionsfonds und Versicherungsfonds von Anleihen unterhalb der Bonitätsstufe Investment-Grade trennen müssen. Unternehmen müssen nicht adhoc schlechter sein, nur weil sie zwischenzeitlich eine niedrigere – oft ja nur übergangsweise – Bonitätseinstufung unterhalb des Ratings Investment-Grade kassiert haben. Durch das Abverkaufen der heruntergestuften Unternehmensanleihen sind diese Wertpapiere dann schnell auch überverkauft und könnten demnach Chancen auf eine Kurserholung bieten. Durch die sehr hohe Streuung mittels der über 360 Anleihen im Portfolio könnte man mit dem ETF zumindest eine komplette Bauchlandung vermeiden und sogar vice versa recht ansprechende Renditen erzielen. Dies könnte gerade nach dem für Anleihen insgesamt nicht gerade einfachen Anlagejahr 2022 mehr als nur interessant sein.

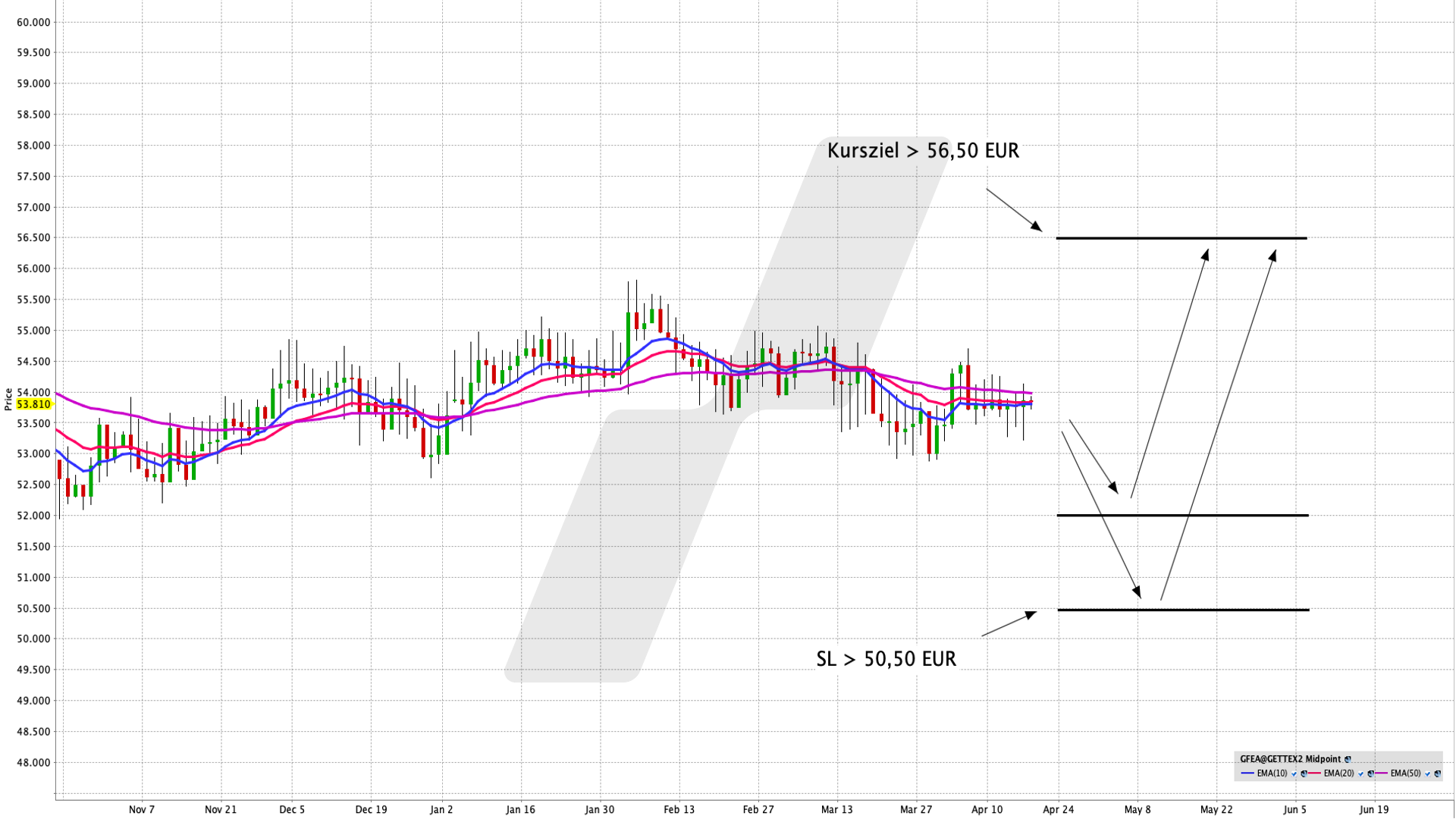

Mögliches Setup

Eine vorerst abwartende Haltung wäre einzunehmen, bis es zu einer weiteren Konsolidierung kommt, um dann eine Neupositionierung einzugehen. Ein Kauf könnte bei 52,00 Euro erfolgen und ein erstes Ziel könnte bei 56,50 Euro liegen. Die Position könnte zum Beispiel mit einem Stoploss von 50,50 Euro abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 3.00.

Informationen zum Produkt finden Sie hier:

VanEck Global Fallen Angel High Yield Bond UCITS ETF

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.