|

Lassen Sie sich den Artikel vorlesen:

|

Der vorgestellte ETF bietet Investoren ein breit gestreutes Engagement am indischen Aktienmarkt.. Der Fonds investiert in indische Aktien hoher und mittlerer Marktkapitalisierung (Bluechips und MidCaps).

Informationen zum Referenzindex FTSE India 30/18 Capped Net Tax

Der Referenzindex FTSE India 30/18 Capped Net Tax dient dem ETF als Benchmark. Der Index wird vom FTSE Russell-Indexuniversum, dem FTSE Global Equity Index Series (GEIS) abgeleitet, das rund 98 Prozent der weltweit investierbaren Marktkapitalisierung abbildet.

Der FTSE India 30/18 Capped Net Tax-Index bietet eine Auswahl von Aktien mit dem Aspekt der jeweiligen Gewichtung der Einzeltitel. Damit soll vor allem die Investierbarkeit, aber auch die Handelbarkeit gewährleistet werden. Die jeweiligen Einzeltitel und deren Gewichtung werden quartalsweise überprüft. Bei dieser Überprüfung wird auf eine Kappungsgrenze von 30 Prozent für den nach Gewichtung größten Einzelwert geachtet und zudem gewährleistet, dass die restlichen Einzeltitel jeweils die 18 Prozent Gewichtungsgrenze nicht überschreiten.

Der Referenzindex wird als Kurs- und als Performanceindex in Echtzeit und in Euro, US-Dollar, britischen Pfund, japanischen Yen, australischen Dollar, Hongkong Dollar, kanadischen Dollar und chinesischen Yuan berechnet. Der Index wurde am 22. Februar 2019 lanciert, hat eine Basis vom 16. Juni 2000 mit 1.000,00 Punkten und wird halbjährlich jeweils im März und September überprüft. Mit dem Stand des 29. November 2019 wurden in den Index 152 Einzelwerte einbezogen, die eine Gesamtmarktkapitalisierung von 556,934 Mrd. US-Dollar auf sich vereinigten. (Daten gemäß FTSE Russell Factsheet vom 29. November 2019)

Franklin FTSE India UCITS ETF im Detail

Der ETF kann über die London Stock Exchange in der Handelswährung US-Dollar erworben werden, die auch der Fondswährung entspricht. Ferner ist der Handel via Xetra und Borsa Italiana in Euro möglich. Die jährliche Pauschalgebühr beträgt 0,19 Prozent und die Ertragsverwendung des Fonds ist thesaurierend.

Das ETF-Portfolio bildet den Referenzindex mit der vollständig physischen Replikationsmethode ab und erwirbt die Aktien folglich direkt. Der ETF wurde am 25. Juni 2019 aufgelegt und hat mit dem Stichtag des 16. Dezember 2019 ein Fondsvolumen in Höhe von 4,98 Mio. Euro. Als Depotbank und als Verwalter ist die State Street Fund Services (Ireland) Limited tätig.

Angaben zum ETF-Portfolio

Das ETF-Portfolio besteht zum Zeitpunkt dieser Analyse aus 153 Positionen. Die Top10-Positionen sind Reliance Industries mit einer Gewichtung von 12,37 Prozent, Housing Development Finance mit 10,20 Prozent, Infosys mit 6,62 Prozent, Tata Consultancy Services mit 4,69 Prozent, Axis Bank mit 3,73 Prozent, Hindustan Unilever mit 3,57 Prozent, Maruti Suzuki India mit 2,20 Prozent, ITC mit 1,79 Prozent, Bajaj Finance mit 1,78 Prozent und Bharti Airtel mit 1,77 Prozent.

Diese Top10-Positionen weisen eine Gesamtgewichtung von 48,72 Prozent auf. Rein unter Diversifikationsaspekten mag dies hoch erscheinen, doch das ETF-Portfolio besteht schließlich noch aus 143 weiteren Positionen und somit wäre eine breite Streuung weiterhin als ausreichend gewährleistet zu bezeichnen.

Im Vergleich zum Referenzindex besteht hier nur eine sehr geringe Abweichung. Die Top10-Positionen des Referenzindex weisen eine Gesamtgewichtung von 47,88 Prozent auf und auch die Gewichtungen und die Abfolge der Einzeltitel sind nahezu identisch (Daten gemäß Franklin Templeton vom 13. Dezember 2019 und FTSE Russell vom 29. November 2019)

Branchengewichtung, Länder- und Währungsallokation

Die wichtigsten Parameter innerhalb des ETF-Portfolios sollen hier kurz aufgereiht werden. Das Schwergewicht in Sachen Branchegewichtung ist der Sektor Finanzwesen mit 25,85 Prozent. Auf den weiteren Plätzen folgen der Sektor Energie mit 16,83 Prozent, der Sektor IT mit 14,94 Prozent, Nicht-Zyklische Konsumgüter mit 10,08 Prozent, Rohstoffe mit 8,57 Prozent und

Zyklische Konsumgüter mit 8,48 Prozent. Im direkten Vergleich mit der Branchenverteilung im Referenzindex ist hier kaum ein Unterschied abzulesen.

In Bezug auf die Ländergewichtung ist ein Anteil von 99,7 Prozent des Portfolios auf Indien zu verorten – dies ist bei einem Indien-ETF auch nicht verwunderlich. Der restliche Anteil von 0,03 Prozent besteht aus liquiden Mitteln. Die Wertpapiere weisen durchweg indische Wertpapierkennnummern auf und werden an den jeweiligen indischen Börsen in der Landeswährung, der indischen Rupie, gehandelt.

Vereinzelt werden indische Bluechips auch an den US-Börsen in Form von ADRs gehandelt. Auch wenn diese ADRs zum Beispiel an der NYSE oder NASDAQ in US-Dollar gehandelt werden, so besteht dennoch aufgrund der indischen Rupie als Basiswährung ein zusätzliches Währungsrisiko. (Daten gemäß Franklin Templeton vom 13. Dezember 2019 und FTSE Russell vom 29. November 2019)

Performance-Vergleich zwischen dem ETF und dem Referenzindex noch nicht möglich

Da der ETF erst am 25. Juni 2019 lanciert wurde, ist noch kein Performancevergleich möglich. Seit Auflegung des ETFs liegt die Performance des Index bei 0,60 Prozent. Der Referenzindex konnte jedoch in den letzten 15 Jahren insgesamt um beeindruckende 337,39 Prozent zulegen.

Expertenmeinung: Indien könnte China in den nächsten Jahren schrittweise outperformen

Eine Investition in Indien sollte definitiv in Betracht gezogen werden. Wer ein international breit aufgestelltes Portfolio aus ETFs konzipieren möchte, der kommt am indischen Aktienmarkt nämlich nicht vorbei. In absehbarer Zeit wird Indien China als bevölkerungsreichstes Land abgelöst haben (eine Folge der Ein-Kind-Politik Chinas). Viel spannender werden die nächsten Jahrzehnte sein und genau aus diesem Grund könnte es kein Fehler sein, sich am indischen Aktienmarkt zu engagieren.

Den Projektionen einer Reihe von Beratungshäusern, Thinktanks, Regierungs- und Nicht-Regierungsorganisationen zufolge, wird sich Indien in den nächsten Jahrzehnten rasant entwickeln. Den Schätzungen des Beratungshauses PwC zufolge könnte Indiens BIP bis zum Jahr 2050 um bis zu 130 Prozent wachsen und sich demnach hinter China als zweitgrößte Volkswirtschaft der Welt noch vor den USA behaupten (Deutschland könnte bis zum Jahr 2050 auf Platz 9 abrutschen). Der Anteil am weltweiten BIP der USA und auch der von Europa wird sich zugunsten Chinas und Indiens weiter verringern. So könnte China in 2050 für rund 20 Prozent des globalen BIPs stehen, Indien für 15 Prozent, die USA würden auf 12 Prozent und die EU27 auf 9 Prozent zurückfallen.

Die Daten des Internationalen Währungsfonds zeigen eindrucksvoll, wie schnell man wirtschaftlich betrachtet abgehängt werden kann. Stand die addierte BIP-Leistung von China, Indien, Indonesien, Brasilien, Russland, Mexiko und der Türkei (E7-Länder) im Jahr 1995 noch für rund die Hälfte des Wertes der G7-Länder USA, Großbritannien, Frankreich, Deutschland, Japan, Kanada und Italien, so lag man im Jahr 2015 bereits nahezu gleichauf. Schon in 2040 könnte das BIP der G7-Länder nur noch bei der Hälfte des E7-Wertes liegen.

Neben China wird hier Indien in den nächsten Jahrzehnten einen erheblichen Anteil beitragen. Auch andere Zahlenverhältnisse wären als erschreckend wie beeindruckend zugleich zu bezeichnen. Deutschland weist im Jahr 2019 eine Bevölkerung von rund 82 Millionen Menschen auf und einen recht hohen Altersdurchschnitt. Indiens Bevölkerung ist im Schnitt wesentlich jünger und es gibt derzeit allein über 300 Millionen Schüler und Studierende in Indien. Diese Zahlen sollten allein für sich sprechen. Projektionen der OECD zufolge wird im Jahr 2030 beinahe die Hälfte der weltweiten Universitätsabschlüsse auf das Konto von China und Indien gehen und bei rund 300 Millionen Abschlüssen liegen.

Indien sollte demnach auch vermehrt in den Fokus der internationalen Anleger zu rücken sein. Das Potenzial ist enorm. Wer nicht kurzfristig spekulieren möchte, der könnte ETFs auf den indischen Aktienmarkt auch mit einem langfristigen Anlagehorizont besparen. Hier wäre eine Mindestanalagedauer von fünf Jahren und mehr zu veranschlagen.

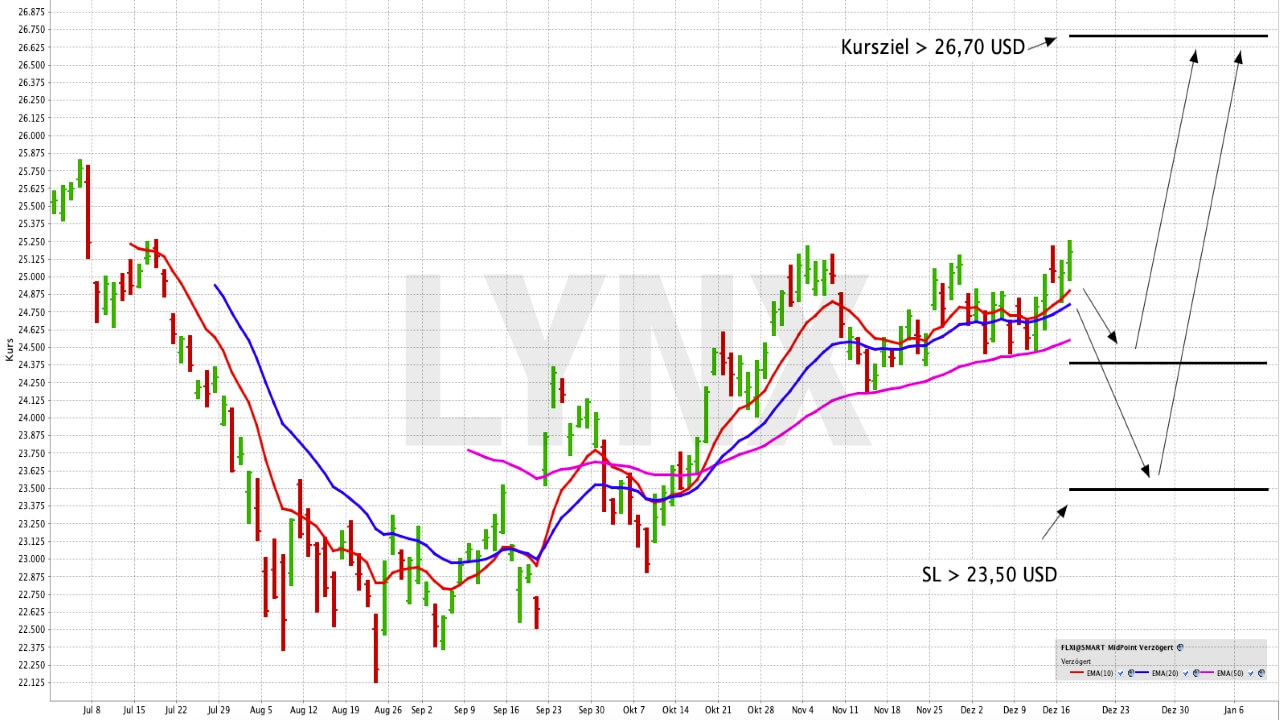

Mögliches Setup

Der Emittent Franklin LibertyShares ETFs: Die Franklin LibertyShares ETFs sind eine Marke von Franklin Templeton, einem der global größten Vermögensverwalter. Weltweit verwaltet Franklin Templeton Investments mit dem Stand des 30. September 2019 ein Fondsvermögen von rund 717 Mrd. US-Dollar. Mit Franklin LibertyShares können sich Anleger maßgeschneiderte Portfolios zusammenstellen. Den Emittenten gibt es seit 2016. Derzeit werden 50 ETFs in Kanada, den USA und in Europa angeboten.

Über den Indexanbieter FTSE Russell: Der Indexanbieter FTSE Russell ist der London Stock Exchange Group zuzuordnen. FTSE Russell gehört wie Dow Jones oder zum Beispiel STOXX zu den bekannten Indexanbietern der Finanzindustrie. Quer durch alle Assetklassen werden Indizes für rund 350 institutionelle Kunden angeboten. Angaben von FTSE Russell nach werden derzeit Wertpapiervolumina mit einem Gesamtwert von rund 16 Billionen US-Dollar in FTSE-Russell-Indizes zusammengefasst.

Informationen zu dem Produkt finden Sie hier:

Franklin FTSE India UCITS ETF

Sie möchten ETFs an der Börse handeln?

LYNX bietet Ihnen den Handel des vorgestellten ETFs und vieler anderer ETFs direkt an der Heimatbörse an. Damit profitieren Sie von einem hohen Handelsvolumen und einem engen Spread.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse oder ETF-Kurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.