|

Lassen Sie sich den Artikel vorlesen:

|

Anleger können mit dem vorgestellten ETF in weit über 700 chinesische Wertpapiere investieren. Mit dieser hohen Anzahl an Wertpapieren deckt der Aktienkorb rund 85 Prozent des chinesischen Aktienuniversums ab und bietet eine hohe Streuung.

Informationen zum Referenzindex – MSCI China Index (USD)

Der dem ETF zugrundeliegende Referenzindex ist der MSCI China Index (USD). Dieser Index bündelt chinesische Large- und MidCaps und setzt sich aus insgesamt 717 Einzeltiteln zusammen. Diese Einzeltitel sind Wertpapiere wie China-A-Aktien, China-H-Aktien, China-B-Aktien, sogenannte „Red Chips“, „P-Chips“ und auch Wertpapiere mit ausländischen Listings wie „ADRs“ und „ADSs“. Der Referenzindex deckt rund 85 Prozent des gesamten chinesischen Aktienuniversums ab.

Die Aktiengesellschaften mit China-A-Aktien haben ihren Sitz in Festlandchina – diese Wertpapiere werden an den Börsen in Shanghai und Shenzhen in chinesischen Remnminbi (Yuan) quotiert und gehandelt. Die A-Aktien unterliegen Regularien, somit kann nicht jeder ausländische Investor diese Wertpapiere direkt handeln. Die Aktiengesellschaften mit China-B-Aktien haben ihren Sitz ebenfalls in Festlandchina – diese Wertpapiere werden aber an den Börsen in Shanghai in US-Dollar und in Shenzhen in Hongkong-Dollar quotiert und stehen Ausländern zum Handel zur Verfügung. Die Aktiengesellschaften mit China-H-Aktien haben ihren Sitz in Festlandchina, werden aber an der Wertpapierbörse in Hongkong gehandelt und auch an anderen ausländischen Wertpapierbörsen – sie sind für Ausländer frei handelbar. Dann gibt es noch die sogenannten „Red Chips“ und „P-Chips“ – dies sind Aktiengesellschaften, die außerhalb Festlandchinas ihren Sitz haben und deren Wertpapiere an der Börse in Hongkong gehandelt werden können. Die Aktiengesellschaften mit „Red-Chips“ sind hauptsächlich staatlich kontrollierte Unternehmen. Die Aktiengesellschaften mit „P-Chips“ sind nicht-staatlich kontrollierten Aktiengesellschaften zuzuordnen, die ihren Sitz außerhalb des chinesischen Festlands haben und deren Aktien an der Börse in Hongkong gehandelt werden. Als Eselsbrücke eignet sich „rot“ für staatlich (rot als Farbe in der Staatsflagge) und „P“ für „privat“.

Weitere Wertpapiere werden an den ausländischen Börsenplätzen in Form von ADR- und ADS-Programmen (American Depositary Receipts und American Depositary Shares) durch Investmentbanken verbrieft und handelbar gemacht. Ein paar chinesische ADRs finden sich sogar im Leitindex der Technologiebörse NASDAQ, dem NASDAQ100.

Der MSCI China Index wurde am 31. Oktober 1995 erstmals veröffentlicht und berechnet. Die 717 Indexkomponenten weisen eine Marktkapitalisierung von insgesamt 2,304 Billionen US-Dollar auf – die Top 10 Positionen erreichen dabei eine Marktkapitalisierung von rund 919 Milliarden US-Dollar. Zum Vergleich: Die Marktkapitalisierung von Apple liegt bei 2,61 Billionen US-Dollar. Der Referenzindex wird quartalsweise im Februar, Mai, August und November auf seine Zusammensetzung hin überprüft und gegebenenfalls angepasst. (Daten gemäß MSCI vom 30. Juni 2022)

Die wichtigsten Einzeltitel im ETF-Portfolio

Der ETF nutzt die vollständig physische Abbildungsmethode. Folglich besteht zwischen den Positionen des ETF-Portfolios und des Referenzindex eine recht hohe Deckungsgleichheit.

Die größten Positionen sind mit 12,03 Prozent Tencent Holdings, mit 9,24 Prozent Alibaba Group Holding, mit 4,32 Prozent Meituan, mit 2,76 Prozent China Construction Bank-H, mit 2,76 Prozent JD.com, mit 1,84 Prozent Ping An Insurance Group, mit 1,83 Prozent Baidu, mit 1,63 Prozent NetEase, mit 1,43 Prozent ICBC und mit 1,40 Prozent BYD.

Diese Top 10 weisen eine Gewichtung von 39,24 Prozent auf und man kann von einer ausreichenden Diversifikation sprechen. Das Gesamtportfolio besteht noch aus weiteren 713 Einzelpositionen. (Quelle: HSBC vom 30. Juni 2022)

Sektoren- Währungs- und Länderallokation

Das Fondsportfolio besteht zu 98,4 Prozent aus chinesischen A-, H-, B-Aktien, Red Chips, P Chips und Wertpapieren mit Listings an ausländischen Börsen durch ADS-/ADR-Programme und zu 1,6 Prozent aus Cash- und Derivatebeständen.

Der Sektor Zyklische Konsumgüter liegt mit einem Anteil von 30,3 Prozent auf dem ersten Platz. Auf den nachfolgenden Plätzen finden sich Kommunikationsdienstleistungen mit 17,8 Prozent, Finanzwerte mit 15,2 Prozent, Gebrauchsgüter mit 5,8 Prozent, Gesundheitspflege mit 5,8 Prozent, Informationstechnologie mit 5,8 Prozent, Industrieunternehmen mit 5,5 Prozent, Immobilien mit 4,0 Prozent, Grundstoffe mit 3,5 Prozent, Versorger mit 2,6 Prozent und Energie mit 2,3 Prozent. (Quelle: HSBC vom 30. Juni 2022)

HSBC MSCI China ETF im Detail

Der ETF (Symbol: HMCD – ISIN: IE00B44T3H88 – WKN: A1JHYT) kann über die London Stock Exchange in Dollar gehandelt werden. Die jährliche Pauschalgebühr beträgt 0,30 Prozent und die Ertragsverwendung des Fonds ist ausschüttend. Die letzten Dividendenzahlungen wurden am 20. Januar 2022 in Höhe von 0,0519 US-Dollar je Anteilsschein und am 28. Juli 2022 in Höhe von 0,0744 US-Dollar je Anteilsschein ausgeschüttet.

Die Fonds- und Handelswährung ist der US-Dollar. Der ETF nutzt die vollständig physische Replikationsmethode und erwirbt die Wertpapiere somit direkt. Der ETF wurde am 28. Januar 2011 aufgelegt und wies mit dem Stichtag des 01. August 2022 ein verwaltetes Vermögen in Höhe von rund 1,175 Milliarden US-Dollar auf. (Quelle: HSBC vom 01. August 2022)

Performance auf lange Sicht nur mäßig – chinesischer Referenzmarkt mit hoher Volatilität

Der Referenzindex wies in den letzten fünf Jahren von 2017 bis 2021 eine recht wechselhafte Performance auf. In 2017 stieg der Index um 54,07 Prozent, in 2018 fiel er um 18,88 Prozent zurück, in 2019 erholte er sich wieder und stieg um 23,46 Prozent und auch in 2020 ging es um 29,49 Prozent ordentlich aufwärts, in 2021 ging es jedoch wieder um 21,76 Prozent nach unten.

Der ETF konnte in 2017 um 52,95 Prozent hinzugewinnen, verlor in 2018 19,25 Prozent, stieg in 2019 um 22,62 Prozent und in 2020 um 28,50 Prozent und fiel in 2021 um 21,86 Prozent zurück.

Insgesamt sind die Performancedifferenzen hauptsächlich mit Gebühren, Transaktionskosten und Währungsdifferenzen zu erklären und liegen demnach im Rahmen. (Performancedaten in Bezug auf den Referenzindex und der ETF gemäß HSBC mit dem Stand des 30. Juni 2022)

Expertenmeinung – Chinas Konjunktursorgen dürften größtenteils eingepreist sein

Die führenden Indizes in Shanghai und Shenzhen sind gegenwärtig noch um 12,46 Prozent beziehungsweise 18,42 Prozent seit dem Jahresbeginn „unter Wasser“. Der weltweit bekannte Hang Seng Index aus Hongkong liegt in 2022 mit 15,85 Prozent im roten Bereich. Zum Vergleich. Der S&P 500 weist in 2022 ein Minus von 13,59 Prozent auf.

So ein wirklich starker Under- oder Outperformer ist demnach im Vergleich keiner der großen Indizes. Die steigenden Zinsen in den USA und die dadurch stark gefallenen Aktienindizes in den USA, Europa und auch anderen führenden Regionen, die hohen Inflationsraten in den USA und in Europa rissen die chinesischen Indizes ebenso mit in die Tiefe. Eines darf man aber auch nicht unterschlagen: Die USA, Europa und auch Japan sind von China abhängig, doch umgekehrt ist auch China von den USA, Europa und auch Japan abhängig.

Zu den aktuellen Marktgeschehnissen addiert sich neben dem unsäglichen Russland-Ukraine-Krieg nun auch noch eine weitere geopolitische, geostrategische Komponente hinzu. Es gibt einmal mehr Spannungen zwischen den USA und dem Reich der Mitte und diesbezüglich geht es mal wieder um das Thema „Taiwan“. Chinas Führung fühlt sich durch den Besuch der Vorsitzenden und Sprecherin des US-Repräsentantenhauses Nancy Pelosi in Taiwan nicht nur düpiert, sondern auch provoziert. Peking hält den Besuch für einen Affront und auch für eine unnötige Aufwertung der taiwanesischen Politikerriege. China betrachtet Taiwan als abtrünnige Provinz und strebt – so oft zumindest geäußert – eine friedliche Wiedervereinigung an. Aus Taiwans Sicht kann man sich sicherlich vorstellen, wie dies ausgeht. Der Fall „Hongkong“ dürfte dazu genug „Blaupause“ sein.

Ergo: Der Fall „Taiwan“ schwebt demnach wie ein Damoklesschwert über den chinesischen Indizes, könnte aber auch zu einem schwarzen Schwan werden, sollte es im schlimmsten Fall nicht nur bei politischen Spannungen bleiben. Im Eigeninteresse sollten sowohl China als auch die USA wohl besser nicht ausarten lassen. Eine brandgefährliche Mischung für die Welt.

Wie immer diese mehr als schwierige politische Komponente nun auch zu bewerten sein mag, so ist und bleibt China ein sehr wichtiger Platz für Investitionen. Die gegenwärtige Marktsituation für die führenden chinesischen Indizes in Shanghai, Shenzhen und Hongkong könnte die konjunkturelle Lage Chinas zu einem erheblichen Anteil bereits eingepreist haben (ohne die Taiwan-Komponente).

Zwar wirkt es auf der einen Seite, als habe die Regierung die Wachstumsvorgaben mit einem BIP-Ziel von ursprünglich 5,5 Prozent für 2022 schon komplett aufgegeben, doch auf der anderen Seite schreitet man in Siebenmeilenstiefeln auf die Jahresversammlung der kommunistischen Partei zu. Die Regierung und darunter vor allem Chinas Staatspräsident Xi wollen sicherlich nicht ihr Gesicht verlieren und Chinas Wirtschaft in ein noch tieferes Tal der Tränen abgleiten lassen. Ein Strohhalm der Hoffnung wäre zumindest ein leichtes Konjunkturprogramm hier und dort – auch mit der Hilfe der Gelddruckmaschinerie der PBOC. Der Internationale Währungsfonds (IWF) revidierte im Rahmen seines Juli-Updates nämlich die BIP-Prognose für China weiter Richtung Süden. Für 2022 geht man von einem BIP-Plus von nur noch 3,3 Prozent aus und für 2023 von einem BIP-Zuwachs von 4,6 Prozent (zuvor ging man noch von einem Plus von 4,4 Prozent in 2022 und von 5,1 Prozent für 2023 aus).

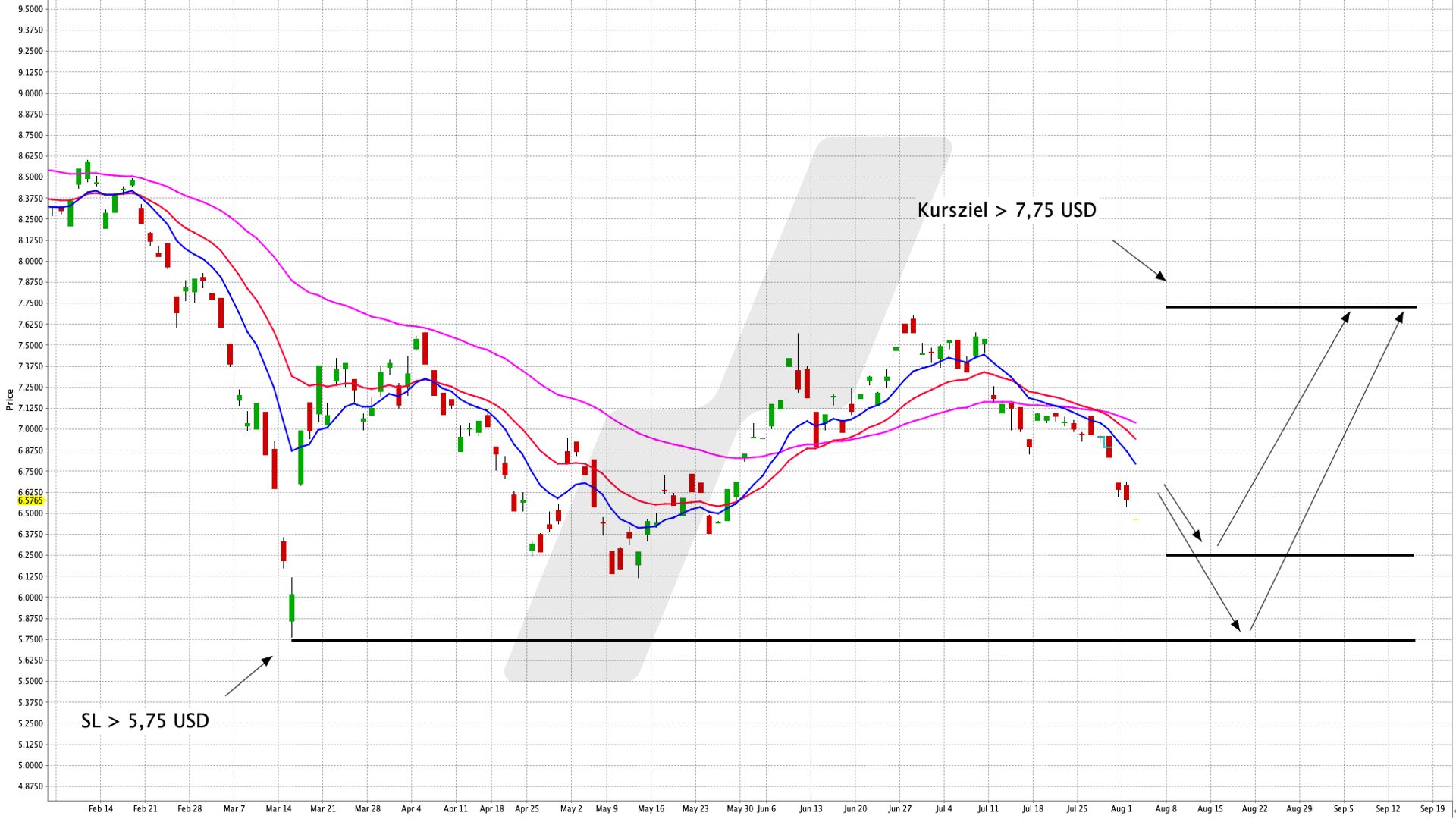

Mögliches Setup

Nach einem nochmaligen Kursrücksetzer könnte eine Neupositionierung eingegangen werden. Ein Kauf könnte bei 6,25 US-Dollar erfolgen, mit einem möglichen Ziel bei 7,75 US-Dollar. Die Position könnte mit einem Stoploss von 5,75 US-Dollar eng abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 3.00.

Informationen zu dem Produkt finden Sie hier:

HSBC MSCI CHINA A UCITS ETF

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.