|

Lassen Sie sich den Artikel vorlesen:

|

Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch MSCI World Small Cap ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

- ETFs auf den MSCI World Small Cap Index: Das Wichtigste kurz zusammengefasst

- Die Qual der Wahl? Nicht mit dem MSCI World Small Cap Index

- Was genau ist der MSCI World Small Cap Index?

- Warum ist der MSCI World Small Cap Index für mein Depot ideal?

- Besser als andere MSCI-Indizes? Die langfristige Performance des MSCI World Small Cap Index

- Sollten ETFs auf den MSCI World Small Cap Index das Fundament Ihres Depots sein?

- Small Cap ETFs: So investiert man in den MSCI World Small Cap Index

- ETF MSCI World Small Cap Index: Small Cap ETFs

- Fazit: Warum MSCI World Small Cap Index ETFs für Sie eine ideale Lösung sein könnten

- Sie möchten an der Börse ETFs handeln?

Denken wir nur daran, dass Unternehmen wie Microsoft oder Apple ihr Börsenleben ebenfalls als Small Cap begonnen haben. Was bedeutet:

Hier bieten sich bemerkenswerte Chancen … und das zieht natürlich Anlegerkapital an, wie wir im folgenden Chart sehen, der den SDAX, den Small Cap-Index des deutschen Aktienmarkts, mit dem DAX über eine Zeitspanne von zehn Jahren vergleicht.

Aber der SDAX ist nur ein winziger Teil dessen, was diese Small Caps weltweit zu bieten haben. Daher ist der MSCI World Small Cap Index, um den es in diesem Beitrag geht, eine ganz hervorragende Möglichkeit, die Chance auf starke Gewinne in Nebenwerten auf deutlich breitere Füße zu stellen!

ETFs auf den MSCI World Small Cap Index: Das Wichtigste kurz zusammengefasst

- Der MSCI World Small Cap Index ist ein Aktienindex, der die weltweit wichtigsten Nebenwerte-Aktien aus den etablierten Industrienationen erfasst.

- Damit bildet er wie kein anderer Index die Entwicklung des weltweiten Geschehens im Bereich kleinerer Unternehmen ab.

- Der MSCI World Small Cap Index erfüllt damit entscheidende Regeln, die Anleger beim Aufbau eines Depots beherzigen sollten: eine breite Streuung der Chancen und Risiken nach Ländern und Branchen.

- Ein idealer Weg, um in den MSCI World Small Cap Index zu investieren, sind MSCI World Small Cap ETFs, da diese die Performance des Index präzise nachbilden.

Die Qual der Wahl? Nicht mit dem MSCI World Small Cap Index

Man muss sich jedoch darüber im Klaren sein, dass diese Small Caps nicht nur in eine Richtung beweglicher sind. Sie steigen meist schneller als der Gesamtmarkt, aber sie können auch genauso rasanter in die Knie gehen. Je kleiner eine Aktie ist, desto marktenger ist sie und reagiert dadurch stärker, wenn einmal ungewöhnlich viele Anleger zeitgleich ein- oder aussteigen wollen. Hinzu kommt, dass zwar nicht wenige dieser Small Caps zu Kursraketen werden, andere aber scheitern. Was bedeutet:

Als Anleger muss man sich entweder sehr intensiv mit den Nebenwerten beschäftigen und stets bereit sein, konsequent auszusteigen bzw. Einstiegs- oder Zukaufchancen sofort zu nutzen … oder aber man wählt einen anderen Weg, indem man sich nicht mühsam einige wenige Small Caps herauspickt, sondern sich ganz im Gegenteil mit einem Mausklick alle wichtigen Small Caps dieser Welt ins Depot holt. Dafür gibt es einen Index: Den MSCI World Small Cap Index. Und dass diese letztere Möglichkeit eine gute Idee ist, zeigt der folgende Chart, der den Index seit dessen Start mit DAX und Dow Jones vergleicht:

Was genau ist der MSCI World Small Cap Index?

Der MSCI World Small Cap Index ist Teil einer großen Index-Familie, die aus dem MSCI World Index hervorgegangen ist. Der MSCI World-Index startete am 31. Dezember 1969 und bietet mit derzeit 1.397 Aktien der verschiedensten Branchen aus den 23 wichtigsten Industrieländern ein perfektes Abbild derjenigen Aktien, in die weltweit das mit Abstand meiste Anleger-Kapital investiert ist. Weitere Informationen zu diesem „Urvater“ der MSCI-Index-Familie finden Sie hier:

MSCI World: ETFs auf den Weltindex

Am 01.01.2001 erblickte dann der Index das Licht der Börsenwelt, der die weltweit wichtigsten Small Caps unter einem Index-Dach vereint: der MSCI World Small Cap Index. In diesem Index finden sich die wichtigsten Nebenwerte aus den wiederum wichtigsten Industrienationen weltweit. Hierzu ein paar konkrete Zahlen:

Der MSCI World Small Cap Index in Zahlen: Welche Länder sind hier erfasst?

Der MSCI World Small Cap Index umfasst aktuell (letzter Update-Stand des Index-Betreibers MSCI ist der 29.11.2024) 3.984 Small Caps aus den 23 wichtigsten Industrieländern weltweit, d. h. aus genau den Ländern, aus denen sich auch der MSCI World Index zusammensetzt. Konkret sind das folgende Länder:

Australien, Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Hongkong, Irland, Israel, Italien, Japan, Kanada, die Niederlande, Neuseeland, Norwegen, Österreich, Portugal, Singapur, Spanien, Schweden, die Schweiz und die USA.

Es fällt auf, dass hier China und Südkorea fehlen, aber diese beiden werden von MSCI bislang noch als „Schwellenländer“ gesehen. Was sich in den kommenden Jahren durchaus ändern könnte, denn die Index-Zusammensetzung wird vom Indexbetreiber regelmäßig überprüft.

Diese 3.984 Aktien repräsentieren etwa 14 Prozent des investierten Kapitals an den Aktienmärkten dieser 23 Länder. Ein kleiner Anteil, aber das ist letztlich logisch: Es handelt sich schließlich um eine Zusammenstellung der wichtigsten Small Caps und nicht der das Gros des Kapitals repräsentierenden großen Aktien, den sogenannten Blue Chips. (Mehr über spannende Blue Chip ETFs finden Sie hier: Blue Chips ETFs)

Der MSCI World Small Cap Index in Zahlen: Die Branchen- und Länderverteilung

Gut 65 Prozent der im MSCI World Small Cap Index enthaltenen Unternehmen stammen aus den USA. Das wirkt, als gäbe es hier ein markantes Ungleichgewicht, zumal Japan als das Land mit dem zweitgrößten Anteil gerade einmal auf 11,6 Prozent kommt. Aber die USA sind nun einmal der mit Abstand größte und wichtigste Aktienmarkt der Welt, und es ist nur normal und richtig, dass der Index-Betreiber MSCI das berücksichtigt.

Und wie sieht es mit der Branchenverteilung aus? Die ist weitaus gleichmäßiger. Elf übergeordnete Branchen sind hier vertreten, unter denen der Bereich Industrie mit 19,9 Prozent den größten Anteil, die Bereiche Versorger/Energie und Kommunikationsdienstleister mit jeweils um die drei Prozent die kleinsten Anteile halten.

Was bedeutet: Man hat hier nicht nur eine breite Streuung durch 3.984 verschiedene Unternehmen, die sich in einem „Topf“ vereinen, sondern auch eine breite Streuung an Branchen, wie man diese nie und nimmer durch eigenes „Stock Picking“ würde erreichen können. Nun könnte man einwenden, dass schließlich nicht alle dieser derzeit 3.984 Aktien ideal laufen können. Und natürlich ist das richtig. Aber man muss sich einmal überlegen, welche Vorteile ein solcher Weltindex hat:

Warum ist der MSCI World Small Cap Index für mein Depot ideal?

Was wir in den vorstehenden Abschnitten herausgearbeitet haben, sind ganz entscheidende Aspekte, die für den MSCI World Small Cap Index als Investment sprechen.

Eine der wichtigsten Regeln für Anleger lautet ja: Streuen Sie Ihre Risiken! So schützen Sie Ihr Kapital und stellen zugleich sicher, keine wesentliche Chance zu verpassen.

Wer dieser Regel folgen und sein Investment breit streuen möchte, indem er unterschiedlich große Unternehmen aus zahlreichen verschiedenen Branchen in allen Teilen der Welt im Depot haben möchte, wäre hier somit genau richtig.

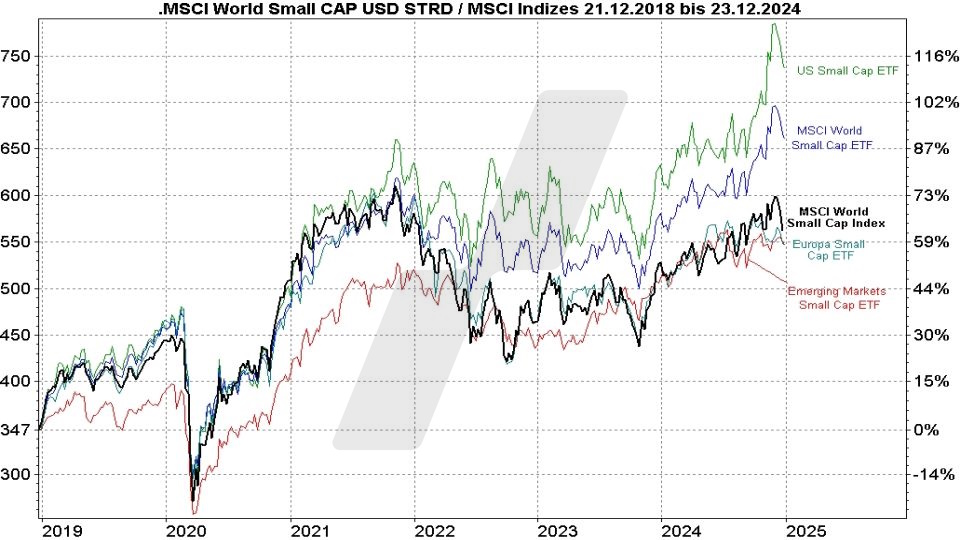

Zwar ließe sich argumentieren, dass diese weltweite Verteilung ein Nachteil ist, weil es immer Regionen gibt, die deutlich besser laufen als andere. Und in der Tat würde das in den letzten Jahren für die US-Small Caps gelten, wie der folgende Chart zeigt, der den MSCI World Small Cap Index über einen Zeitraum von sechs Jahren mit verschiedenen ETFs vergleicht, die speziell in Small-Cap-Aktien bestimmter Regionen investieren, aber:

Dazu müsste man rechtzeitig und somit vorher wissen, welche Region in den kommenden Monaten und Jahren besser, welche schwächer laufen würde. Im Nachhinein hätte man, das macht der Chart klar, in den vergangenen ca. fünf Jahren natürlich den US-Markt vorgezogen. Aber hätte man das vor einigen Jahren sicher wissen können? Eher nicht.

Zudem ist es für ein Aktieninvestment, das über kurzfristiges Trading hinausgeht (und darum geht es hier ja), nicht ratsam und/oder nötig, mehrmals jährlich die Pferde zu wechseln. Denn um das ausreichend rentabel zu gestalten, müsste man schon jedes Mal den dafür idealen Moment erwischen.

Beim MSCI World Small Cap Index setzen Sie nicht nur auf ein Pferd oder einige wenige, Sie setzen auf alle! Eine idealere Streuung der Chancen und Risiken ist kaum möglich. Und gerade schwierige Börsenphasen, wie aktuell diese Phase mit hoher Inflation und in vielen Regionen stagnierendem Wirtschaftswachstum, machen deutlich, dass es sehr wichtig ist, Chancen und Risiken gleichermaßen im Griff zu behalten.

Besser als andere MSCI-Indizes? Die langfristige Performance des MSCI World Small Cap Index

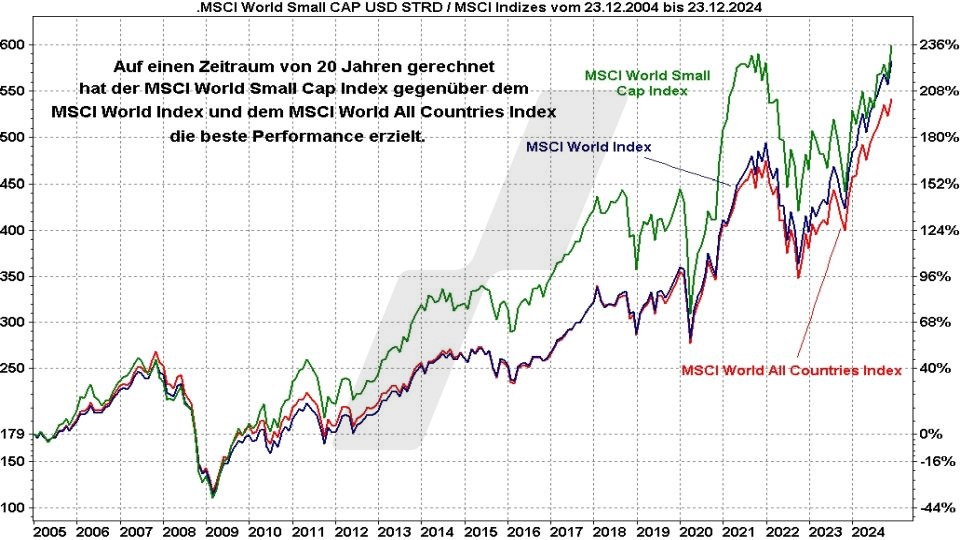

Wenn man sich den folgenden Chart einmal ansieht, der den MSCI World Small Cap Index mit dem MSCI World Index und dem MSCI All Countries Index über eine Zeitspanne von 20 Jahren vergleicht, könnte es auf den ersten Blick gar keine Zweifel daran geben, welchen dieser Indizes man als Anleger bevorzugen sollte. Aber wenn man genauer hinsieht, stellt man fest:

Wenn es mit dem Aktienmarkt insgesamt einmal abwärts geht, fallen die Small Caps deutlich schneller. Den Grund hatten wir eingangs schon genannt: Es geht hier um marktengere Aktien, die auf stärkere Nachfrage ebenso wie auf einen starken Verkaufsdruck kräftiger reagieren als Blue-Chip-Aktien.

Dass Small Caps trotzdem ein hochspannendes und immens lukratives Investment sind, steht angesichts der Dimension, mit der die Small Caps die anderen Weltindizes langfristig schlagen, jedoch außer Frage. Nur sollte man sich in jedem Fall überlegen, sein Investment hier nicht gerade in einer Phase zu tätigen, in der es bereits mehrere Jahre lang rapide immer höher ging. Korrekturen am Markt bleiben nie aus. Und dann wäre ein idealer Moment gekommen, sich bei den wichtigsten Small Caps dieser Welt sukzessive einzukaufen.

Sollten ETFs auf den MSCI World Small Cap Index das Fundament Ihres Depots sein?

Wie vorstehend festgestellt, ist die stärkere Volatilität der Small Caps in starken Phasen der Aktienmärkte zwar ein immenser Vorteil, aber in schwachen Phasen fallen die Nebenwerte eben auch schneller und stärker. Daher sollte man eher davon Abstand nehmen, die Small Caps zum Fundament eines Aktiendepots zu machen. Für langfristige und nicht gezielt spekulative Investoren sollten immer die großen Standardtitel dieser Welt die Basis sein.

Diesen dann ein wenig „Pepp“ beizumischen, indem man sich einen ETF auf den MSCI World Small Cap Index hinzukauft, ist hingegen eine absolut sinnvolle Sache. Es stellt sich allerdings die Frage: Wie?

Small Cap ETFs: So investiert man in den MSCI World Small Cap Index

Hierfür bieten sich Small Cap ETFs absolut an, weil sie den Index sehr genau abbilden. Zunächst einmal: Was ist ein ETF eigentlich?

ETF bedeutet ausgeschrieben „Exchange Traded Fund“, also börsengehandelter Fonds. Was zunächst aber in die Irre führt, denn ETFs sind nicht das, was man landläufig unter Fonds versteht. Es handelt sich hier um Indexfonds, die „passiv“ gemanagt werden. Es findet also keine aktive Steuerung durch Fondsmanager statt, die entsprechend ihren Erwartungen einzelne Aktien eines Index verstärkt kaufen, andere links liegen lassen oder auch mal in größerem Umfang aussteigen.

Bei einem ETF wird ein Index präzise abgebildet, d. h. der ETF hält die in einem Index enthaltenen Aktien genau in der Gewichtung, wie sie auch im Index, in diesem Fall also im MSCI World Index, gewichtet sind. Das stellt sicher, dass Sie als Anleger wirklich 1:1 an der Entwicklung des Index teilhaben.

Worauf sollten Sie bei der Auswahl eines ETF auf den MSCI World Small Cap Index achten?

Die Auswahl an ETFs auf den MSCI World Small Cap Index ist nicht so groß wie z. B. bei DAX-ETFs, denn einen derart breit gefassten Index mit 3.984 Aktien aus 23 Ländern abzubilden, ist aufwändig und erfordert großes Kapitalvolumen. Aber die Auswahl ist definitiv ausreichend, zumal sich noch die oben im Chart schon gezeigten Spezial-ETFs finden, mit denen man, so man es möchte, auch gezielt in Small Caps einzelner Regionen investieren könnte. Worauf müssten Sie achten?

Auf die Gebühren? Das ist auf jeden Fall ein Punkt, auf den man achten sollte. Die Gebühren sind, das ist ein großer Vorteil von ETFs, grundsätzlich im Vergleich zu den meisten aktiv gemanagten Aktienfonds niedrig. Vergleichen Sie aber trotzdem bei der Wahl Ihres ETF die jährlichen Gebühren, denn wenn Sie einen solchen ETF als Fundament Ihres Depots und damit langfristig halten, kommt da schon einiges zusammen, was man an Performance durch unnötig hohe Gebühren verlieren könnte.

Achten Sie auch darauf, dass der ETF ein ausreichend hohes Fondsvolumen hat. Eine viertel Milliarde Euro oder mehr sollten es schon sein.

Physisch oder synthetisch: Wie wird der MSCI World Small Cap Index vom ETF nachgebildet?

Einen wichtigen Punkt sollten Sie im Vorfeld eines Investments in einen ETF beachten: Man hat die Wahl zwischen synthetisch und physisch replizierenden ETFs. Synthetisch replizierende ETFs bilden die Basis, also hier den MSCI World Small Cap Index, über Derivate nach. Das ist immer mit einem höheren Risiko behaftet. Ein physisch replizierender ETF hingegen kauft die im Index enthaltenen Aktien tatsächlich, das ist die sicherere Variante.

Thesaurierend oder ausschüttend: Dividenden einstreichen oder lieber reinvestieren?

Überlegen Sie sich auch im Vorfeld eines ETF-Kaufs, ob Sie einen thesaurierenden ETF haben möchten, der Dividendenerträge gleich wieder reinvestiert … oder ob Sie sich bei einem solchen Basis-Investment einen „Zins“ gönnen möchten, indem Sie einen ETF wählen, der solche Dividendenerträge ausschüttet: Sie haben die Wahl!

Mittel- und langfristig bedeutet es einen großen Unterschied, ob man sich die Dividenden auszahlen lässt, sprich einen „ausschüttenden“ ETF kauft oder die „thesaurierende“ Variante wählt. Denn auch wenn diese Dividenden im Schnitt nur ein, zwei Prozent pro Jahr ausmachen, so bedeutet das umgehende Reinvestieren dieser Gelder doch, dass dieses Geld ebenfalls „wachsen“ kann, weil es in den Index investiert wird, der tendenziell ja langfristig zulegt. Und über die Jahre steigert sich dieser Vorteil noch, weil der Zinseszins-Effekt greift (dazu unser Beitrag „Der Zinseszins – die magische Geldvermehrung“).

ETF MSCI World Small Cap Index: Small Cap ETFs

Wie vorstehend bereits erwähnt, ist die Auswahl an ETFs auf diesen Small Cap Index zwar nicht riesig, aber doch so, dass man eine taugliche Auswahl hätte, ob man in den MSCI World Small Cap Index insgesamt investieren oder sich bestimmte Regionen herauspicken möchte – und ob man die ausschüttende oder die thesaurierende Variante wählt. Die folgende Tabelle zeigt Ihnen fünf der derzeit größten und aus unserer Sicht momentan spannendsten ETFs zu diesem Themenkreis.

Zwei der fünf ETFs investieren in den MSCI World Small Cap Index insgesamt, dazu jeweils einer in die Small Caps der Regionen USA, Europa und Emerging Markets. Wobei Sie bei dem Emerging Markets Small Cap ETF (der unterste der fünf gezeigten ETFs) bedenken sollten: Hier geht es dann speziell um Nebenwerte, die vom eigentlichen MSCI World Small Cap Index nicht erfasst werden, da sich dieser ja auf die 23 etablierten Industrienationen und nicht auf die Schwellenländer, d. h. die „Emerging Markets“, stützt.

| MSCI Small Cap ETF | ISIN | Währung | Performance 1 Jahr inkl. Ausschüttung | Performance 3 Jahre inkl. Ausschüttung | Ausschüttung? | jährl. Kosten | Fondsvolumen | Reproduktions- methode | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| iShares MSCI World Small Cap UCITS ETF | IE00BF4RFH31 | USD | 16,00 % | 16,37 % | thesaurierend* | 0,35 % | 4,83 Mrd. | physisch | Informationen zum Produkt |

| SPDR MSCI World Small Cap UCITS ETF | IE00BCBJG560 | USD | 15,84 % | 15,75 % | thesaurierend* | 0,45 % | 0,9 Mrd. | physisch | Informationen zum Produkt |

| iShares MSCI USA Small Cap UCITS ETF | IE00B3VWM098 | USD | 19,96 % | 22,53 % | thesaurierend* | 0,43 % | 2,27 Mrd. | physisch | Informationen zum Produkt |

| Xtrackers MSCI Europe Small Cap UCITS ETF 1C | LU0322253906 | USD | 4,94 % | -3,01 % | thesaurierend* | 0,30 % | 1,94 Mrd. | physisch | Informationen zum Produkt |

| iShares MSCI Emerging Markets Small Cap UCITS ETF | IE00B3F81G20 | USD | 12,63 % | 18,53 % | ja/halbjährlich | 0,74 % | 0,32 Mrd. | physisch | Informationen zum Produkt |

Welche Rolle spielen eigentlich die Wechselkurse?

Der nachfolgende Chart beleuchtet diesen scheinbar wichtigen Aspekt bei der Auswahl: die Währung. Wir haben Ihnen hier den MSCI World Small Cap Index zweimal abgebildet: Einmal mit seiner Kursentwicklung in US-Dollar, einmal in Euro, der Zeitraum beträgt zehn Jahre. Die Indexentwicklung in Euro liegt durchweg vorne, was die Performance angeht. Ein bemerkenswerter Unterschied. Woher rührt der?

Beim MSCI World Small Cap Index fließen die in ihm enthaltenen Aktien in ihrer jeweiligen Landeswährung ein. Da gut 65 Prozent des Gewichts auf US-Aktien entfallen, dominiert somit der US-Dollar. Was auch bedeutet: Man hätte ein Währungsrisiko.

In den letzten Jahren war es daher für uns europäische Anleger ein Vorteil, dass der US-Dollar zum Euro sukzessive stärker wurde. Sein Wert stieg … und weil der US-Dollar den MSCI World Small Cap Index dominiert, bedeutete das, dass der Index, aber auch die auf ihn laufenden ETFs, im Wert in Euro gerechnet stärker zulegten als der Index selbst, weil der US-Dollar an Wert gewonnen hat.

Erfreulich … aber das bleibt natürlich nicht immer so. Doch die eigentliche Frage muss lauten, ob das für Sie überhaupt eine Rolle spielen sollte. Denn im Endeffekt tut es das gar nicht!

Veränderungen im Wert des US-Dollars oder anderer Währungen zum Euro werden für Sie als europäischen Anleger immer eine Rolle spielen, wenn Sie in Aktien außerhalb der Eurozone investieren. Ob Sie das direkt über den Kauf von Aktien aus dem „Nicht-Euro-Raum“ tun oder über ETFs, macht da keinen Unterschied aus. Wenn Sie also über den Eurozone-Tellerrand hinaus agieren, ist dieser Aspekt Teil der Normalität. Daher sollte der Währungsaspekt einer Entscheidung zu Gunsten von MSCI World Small Cap ETFs nicht im Wege stehen: Die Währung ist also kein entscheidender Faktor!

Fazit: Warum MSCI World Small Cap Index ETFs für Sie eine ideale Lösung sein könnten

Fassen wir zusammen: Der MSCI World Small Cap Index repräsentiert die spannenden und gewinnträchtigen Nebenwerte der wichtigsten Industrienationen in ihrer ganzen Breite hervorragend. Er bietet automatisch genau das, was ein Anleger grundsätzlich beherzigen sollte, wenn er ein Aktiendepot aufbaut: Eine vernünftige Streuung von Chancen und Risiken durch eine breite Verteilung der Investments auf verschiedene Regionen/Länder und Branchen.

Zugleich haben Sie mit ETFs auf den MSCI World Small Cap Index problemlos die Möglichkeit, an diesem Index teilzuhaben. Sie holen sich auf diese Weise die ganze Welt des Aktienmarkts mit einem Klick ins Depot – und das bei niedrigen Gebühren, die unter denen klassischer, aktiv gemanagter Aktienfonds liegen. Kurz:

Ein Investment in einen ETF auf den MSCI World Small Cap Index ist für jeden Anleger eine Überlegung wert, der seinem Depot neben einem Fundament aus langfristigen Investments in Standardaktien ein spannendes, etwas spekulativeres Element beimischen will!

* Kurse vom 23.12.2024, Charts von marketmaker pp4

Sie möchten an der Börse ETFs handeln?

Als ETF-Broker bieten Ihnen den Börsenhandel von MSCI World Index ETFs und andere Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot über den Online-Broker LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Alle ETFs im FokusWir beabsichtigen nicht, diesen Artikel zu aktualisieren, aber wir könnten Analysen für dieselbe Aktie veröffentlichen.