Einen Tag, nachdem Donald Trump am 2. April die nächste Zollrunde verkündete, fielen die Aktien weltweit erheblich … und der US-Dollar verlor zum Euro deutlich an Boden. Dann wurde es ruhiger um diese Währungsrelation – bis gestern. Und das ist ein bemerkenswertes Votum.

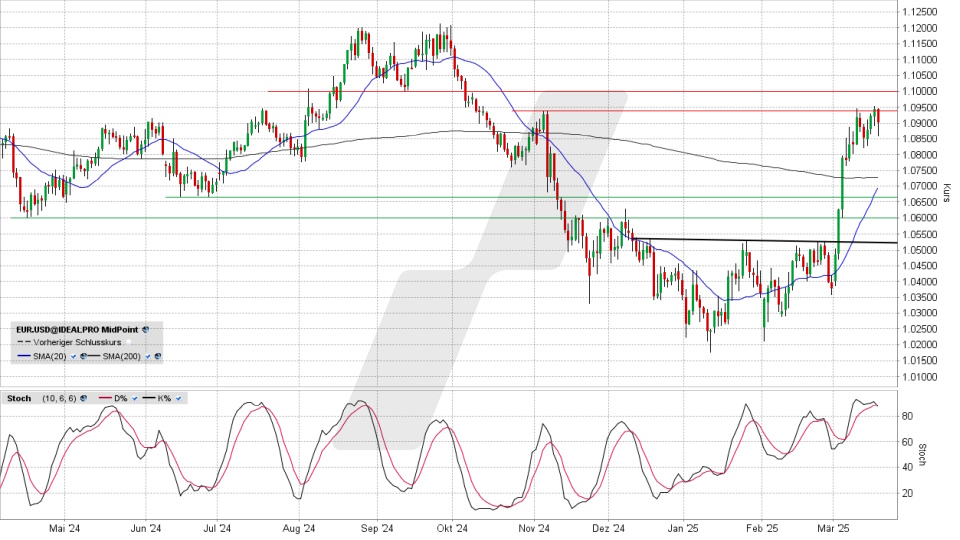

Als Reaktion auf diese überraschend drastisch ausgefallene und zugleich willkürlich wirkende Welle an „reziproken Zöllen“ sackte der US-Dollar am 3. April erheblich weg, der Euro gewann also zum „Greenback“ an Wert. Das Ergebnis: Ein neues Jahreshoch, das den Euro/US-Dollar-Kurs an eben diesem 3.4. auf im Hoch 1,1146 US-Dollar pro Euro und damit nahe an das 2024er-Jahreshoch trug. Danach beruhigte sich die Sache aber wieder, es setzte eine Konsolidierung ein, der Euro kam etwas zurück, wenngleich er seinen kurzfristigen Aufwärtstrend hielt. Gestern aber war es mit der Ruhe auf einmal vorbei.

Der Euro stieg immens, d.h. der US-Dollar verlor massiv an Boden. Das US-Dollar-Minus lag in der Spitze bei 2,66 Prozent zum Vorabend. Dadurch lief der Euro an die beiden nahe beieinander liegenden Hochs vom vergangenen Sommer bei 1,1201/1,1214 US-Dollar heran, hatte zeitweise sogar darüber gelegen. Der Chart auf Wochenbasis zeigt dabei, dass es hier eigentlich um eine seit zwei Jahren geltende Seitwärtsspanne geht, die das 2023er-Hoch bei 1,1276 mit einschließt.

An diesen „Deckel“ klopft der Euro … und ginge es hier durch, hätte er aus rein charttechnischer Sicht Spielraum bis an die nächste Widerstandszone 1,1496/1,1704 US-Dollar. Das ist die Nackenlinienzone der großen Toppbildung, die mit Beginn der Biden-Präsidentschaft vollendet wurde und zu einer deutlichen Aufwertung des US-Dollars, sprich zu einem Abstieg von Euro/US-Dollar führte.

Die Frage ist jetzt: Warum sah der Euro ausgerechnet am gestrigen Donnerstag einen derartigen Aufwärtsimpuls bzw. der US-Dollar einen solchen Verkaufsdruck?

Den aktuellen Kurs und Chart des Währungspaars EUR.USD und historische Wechselkurse finden Sie hier.

Expertenmeinung: Wir wissen, was eine starke Währung ausmacht: Vertrauen in die Wirtschaft des Landes, eine verlässliche Politik, idealerweise eine nur mäßige Inflation, ein gutes Investitionsumfeld. Dazu kommen gute, gegenüber der anderen Hälfte des Währungspaars höhere Renditen im Anleihebereich. Ist das alles gegeben, zieht es Investitionen an, in Aktien, Anleihen und Unternehmen gleichermaßen, und stärkt damit die Nachfrage nach der entsprechenden Währung. Lange Zeit war all das in Bezug auf die USA so gegeben und führte zu einem schwachen Euro zum US-Dollar. Seit Anfang 2025 geht es indes in die Gegenrichtung: Der Euro zieht immer weiter an, der „Greenback“ verliert an Boden.

Das bildet ab, was das internationale Kapital von Donald Trumps Plänen und bisherigen Entscheidungen hält. Man sieht die Verlässlichkeit als wichtige Basis für unternehmerische Investitionen schwinden, die Wirtschaft schwächer werden, fürchtet sinkende Renditen durch Leitzinssenkungen. Die Stimmung ist also umgeschlagen. Und dass es ausgerechnet gestern zu einem derart deutlichen Abriss des US-Dollars kam, nachdem der davor liegende Schwächeanfall die Reaktion auf Trumps „reziproke Zölle“ war, lässt eines stark vermuten:

Der Schuss in Form dieses 90-Tage-Moratorium für Länder, die sich nicht gegen diese Zölle gewehrt haben, ging nach hinten los. Der Aktienmarkt mochte eine wilde Kaufwelle gesehen haben, weil man da von dieser unerwarteten Entscheidung überrumpelt wurde. Aber der Euro/US-Dollar-Kurs gab bereits am Mittwochabend im Tagesverlauf erreichte Gewinne wieder ab, aus diesem Tag ging der US-Dollar im Vergleich zum Dienstag nur geringfügig höher hervor. Und dann, einen Tag später, als man Zeit gehabt hatte, die Sache durchzudenken, dieser Abverkauf beim Dollar.

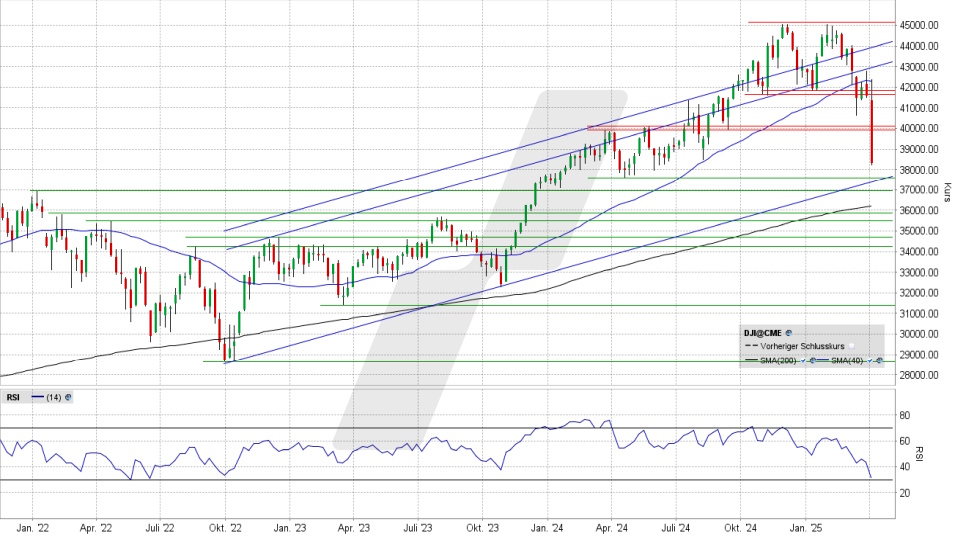

Das deutet an, dass die internationalen, großen Adressen diesen Rückzieher nicht als kluge Entscheidung hin zu einer moderateren Politik, sondern als Planlosigkeit und Schwäche auslegen und weiterhin Geld aus dem Dollar-Raum abziehen. Der US-Aktienmarkt verlor am Donnerstag zwar nur einen Teil der Vortags-Gewinne. Aber wenn man dieses Signal, das der Abstieg des US-Dollars zum Euro aussendet, ernst nimmt, müsste man konstatieren, dass nicht nur der Euro gute Chancen hat, die nächste Widerstandszone zu erreichen, sondern auch die US-Aktien trotz der Mittwochs-Rallye weiterhin mit anderthalb beinen über dem Abgrund hängen. Denn wenn das internationale Geld den Daumen senkt, wird es auch am Aktienmarkt eng, denn ohne dieses Kapital ist eine tragfähige Aufwärtswende bei den US-Aktien kaum zu schaffen.

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen