Wie groß ist der Einfluss der Midterm Elections am 6. November auf die US-Börsen?

Die Uhr tickt für die US-Politik: Es bleibt nicht mehr viel Zeit bis zu den Zwischenwahlen am 6. November 2018. Und noch zeigen Umfragen keine klare Tendenz: Bleibt danach alles beim Alten? Oder wird sich die US-Politik erheblich ändern, weil der US-Präsident zur „lame duck“, zur „lahmen Ente“, wird? Für uns Europäer wirkt der Begriff „Zwischenwahlen“ belanglos. Das klingt nach irgendetwas Untergeordnetem, das eigentlich nicht wirklich wichtig ist, zumal wir in Europa so etwas nicht kennen. Doch tatsächlich sind diese „Midterm Elections“ von elementarer Bedeutung. Für die US-Bürger, für die US-Politik nach innen wie außen und, natürlich, für die Wall Street. Aber um was geht es da?

Midterm Elections: Was genau ist das?

Der US-Präsident und sein Vizepräsident werden nur alle vier Jahre neu gewählt, aber die Amtszeiten der Abgeordneten im US-Kongress sind anders gestaltet. Daher finden immer genau in der Mitte der Amtszeit eines US-Präsidenten Wahlen statt, in der ein Drittel des US-Senats und das gesamte Repräsentantenhaus neu gewählt werden. Und dass diese „Midterm Elections“ alles auf den Kopf stellen, weil sie zur „Denkzettelwahl“ der US-Bürger werden und dies dazu führt, dass die Regierung nahezu handlungsunfähig wird, wäre keine Seltenheit.

Die Abgeordneten der beiden Kammern des US-Kongresses haben unterschiedliche Amtszeiten. Die 100 US-Senatoren (zwei pro Bundesstaat) haben Amtszeiten von sechs Jahren. Jeweils ein Drittel der Senatoren wird alle zwei Jahre neu gewählt. Derzeit haben die Republikaner dort 51 der 100 Sitze. Da am 6. November 33 Sitze neu verteilt werden, kann diese Mehrheit also leicht verlorengehen.

Die zweite Kammer des US-Kongresses ist das US-Repräsentantenhaus. Die Amtszeit eines sogenannten „Congress-Man“ oder einer „Congress-Woman“ beträgt nur zwei Jahre, daher wird die komplette Kammer am 6. November neu gewählt. Diese Wahl läuft nicht nach Bundesstaaten, sondern über Wahlkreise, vergleichbar mit den deutschen Wahlkreisen. 435 Sitze werden vergeben. Derzeit halten die Republikaner mit 235 Sitzen eine recht klare Mehrheit. Das kann sich am 6. November ändern – oder auch nicht.

Wird das eine Wahl Pro Trump oder kontra Trump?

Eigentlich geht es hier also um die Abgeordneten an sich. Sie machen ihren Wahlkampf, der Präsident steht gar nicht zur Disposition. Aber genauso wie z.B. bei Landtagswahlen in Deutschland spielt die Regierung bei der Entscheidung der Bürger natürlich trotzdem eine wichtige Rolle. Das heißt: Teilweise werden die Wähler explizit für oder gegen ihre entsprechenden Kandidaten für Senat und Repräsentantenhaus stimmen. Aber die Meinung über Donald Trump, sein Kabinett und seine Amtsführung, die wird mit hineinspielen. Die Frage ist nur:

Wie stark wird das der Fall sein? Wird die Personalie Trump imstande sein, eine Wanderung der Wähler von einer Partei zur anderen auszulösen? Wird seine kontroverse Politik zu einer besonders hohen Wahlbeteiligung führen? Letzteres wäre normalerweise ein Vorteil für die Demokraten. Aber man weiß nicht, ob es dazu kommt, noch nicht.

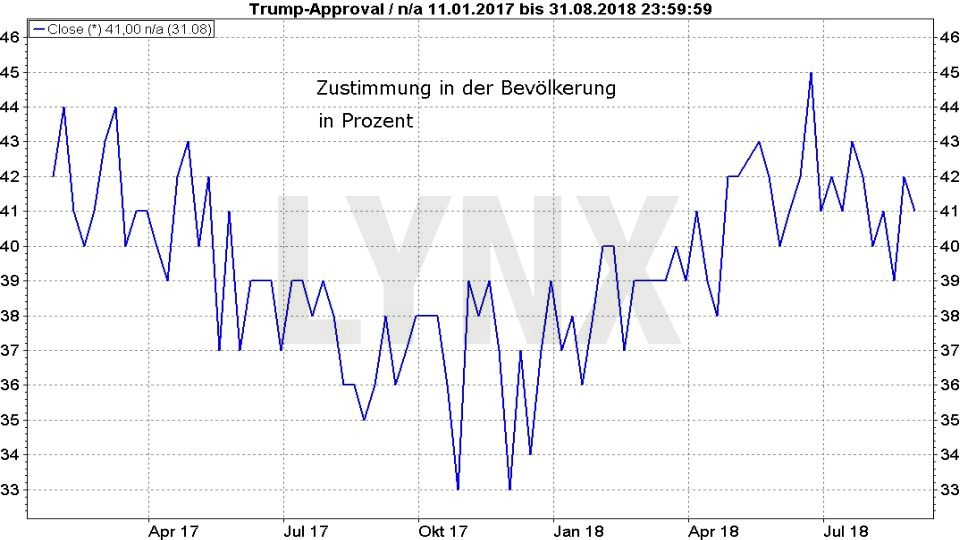

Seine Zustimmungsquoten sind weiterhin schlecht. Mit aktuell 41 Prozent (letzte Daten vom 26. August, wöchentlich ermittelt durch das Gallup-Institut) liegt er weit unter dem Durchschnitt aller US-Präsidenten seit 1945. Auch, wenn diese Zustimmung auch schon einmal auf 33 Prozent weggebrochen war und erst mit der US-Steuerreform wieder etwas anstieg: Sein Vorgänger Barack Obama war z.B. nie unter 40 Prozent abgerutscht, die für Trump noch knapp über seinem bisherigen Schnitt lägen. Aber:

Bei diesen Umfragen geht es um Trump als Person, nicht um die republikanische Partei. Sie und die Demokraten stehen als Personen in Form der einzelnen Kandidaten und als Partei an sich zur Wahl an. Die persönliche Wahrnehmung und Wertung des US-Präsidenten als Republikaner kann das Wahlverhalten beeinflussen, aber das muss es nicht bei jedem. Kurz: In der Nacht vom 6. auf den 7. November, bezogen auf die mitteleuropäische Zeit, wird es spannend. Denn letzten Endes wird darüber entscheiden, ob Donald Trump wie so viele seiner Amtsvorgänger in der zweiten Hälfte seiner Amtszeit zur „lame duck“ wird. Was bedeutet das?

Das „lame duck“-Problem

Ein US-Präsident und sein Kabinett haben zwar im Vergleich zu den meisten europäischen Regierungschefs eine sehr hohe Machtstellung, können vieles auch ohne Zustimmung des US-Kongresses entscheiden. Aber wenn es um große, richtungweisende Dinge geht, muss auch in den USA der Kongress zustimmen. Zumindest, solange der Präsident nicht den Notstand oder das Kriegsrecht verhängt, dann wäre seine Machtfülle noch größer.

Wenn aber diese beiden Kammern des Kongresses, der Senat und das Repräsentantenhaus, nach den Zwischenwahlen mehrheitlich in demokratischer Hand wären, würde er wenig bis gar nichts dessen, was er an Veränderungen versprochen hat, durchbekommen, da die Demokraten all seine Eingaben blockieren würden. Auch Barack Obama hatte das, wie viele seiner Vorgänger, in der zweiten Hälfte seiner zweiten Amtszeit erlebt. Die Republikaner hatten bei den Midterm Elections 2014 beide Kammern des Kongresses zurückerobert und blockierten so gut wie alles, was die demokratische Regierung bewegen wollte.

In einer Phase wie dieser wäre das immens kritisch. Denn bislang hat Trump wenig von dem, was er erreichen wollte, umgesetzt. Aber er hat viele Baustellen aufgemacht, die, würde er seinen parlamentarischen Rückhalt einbüßen, womöglich nicht beendet werden. Auch nicht durch die Demokraten, denn das Blockade-Problem wirkt in beide Richtungen: Selbst, wenn ein demokratisch dominierter Kongress eine neue politische Richtung einschlagen wollte: Bedarf es eines Gesetzes, muss der Präsident es absegnen … oder er wird es, wie es auch George W. Bush in seiner „lame duck“-Phase permanent tat, einfach durch sein Veto blockieren.

An Baustellen, die besser nicht unvollendet bleiben sollten, fällt einem spontan der Handelsstreit mit China und der EU ein. Aber das ist keineswegs alles. Es gäbe da einiges, was auch unmittelbare Auswirkungen auf die Börsen hätte.

Interview: „Trump hat mit seiner Politik die Aktien beflügelt“

Arthur Brunner von der ICF Bank erklärt, wieso die Wall Street noch immer von Trumps Politik profitiert.

Wo liegen die Brennpunkte, wenn die Republikaner verlieren?

Was bereits läuft, kann nicht aufgehalten oder umgekehrt werden, d.h. die US-Steuerreform wird weiter gelten. Denn wollten die Demokraten die rückgängig machen, würden entsprechende Gesetze am Veto des US-Präsidenten scheitern. Aber:

Alleine das Thema der Schuldenobergrenze würde dann brandheiß. Diese Steuerreform mag das US-Wachstum kurzfristig angeheizt haben, aber es ist sehr zweifelhaft, dass die Milchmädchenrechnung aufgeht, die die Regierung dahingehend aufgemacht hat. Man setzt dort darauf, dass dieses Wachstum so stark und nachhaltig ist, dass es das Loch, das durch die niedrigeren Steuereinnahmen in den US-Haushalt gerissen wird, durch wachstumsbedingt mehr Steuern schließen wird. Der US-Regierung wird das Geld ausgehen. Und wenn die Demokraten die Midterm-Elections gewinnen, werden sie die Schuldenobergrenze, die verhindern soll, dass eine Regierung das Land durch ungezügelte Ausgaben in den Abgrund stürzt, nicht anheben. Was hieße:

- Das ambitionierte und grundsätzlich auch überfällige Riesen-Programm zur Erneuerung der US-Infrastruktur, das Donald Trump mit einer Billion US-Dollar angesetzt hat und das immer noch in der Schublade liegt, wäre nicht zu finanzieren. Dieses Geld wäre ebenso wenig da wie das für den Bau einer Mauer zu Mexiko. Letzteres wäre für die Börse wohl kaum relevant. Aber auf diese gigantische Summe für Straßen, Schienen, Wasserwege, Luftverkehr etc. haben die Investoren schon lange gesetzt, d.h. vorgekauft. Dass sich das Programm länger hinzieht als gedacht, mögen die meisten noch geduldig hinnehmen. Würde es aber platzen oder deutlich kleiner ausfallen, würde das einige Aktien am Markt immens treffen.

- Der nächste Anlauf der Trump’schen Gesundheitsreform, im ersten Anlauf im Frühjahr noch mit an den eigenen Senatoren gescheitert, stünde eigentlich in der zweiten Hälfte der Amtszeit an. Sollten die Republikaner ihre Mehrheit verlieren, wäre ein solches Unterfangen aussichtslos. Allerdings würden dann auch die sinnvollen Verbesserungen an „ObamaCare“ ausbleiben, im politischen Grabenkrieg zwischen Demokraten und Republikanern untergehen.

- Der von Trump und seinem Kabinett losgetretene Handelskrieg wird nicht bis Anfang November beendet sein. Umfassendere Maßnahmen in diese Richtung gehen nicht ohne Zustimmung des Kongresses. Der aber könnte nicht allzu viel tun, solange der Präsident alles mit seinem Veto blockiert. Möglich wäre es also durchaus, dass eine Eskalation der Lage dann zum Dauerzustand wird, weil sich die USA weder vor noch zurück bewegen können bzw. wollen.

- Die politischen Spannungen zwischen der US-Regierung in Nordkorea, Iran, Russland, China etc. sind normalerweise weniger Sache des Parlaments. Aber Druck können die Kammern auf die Regierung allemal ausüben. Die völlig offene Frage ist nur, ob die Regierung dann nicht nur umso trotziger agiert. Und ob es dann zu einem Versuch kommt, Trump über ein Amtsenthebungsverfahren loszuwerden!

Hat Trump Recht, wenn er sein „Schicksal“ mit dem Aktienmarkt verbindet?

Sollten die Demokraten die Mehrheit in beiden Kammern des Kongresses erringen, was, man muss es immer betonen, per Ende August noch absolut nicht absehbar ist, wäre es nach Ansicht politischer Beobachter wahrscheinlich, dass die Demokraten versuchen, ihn über ein „Impeachment“, ein Amtsenthebungsverfahren, loszuwerden. Trump hatte vor kurzem in einem Interview gesagt: Sollte man je versuchen, gegen ihn ein solches Verfahren einzuleiten, würde die Börse einbrechen. Das ließe sich wohl auch schon behaupten, wenn er zur „lame duck“ würde. Aber hat er damit Recht?

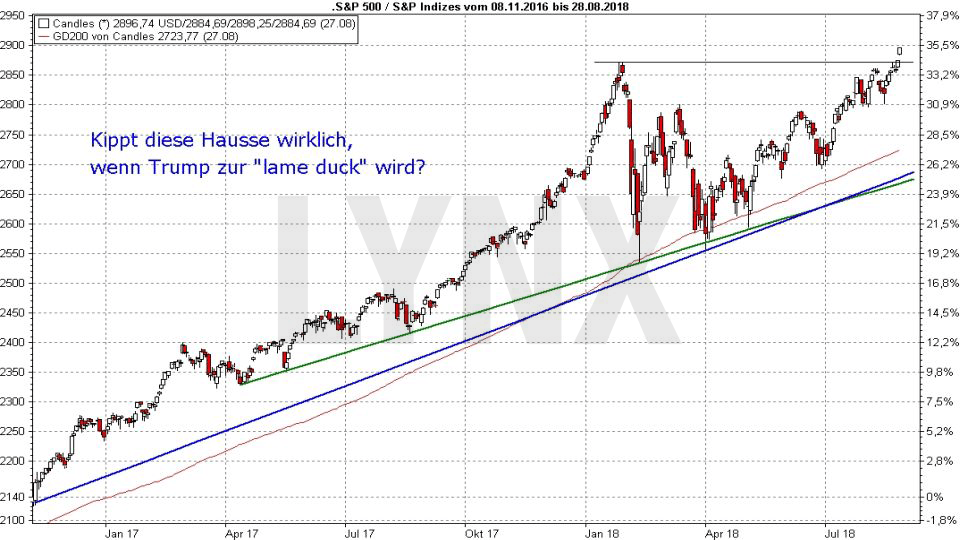

Dass die Zustimmung zu ihm und seiner Amtsführung gering ist, ist eine Sache. Aber vieles dieser Hausse seit seinem Wahlsieg am 8. November 2016, die wir hier mit der blauen Linie im Chart des marktbreiten S&P 500-Index hervorgehoben haben, basiert darauf, dass die Anleger vom ersten Tag an darauf gesetzt haben, dass Trump umsetzt, was er versprochen hat. Die Steuerreform läuft und wird in ihrer Grundstruktur auch im Fall eines Siegs der Demokraten bei den Midterm Elections nicht umkehrbar sein. Aber das Infrastrukturprogramm wäre wohl vom Tisch. Die aggressive Handelspolitik würde zumindest gebremst. Und das auf immer mehr Schulden basierende Wachstum mit der Brechstange nicht minder. So gesehen gäbe es da einige Branchen, die kippen können, wenn die Republikaner verlieren. Aber es gäbe auch andere, die dann wie ein Phönix aus der Asche zulegen könnten.

Auf welche Branchen bzw. Aktien muss man nach dem 6. November achten?

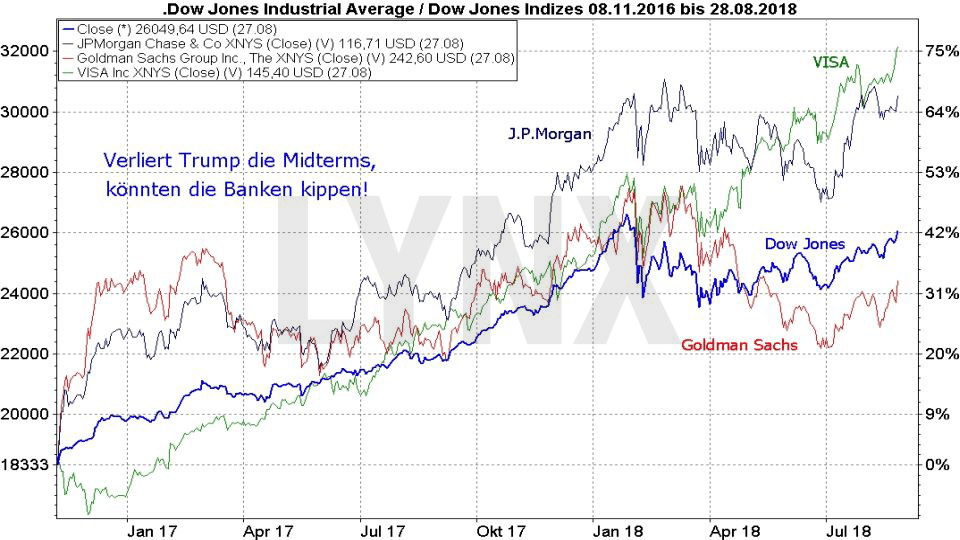

Die US-Banken haben von Trumps Politik bislang immens profitiert. Dass der die strengen Regulierungen, die nach der Subprime-Krise eingeführt wurden, aufweicht, freut die Aktionäre. Und der Umstand, dass Trumps Politik auf neuen Schulden basiert und zugleich deswegen die Zinsen steigen, ist für die US-Banken ideal. Würde das anders, wären die Aufwärtstrends von Aktien wie J.P. Morgan oder Visa womöglich schnell gebrochen. Nur bei Goldman Sachs sollte man dann vielleicht sogar nach Aufwärts-Chancen Ausschau halten, denn dort ist man Trump nie gewogen gewesen, weshalb die Anleger diese Aktie zuletzt eher mieden. Das könnte sich nach dem 6. November umkehren.

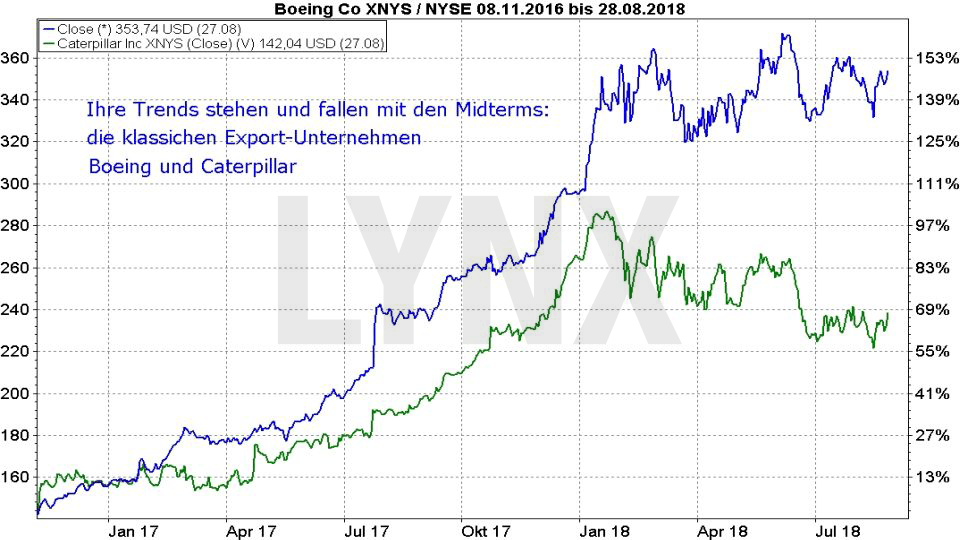

Eine vergleichbar aggressive „America First“-Politik, die Unternehmen im Rest der Welt gezielt benachteiligt, dürfte ohne einen republikanischen Rückhalt in Repräsentantenhaus und Senat so nicht mehr möglich sein. Ein gezielt gedrückter US-Dollar, der die US-Exporteure bevorteilt wäre dann unwahrscheinlicher, die aggressive Handelspolitik dürfte ebenfalls moderater ausfallen. Das würde neben einer spürbaren Reduzierung oder gar dem Wegfall des Infrastrukturprogramms klassische US-Export-Giganten wie den Flugzeugbauer Boeing oder den Baumaschinenersteller Caterpillar treffen.

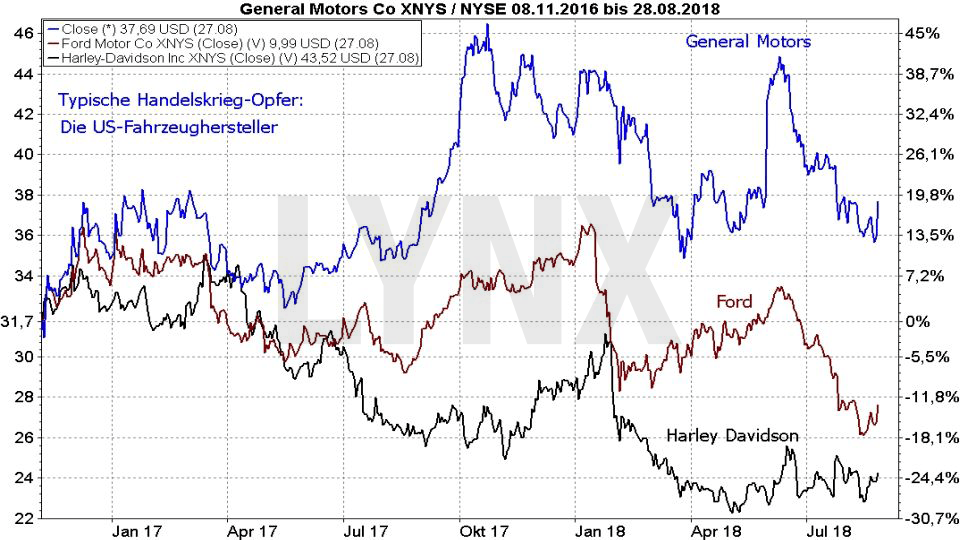

Aber beileibe nicht alle Bereiche wären im Fall einer Niederlage der Republikaner Abwärts-Kandidaten. Der folgende Chart zeigt typische Opfer des Handelskriegs. Entweder durch stark gestiegene Stahlpreise in den USA (General Motors und Ford) oder wegen der Gegenmaßnahmen der mit Strafzöllen belegten Länder wie Harley-Davidson. Solche Aktien könnten die Gewinner werden, wenn absehbar würde, dass ein demokratisch dominierter Kongress Donald Trumps „Wirken“ im Bereich des Welthandels einschränken wird.

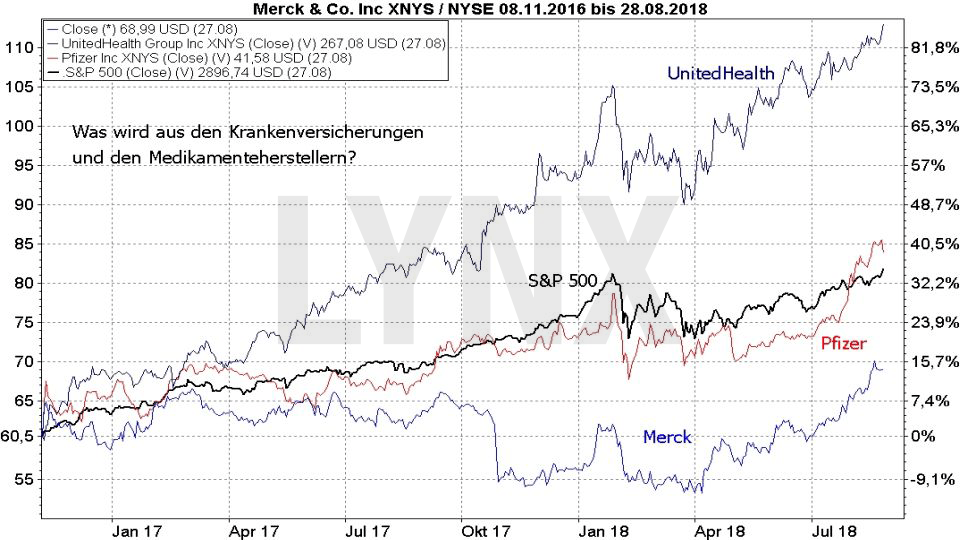

Auch auf die Gesundheitsbranche muss man dann einen Blick werfen. Trump will die Medikamentenpreise in den USA massiv drücken. Eigentlich ein Unterfangen, das die Demokraten nicht blockieren dürften. Aber sollte es da doch nicht vorangehen, könnten Aktien wie Merck und Pfizer kräftig zulegen. Interessant ist auch die Frage, ob Trumps Gesundheitsreform dann vom Tisch ist. Stark im Krankenversicherungssektor tätige Unternehmen wie die UnitedHealth Group sollte man sich dann ganz genau ansehen!

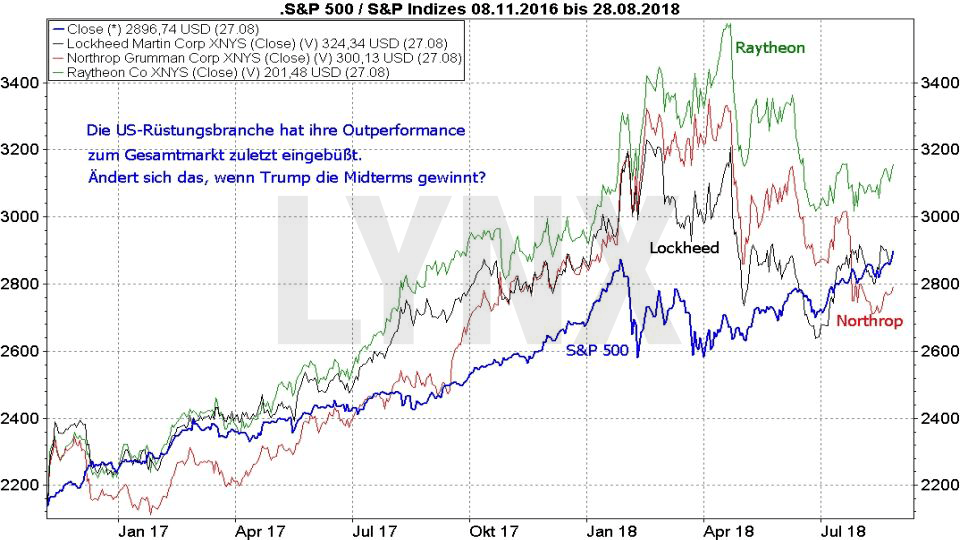

Donald Trump hat die Rüstungsausgaben noch einmal deutlich angehoben. Doch andererseits hat er sich nicht zum „Kriegs-Präsidenten“ entwickelt, wie manche vermutet hatten, die auf Rüstungsaktien wie Northrop Grumman, Raytheon oder Lockheed Martin gesetzt hatten. Das hat diese Titel zuletzt bereits gedrückt. Würde Trump zur „lame duck“, dürften die Rüstungsausgaben für 2019 sinken, darf man vermuten. Grund genug, ab 6. November auch gezielt auf diese Branche zu achten!

Fazit: Ab dem 6. November kommt Bewegung in die Wall Street

Sie sehen, diese Midterm Elections sind alles andere als untergeordnete Wahlen ohne Bedeutung. Dort wird zwar kein neuer Präsident gewählt. Aber für den Amtsinhaber bedeutet diese Wahl dennoch „Sekt oder Selters“.

Gewinnen die Republikaner, behalten sie ihre Mehrheiten in beiden Kammern des Kongresses, wird es mit „Trumponomics“ weitergehen. Wenn nicht, kann es indes durchaus sein, dass ihm nicht nur eine Blockade blüht, sondern auch ein Amtsenthebungsverfahren. Und dann wäre es keineswegs abwegig, wenn die US-Aktienmärkte, die so sehr schon im Vorfeld auf Trumps Programme gesetzt haben, tatsächlich in eine intensive, mit Short-Trades äußerst vielversprechend umsetzbare Abwärtsbewegung übergehen!

Sie möchten an der Börse Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können