Bei diesen Sprüchen müssen Sie weghören!

Auch, wenn die Erfahrungen, oft die eigenen, sie etwas anderes lehren würden, so schenken viele Menschen Personen in weißen Kitteln, Uniformen und Anzügen mit Krawatte alleine deswegen eher Glauben, weil ihre Kleidung Seriosität und Fachwissen suggeriert. Eigentlich weiß jeder, dass der Spruch „Kleider machen Leute“ vor allem eine Warnung ist. Aber gerade, wenn es um Geld geht, sind viele nicht so sattelfest, wie es nötig wäre, um sich erfolgreich alleine zurecht zu finden. Da ist guter Rat gerne gesehen. Aber Vorsicht:

Manch gut klingender Rat kommt einen Anleger am Ende teuer zu stehen. Man sollte sich immer fragen: Warum verraten diese netten Damen und Herren im feinen Zwirn mir eigentlich ihr geheimes Wissen? Was haben sie selbst davon außer meinem Dank? Ist die Welt so selbstlos?

Das ist sie bisweilen, aber oft eben auch nicht. Und dass die fünf gefährlichsten Sprüche für Anleger allesamt dazu animieren sollen, zu kaufen, ist kein Zufall. Viele große Adressen an der Börse verwalten das Geld der Sparer. Sie verdienen nur, wenn dieses Geld weiterhin zufließt und nicht abgezogen wird. Und dort weiß man: Wenn der Markt kippt, weil die Sparer z.B. ihre Fondsanteile zu Geld machen, ist man dagegen machtlos. Der einzige Weg, eine Trendwende nach unten zu verhindern ist, die Anleger bei guter Stimmung zu halten. Das kann von allgemeinen, über Gebühr euphorischen Studien zu den Perspektiven der Märkte bis hin zu dem geflüsterten Tipp an der Kaffeetheke gehen. In diesem Artikel nehmen wir fünf immer wieder auftauchende Sprüche auseinander. Sprüche, die gut klingen, für Sie aber, sollten Sie diesen „Fakten“ und „Ratschlägen“ folgen, unschön ausgehen können.

Spruch I: Ich habe da einen super Tipp für Sie ….

Es kann durchaus vorkommen, dass echte Freunde einen beiseite nehmen und Sie an einer aus ihrer Sicht wirklich guten Gelegenheit teilhaben lassen wollen. Aber in dem Moment, wo ein angeblich „todsicherer“ Tipp von jemandem kommt, bei dem Sie nicht absolut sicher sein können, dass dieser „Jemand“ wirklich Ihr Wohl im Sinn hat: Vorsicht. Denn eines muss man sehen:

Leute, die irgendeine meist billig wirkende Aktie mit geringen Umsätzen gekauft haben, von der Sie noch nie etwas gehört haben, hoffen natürlich darauf, dass diese Aktie steigt und ihnen satte Gewinne beschert. Gerade winzige Nebenwerte mit mickrigen Umsätzen wirken spannend, denn was, wenn diese Aktie auf einmal von vielen Investoren entdeckt wird … und man wäre schon vorher eingestiegen? Das klingt in der Tat verlockend. Aber:

Die Zahl der Investoren weltweit ist gigantisch. Die Wahrscheinlichkeit, dass da eine Aktie existiert, die ansonsten so gut wie niemand „gefunden“ hat, die aber realistisch betrachtet starkes Aufwärtspotenzial mit überschaubarem Risiko bietet, geht gegen Null. Und das dürfte auch der scheinbar wohlmeinende Tippgeber wissen. Der hofft darauf, dass er so viele Leute wie möglich zum Kauf überredet, weil deren Käufe dann seine Position, die er ja längst eingesammelt hat, in den Gewinn tragen. Was bei solchen winzigen Aktien, die gerade weil sie niemand kennt in der Tat wie ein Geheimtipp wirken, durchaus funktionieren kann. Ihren Gewinn hat der Tippgeber dabei aber nicht im Sinn, er hätte nur gerne Kursgewinne und genug Käufer, um sich selbst dann auf höherem Niveau verabschieden zu können.

Spruch II: Kaum jemand hat Aktien …

Um Anleger zum Einstieg zu bringen, obwohl die Kurse schon gefährlich hoch stehen … sei es, um selbst Positionen in die Käufe der unerfahrenen Sparer hinein abbauen zu können oder auch nur eine ohnehin überzogene Hausse am Leben zu erhalten … wird gerne der Spruch angebracht:

„Dieser Kursanstieg ist an den meisten Anlegern vorbeigegangen. Kaum jemand ist dabei, die Anleger sind in Aktien extrem unterinvestiert.“

Was heißen soll: Da müssen fast alle noch einsteigen und werden die Kurse dadurch höher tragen, daher möge man lieber heute als morgen kaufen, bevor es die anderen tun. Wenn das nicht so verlockend klingen würde, nahezu jeder würde sich bei einer solchen Aussage vor Lachen krümmen, denn:

Zum einen darf man sich fragen, woher diese angeblichen Experten das wissen. Depots der Anleger sind schließlich keine Glashäuser. Niemand weiß, wie viele Anleger im Land wie viel Geld in welchen Assets investiert haben. Es kann darüber gar keine belastbaren Daten geben. Und angenommen, es gäbe sie wirklich, angenommen, die Banken würden irgendeiner (nicht existierenden) Institution melden, wie viel Geld ihre Depotinhaber in Aktien investiert hätten:

Wer hat die Aktien, die die Anleger angeblich nicht haben, denn dann? Liegen die herrenlos und abholbereit in geheimen Kellern und warten darauf, dass sie jemand kauft? Irgendjemand hat die Aktien also! Wenn ein Unternehmen eine Million Aktien ausgegeben hat, hat jede einzelne dieser Aktien irgendjemand. Wenn solche lachhaften Sprüche auftauchen, kommt einem daher nur eine Motivation dafür in den Sinn:

Die, die die Aktien derzeit haben, hätten es gerne, wenn sie diese Aktien loswerden könnten … und das bitte sehr zu steigenden Preisen. Dieser Spruch erinnert an die schon vor Jahrzehnten von Börsenlegende André Kostolany festgehaltene Regel:

Wenn sich eine Hausse dem Ende zuneigt und die Risiken zunehmen, wandern die Aktien von den „sicheren Händen“ der erfahrenen Anleger in die „zittrigen Hände“ der unerfahrenen Sparer. Und um das zu ermöglichen, dienen all die hier aufgezeigten „Ratschläge“ und „Tipps“ als Vehikel.

Spruch III: Gewaltige Barbestände suchen händeringend nach Einstiegschancen

Dieser Spruch ist ein Klassiker. Den hört man seit Jahrzehnten ein ums andere Mal, wenn es eng wird. Wobei sich niemand daran zu stören scheint, dass diese so ausgeleierte Floskel an sich schon dümmlich ist, denn Barbestände pflegen nicht mit Händen zu ringen. Aber hier gilt ebenso wie bei dem Spruch mit den zahllosen nicht investierten Anlegern:

Woher wollen diese Leute das wissen? Wurden Sie denn schon einmal bei einer Telefonumfrage oder auf der Straße befragt, wie viel freie Ersparnisse Sie besitzen und was Sie damit genau zu tun gedenken? Ich auch nicht. Und selbst wenn, würde man irgendwelche wildfremde Leute, die einen das zu fragen wagen, wohl mit einem saftigen Tritt in die Wüste schicken. Kurz:

Kein Mensch weiß, wie groß die Barreserven der Anleger sind. Und selbst wenn es möglich wäre, die Bargeldreserven in mit Aktiendepots verbundenen Konten zu „scannen“ (was nicht möglich ist): Wie wollte jemand absehen können, was all diese zahllosen Anleger genau mit ihrem Geld anstellen wollen und wann? Denken Sie nur an sich selbst:

Wenn Sie Barreserven halten und vorhaben, diese in Aktien zu investieren: Entweder, Sie beschließen das und tun es gleich. Oder aber Sie warten mit dem Kauf auf eine gute Gelegenheit, bei der die Kurse niedriger notieren. Aber niemand wartet, dass die Aktien immer teurer werden, um zu kaufen. Daraus folgt:

Würde man auf diese scheinbare Gewissheit händeringend nach Chancen suchenden Geldes hin einsteigen würde man höher kaufen als die, die da auf Chancen warten. Warum also darauf reagieren … statt herzhaft zu lachen?

Spruch IV: Buy on dips

Wenn man mit englischen Floskeln daherkommt, klingt das gerne besonders fachkundig. Aber diese „Empfehlung“, die man immer wieder hört, wenn die Kurse wanken, heißt eben dennoch nichts anderes als: „Greife in ein fallendes Messer!“ Die erste Frage, die man sich da, wie bei all diesen Sprüchen, stellen muss, lautet: cui bono? Wer profitiert, wenn ich das tue? Ich? Natürlich soll es so aussehen, aber:

Von Käufen in fallende Kurse hinein profitieren nicht zuletzt diejenigen, die bereits investiert sind. Neue Käufer bedeuten, die Chance, die Abwärtsbewegung aufzuhalten. Was vor allem zwei Gruppen nützt:

Denjenigen, die inkonsequent agieren, entweder ohne Stoppkurse oder indem sie ihre eigenen Stoppkurse ignorieren, wenn es an der Zeit wäre, konsequent zu handeln.

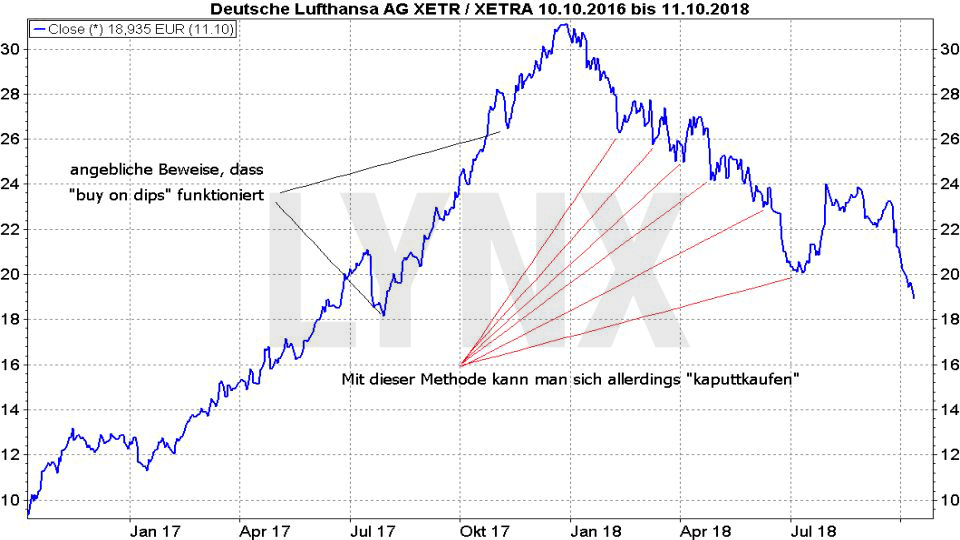

Und diejenigen großen Adressen, die viel zu große Portfolios haben, um bei einer Abwärtswende aus dem Markt herauszukommen, ohne den Kurseinbruch, dem sie entkommen wollen, durch ihre gewaltigen Positionen, die sie dann verkaufen müssten, selbst auszulösen. Und genau von dort kommen solche Sprüche, als wohlmeinende Tipps getarnt. Und natürlich werden „Beweise“ geliefert, wie schlau es doch sei, in abstürzende Kurse hinein einzusteigen. Dazu der folgende Chart:

Da werden Charts eingeblendet und es wird mit dem Finger auf längst vergangene Korrekturtiefs gezeigt. Genau da hätte man kaufen sollen, so der übliche Tenor. “Sei nicht so dumm, diese Chance zu verpassen, die sich jetzt bietet”, wird einem dadurch unterschwellig suggeriert. Wobei sich manche nicht einmal scheuen hinzuzufügen, dass dieser Rücksetzer womöglich die letzte Chance sei, noch billig in den Markt einzusteigen.

Da heißt es, sich nicht anstecken zu lassen, einfach wegzuhören. Denn erstens kann man im Nachhinein immer auf irgendein Zwischentief zeigen und so tun, als wäre da jeder eingestiegen, der clever war. In dem Moment, als dieses Tief ausgebildet wurde, hatte man diesen Chart aber nicht, wusste nicht, dass es danach wieder aufwärts ging. Sich da einwickeln zu lassen, ist ein typischer Anfängerfehler … und genau auf diese unerfahrenen Anleger zielen solche Sprüche auch ab.

Wenn, kauft man in Rücksetzer nur unter einer Bedingung: Wenn sich der Kurs in einem soliden Aufwärtstrend befindet und man dadurch nahe an einer Trendlinie einsteigen kann, was es ermöglicht, einen engen Stoppkurs zu setzen.

Doch gerade jetzt, in einer Phase wie im Herbst 2018, in der viele Aktien ihre Aufwärtstrends längst verlassen haben, wird besonders laut zum Einstieg getrommelt. Sie sehen anhand dieses Beispiels der Lufthansa-Aktie, dass es ein ums andere Mal schiefgegangen wäre, hätte man diesen „guten Rat“ befolgt. Die Kurse markierten immer wieder neue Tiefs. Selbst, wenn man genau das jeweilige Zwischentief erwischt hätte, was utopisch wäre, hätte man sich mit diesem „buy on dips“ kaputtgekauft.

Spruch V: Aktien sind derzeit spottbillig!

Es ist schon fast wieder lustig: Egal, ob ein Aktienmarkt gerade eine 30- oder 40-Prozent-Baisse hinter sich hat oder nach einer Super-Hausse auf neuen Rekorden notiert: Wenn man den meisten angeblichen Experten glauben darf, sind Aktien immer billig! Dass Aktien immer noch unterbewertet sind, hört man permanent. Aber wie kann man solche Behauptungen aufstellen, wenn die Gewinne der Unternehmen doch für jedermann ersichtlich sind, wenn man sich daraus leicht selbst das Kurs/Gewinn-Verhältnis (KGV) ausrechnen kann und den aktuellen Wert mit den vergangenen Jahren vergleichen kann?

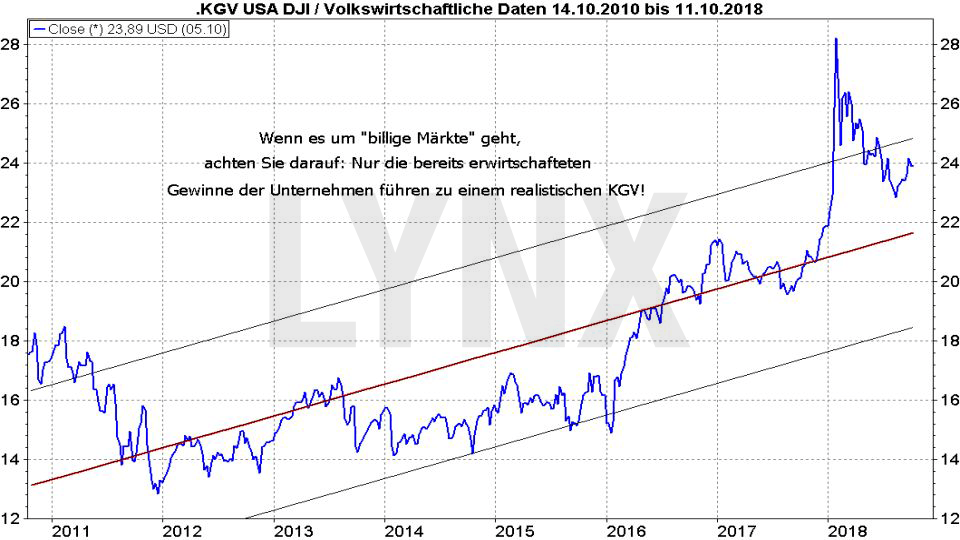

Man kann dergleichen in der Tat nicht behaupten, wenn man genötigt wäre, das tatsächliche KGV z.B. des Dow Jones vorzuzeigen, wie es der folgende Chart zeigt:

Sie sehen hier, dass das durchschnittliche KGV der 30 im Dow Jones enthaltenen Aktien in den Jahren 2011 bis 2015 im Schnitt um 15 lag. Anfang 2018 schoss es, durch Sondereffekte der US-Steuerreform verursacht, kurzzeitig auf 28 und lag Anfang Oktober 2018 bei 24. Während man vor wenigen Jahren noch das 15fache des jährlichen Gewinns für eine Aktie zahlte, bezahlt man heute also das 24fache. Was soll daran billig sein?

Gar nichts. So kann man die Anleger nicht zum Einstieg locken. Also verfallen die Experten auf einen Trick. Sie nehmen nicht die bereits real erzielten Gewinne der Unternehmen als Grundlage der Berechnung des Kurs/Gewinn-Verhältnisses, sondern Prognosen. Gerne für das kommende Jahr … aber wenn das KGV dann immer noch nicht niedrig genug ist, dann eben für das Jahr danach. Was hieße: Im Herbst 2018 hantieren diese scheinbar wohlmeinenden Ratgeber mit Gewinnen des Jahres 2020 herum, die sie dadurch errechnen, dass sie den Gewinnanstieg der letzten Jahre einfach mit dem Lineal in die Zukunft verlängern!

Das ist grotesk. Denn bis auf diesen Personenkreis weiß man allgemein, dass die derzeit gültigen Rahmenbedingungen sich bis dahin ebenso geändert haben werden, wie das in der Vergangenheit ebenso der Fall war. Achten Sie daher immer nur auf das „Ist“ der Gewinne. Und dann ist der Dow Jones mit einem KGV von 24 eben derzeit extrem teuer bewertet. Und der im Chart eingefügte Standardabweichungskanal zeigt:

Selbst wenn die Tendenz zu höheren Bewertungen beibehalten würde, wäre ein KGV von 21,5 der Mittelwert. Aber solche Kanäle haben es an sich, dass auch mal deren untere Begrenzung angelaufen wird. Was aktuell hieße: Ein KGV von 18,5 wäre durchaus nicht überraschend. Doch ein KGV, das damit etwa 23 Prozent unter dem aktuellen liegt hieße (wenn die Gewinne nicht deutlich zulegen), dass der Dow Jones entsprechend um 23 Prozent fallen müsste und immer noch nicht „billig“, sondern normal bewertet wäre.

Fazit: cui bono muss immer ihre erste Frage sein!

Sie sehen: Hinter solchen Tipps verbirgt sich meist reiner Eigennutz und kein wohlmeinender Rat, Sie an angeblich sicheren Chancen teilhaben zu lassen, einfach, weil der Tippgeber so nett ist.

Stellen Sie sich immer dann, wenn Sie jemand, ob direkt oder in den Medien, drängt, zu kaufen, die Frage: cui bono … wem nutzt es, wenn ich jetzt kaufe? Die Erfahrung, die viele aus diesen seit Ewigkeiten gleichen, aber nicht totzukriegenden Sprüchen gemacht haben, lautet nämlich: mir nicht …

Sie möchten an der Börse Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können