|

Lassen Sie sich den Artikel vorlesen:

|

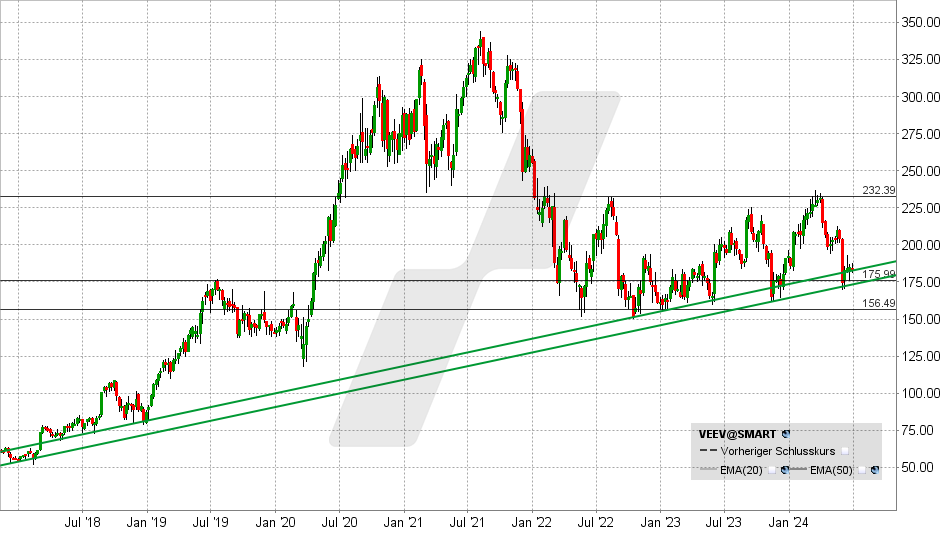

Die ehemalige Salesforce-Tochter Veeva sprintet von Rekord zu Rekord. Der Kurs hinkt jedoch hinterher. Jetzt antizyklisch zuschlagen?

Flexibilität und Skalierbarkeit

Veeva Systems ist ein Anbieter von cloudbasierten Softwarelösungen, die speziell auf die Bedürfnisse von Pharma- und Biotechnologieunternehmen zugeschnitten sind.

Die Plattform von Veeva umfasst eine Vielzahl von Produkten und Dienstleistungen, die den gesamten Lebenszyklus eines Produkts in der Life-Sciences-Industrie unterstützen. Dazu gehören unter anderem Veeva CRM, das den Vertrieb und die Marketingprozesse optimiert.

Hinzu kommt Veeva Vault: Eine Content-Management-Lösung, die regulatorische Anforderungen erfüllt und die Verwaltung von Dokumenten, Daten und Prozessen erleichtert. Dadurch werden Unternehmen bei der Einhaltung strenger behördlicher Vorschriften unterstützt und gleichzeitig die Effizienz bei der Produktentwicklung und -vermarktung gesteigert.

Ein weiteres bedeutendes Produkt ist Veeva Commercial Cloud, eine integrierte Lösung, die Unternehmen dabei hilft, ihre Marketing- und Vertriebsstrategien zu verbessern, indem sie Daten und Analysen nutzen, um fundierte Entscheidungen zu treffen.

Veeva Clinical Cloud bietet Lösungen für die Durchführung klinischer Studien, indem es die Planung, Durchführung und Nachverfolgung von Studienprozessen vereinfacht und beschleunigt.

Durch die Bereitstellung von cloudbasierten Lösungen bietet Veeva seinen Kunden Flexibilität und Skalierbarkeit, was in einer Branche, die von ständiger Innovation und strengen Regulierungen geprägt ist, besonders wichtig ist.

Dieses Erfolgsrezept nutzen viele Überflieger

Aus Anlegersicht bringt das Geschäftsmodell eine ganze Reihe von wünschenswerten Eigenschaften mit. Das Geschäft ist nicht kapitalintensiv, gut skalierbar, durch wiederkehrende Einnahmen geprägt und hat eine starke Kundebindung.

Sobald die Systeme von Veeva implementiert und Teil der Arbeitsabläufe geworden sind, sind die Wechselkosten enorm.

Darüber hinaus bedient sich Veeva einem altbekannten Erfolgsmodell und erschafft immer wieder neue Services, rund um die bestehenden Kernprodukte. Falls Sie das an Salesforce erinnert, ist das kein Wunder. Veeva war dereinst eine Tochtergesellschaft von Salesforce.

Man wächst also nicht nur durch die Gewinnung neuer Kunden, sondern vor allem auch dadurch, dass man den Bestandskunden immer mehr Services anbietet.

Dadurch konnte Veeva den Umsatz in den letzten zehn Jahren von 313 Mio. USD auf 2,36 Mrd. USD massiv steigern.

Das Ergebnis kletterte in dieser Zeit von 0,37 auf 4,84 USD je Aktie, was jährlichen Wachstumsraten von mehr als 30 % entspricht.

Finanzielle Highlights und Bewertung

Der freie Cashflow entwickelte sich ähnlich und konnte von 0,59 auf 5,41 USD je Aktie gesteigert werden.

Dementsprechend ist die Aktie ein klarer Outperformer, zeitweise herrschte sogar ein regelrechter Hype um Veeva – die P/E und der P/FCF lag in den Jahren 2020 und 2021 zum Teil bei über 100.

Seitdem herrscht Katerstimmung. Wie lange die noch anhalten wird, kann man kaum vorhersagen, doch auf dem aktuellen Niveau ist das Chance-Risiko-Verhältnis langfristig attraktiv.

Die Wachstumsraten dürften auch in Zukunft erheblich sein.

Nachdem man den FCF im letzten Geschäftsjahr um 15 % steigern konnte, wird für das laufende und kommende Geschäftsjahr jeweils ein Plus von 18 % erwartet.

Im Verhältnis dazu und in Anbetracht aller anderen Informationen, ist ein forward P/FCF von 28,7 problemlos vertretbar. Seit dem Börsengang vor mehr als einem Jahrzehnt war die Aktie nie günstiger bewertet.

Daher ist es erstaunlich, dass die Aktie zuletzt wieder scharf korrigiert hat, obwohl man Quartal um Quartal die Erwartungen übertrifft.

Ausblick und Insider

In Q1 lag der Gewinn mit 1,50 je Aktie weit über den Erwartungen von 1,42 USD. Der Umsatz übertraf mit 650,3 Mio. die Analystenschätzungen von 642 Mio. USD ebenfalls.

Da man die Umsatzprognose von 2,73 – 2,74 Mrd. USD auf 2,70 – 2,71 Mrd. USD gesenkt hat, ist die Aktie dennoch abgetaucht. Im großen Bild spielen derartige Anpassungen aber keine Rolle.

Hinzu kommt der Umstand, dass die Bilanz sauber ist. Veeva hat keine nennenswerten langfristigen Schulden und 4,76 Mrd. USD an Barmitteln.

Aus meiner Sicht ist der einzige wirkliche Kritikpunkt, den man gegen Veeva anführen kann, die steigende Aktienzahl.

Die Verwässerung liegt zwar weit unter den Wachstumsraten, aber in Anbetracht der hohen Gewinnspannen und Barmittelbestände, sollte das Unternehmen längst Buybacks durchführen, um die aktienbasierten Vergütungen zu kompensieren.

Derzeit entsprechen die Barmittelbestände fast einem Sechstel des Börsenwerts. Veeva könnte sich also problemlos Buybacks leisten, auch im großen Stil.

Darüber hinaus könnte der Vorstand damit ein Zeichen setzen und das Vertrauen der Anleger stärken.

CEO und Mitgründer Gassner hält derzeit 8,9 % der Anteile, mit einem Gesamtwert von 2,6 Mrd. USD und eine ganze Reihe anderer Insider sind ebenfalls in erheblichem Umfang investiert.

Mitgründer Wallach hält beispielsweise auch Aktien im Wert von über 600 Mio. USD. Im Board of Directors sitzt zudem mit Gordon Ritter ein weiterer Großaktionär – er hält Aktien mit einem Wert von 180 Mio. USD.

Die Aktie ist übergeordnet bullisch und notiert derzeit in der Nähe des mehrjährigen Aufwärtstrends. Da sich zwischen 176 und 156 USD die Unterstützungen regelrecht aufreihen, könnte das für antizyklische Investoren eine Gelegenheit sein.

Über 186 und 192 USD würde es zu prozyklischen Kaufsignalen mit möglichen Kurszielen bei 210, 220 und 230-232 USD kommen.

Gelingt ein nachhaltiger Anstieg über 232 USD, würde sich das Chartbild nachhaltig aufhellen.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Stabilität in stürmischen Zeiten. Bei LYNX selbstverständlich.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen