|

Lassen Sie sich den Artikel vorlesen:

|

Es wäre keine Überraschung, wenn Smartsheet übernommen wird. Das Unternehmen liefert ab und entwickelt sich immer mehr zur Cashcow.

Das macht Smartsheet so erfolgreich

Smartsheet bietet eine Plattform an, die Unternehmen dabei unterstützt, Arbeitsprozesse zu organisieren, zu verfolgen und zu automatisieren.

Die Software von Smartsheet ermöglicht das Erstellen von Projektplänen, Aufgabenlisten, Gantt-Diagrammen, Berichten und Dashboards.

Sie kann für verschiedene Anwendungsfälle eingesetzt werden, von Projektmanagement und Aufgabenverfolgung bis hin zur Ressourcenplanung und Kundenverwaltung.

Die Kundenbindung ist hoch, denn sobald man die Systeme erstmal nutzt, ist eine Umstellung aufwändig bis unmöglich. Jeder, der mit ähnlichen Systemen, beispielsweise Confluence, Jira oder Trello arbeitet, kann das bestätigen.

Ein großer Vorteil von Smartsheet ist, dass es in nahezu jedes bestehende System, welches potenzielle Kunden nutzen, integrierbar ist.

Die Software läuft in der Cloud und wird in der Regel pro Nutzer und Monat abgerechnet.

Wir haben es also mit einem typischen Abo-Modell zu tun.

Die beste Quelle für Börseninformationen, die es gibt

Wie Sie vielleicht wissen, halte ich die sogenannten 13F-Filings für die beste Informationsquelle, die die Börse zu bieten hat.

Jede Minute, die man in die Filings investiert, ist unendlich besser genutzte Zeit als alles, was man sonst an Expertenmeinungen und Börsenberichterstattung bekommt.

Falls Sie nicht wissen, was 13F-Filings sind:

In den USA müssen alle institutionellen Investmentmanager (z. B. Hedgefonds, Pensionsfonds, Versicherungen), die mehr als 100 Millionen US-Dollar verwalten, vierteljährlich ihre Positionen offenlegen.

Der Bericht umfasst alle Positionen in börsennotierten Aktien, börsengehandelten Fonds (auch ETFs), Optionen und Anleihen, die am Ende des Quartals gehalten werden. Der Bericht zeigt jedoch nicht die genauen Kauf- oder Verkaufspreise oder den Zeitpunkt der Transaktionen.

Die Berichte müssen innerhalb von 45 Tagen nach Ende eines jeden Quartals eingereicht werden. Zum Beispiel mussten die Daten für das 3. Quartal bis Mitte November eingereicht werden.

Der Dank gebührt Pat Dorsey

Die Filings sind kostenlos einsehbar und bieten uns einen Einblick in die realen Portfolios aller großen US-Investmentmanager.

Dadurch ist ersichtlich, welche Aktien Branchengrößen wie Warren Buffett jedes Quartal ge- oder verkauft haben.

In einem dieser Filings von Dorsey Asset Management bin ich vor einiger Zeit auf Smartsheet gestoßen. Derzeit verwaltet Dorsey mehr als 800 Mio. USD, etwa 13 % davon hat der Fonds in Smartsheet investiert.

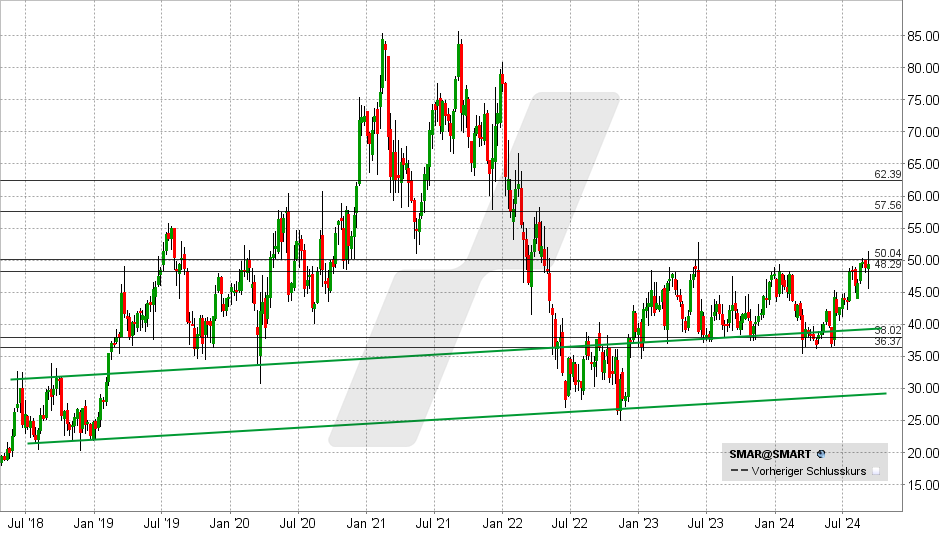

Ich hatte in den letzten Monaten bei Kursen zwischen 35 und 45 USD bereits mehrfach auf die Aktie hingewiesen.

Gestern hat Smartsheet zum wiederholten Mal sehr starke Zahlen vorgelegt und die Prognose erhöht.

Da die Kurse das aus meiner Sicht bisher nicht ausreichend widerspiegeln, wundert es mich nicht, dass inzwischen sogar Übernahmegerüchte kursieren.

Aktuell notiert die Aktie vorbörslich 4,1 % im Plus bei 51,35 USD. Wer die damaligen Analysen zum Anlass für ein Investment genutzt hat, ist jetzt zwischen 15 % und 50 % im Plus.

Wieder ein sehr starkes Quartal

Der Gewinn lag in Q2 mit 0,44 je Aktie weit über den Erwartungen von 0,30 USD. Der Umsatz übertraf mit 276,4 Mio. die Analystenschätzungen von 274 Mio. USD ebenfalls.

Auf Jahressicht entspricht das einem Umsatzplus von 17 % und nahezu einer Verdreifachung des Gewinns.

Der freie Cashflow konnte von 45,5 auf 57,2 Mio. USD gesteigert werden, die FCF-Marge lag bei 21 %

Die wiederkehrenden Einnahmen (ARR) konnten um 17 % auf 1,09 Mrd. USD gesteigert werden, die Net Retention Rate lag bei 113 %.

Die Net Retention Rate misst, wie sich der Umsatz von Bestandskunden über einen bestimmten Zeitraum entwickelt, indem sie sowohl Upgrades, Downgrades als auch Abwanderungen berücksichtigt.

Liegt der Wert, wie in diesem Fall, bei über 100 %, bedeutet das, dass die Bestandskunden das Geschäft mit Smartsheet ausbauen.

Die Zeichen stehen demnach auf Wachstum, obendrein ist Smartsheet bereits profitabel. Das Geschäft ist gut skalierbar, von wiederkehrenden Einnahmen und einer hohen Kundenbindung geprägt.

Darüber hinaus hat man keine nennenswerten Schulden und 706,6 Mio. USD Cash, was in etwa einem Zehntel des Börsenwerts entspricht.

Wie hoch könnte der Übernahmepreis sein?

Die Prognose für den Gewinn in diesem Jahr wurde von 1,22 – 1,29 USD je Aktie erhöht. Der freie Cashflow sollte den bisherigen Konsensschätzungen bei 1,70 USD je Aktie, die Prognostiker dürften jetzt noch eine Schippe drauflegen müssen.

Berücksichtigt man all diese Faktoren, ist es keine Überraschung, dass es Übernahmeinteressenten geben könnte.

Bereits vor einigen Wochen, am 18. August, kursierten entsprechende, jedoch sehr vage Gerüchte („07/18 Smartsheet Reportedly working with Qatalyst Partners after receiving takeover interest from PE firms – press“).

Gestern gab es dann Pressemeldungen, wonach man sich in Übernahmegesprächen mit Vista Equity und Blackstone befindet.

(„Reportedly consortium including Vista Equity and Blackstone in talks to acquire company – press“)

Bisher handelt es sich nur um Gerüchte, doch sie wirken aus den genannten Gründen schlüssig. Bei Übernahmen liegt der Übernahmepreis üblicherweise zwischen 20 % und 40 % über dem aktuellen Börsenkurs.

Das dürfte auch in diesem Fall nicht anders sein.

Es ist auch schwer vorstellbar, dass Smartsheet einen Übernahmepreis von unter 60 USD akzeptieren würde. Abzüglich der Barmittel würde das in etwa dem 30-fachen des diesjährigen FCF entsprechen.

In Anbetracht der hohen Wachstumsraten und der Tatsache, dass man gerade erst den Sprung in die Profitabilität vollzogen hat, wäre das eher zu wenig als zu viel.

Kann der vorbörsliche Kurssprung um regulären Handel bestätigt werden, kommt es über 50 USD zu einem Kaufsignal, welches den Weg in Richtung 55 und 57,50 USD freimachen würde.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Sind Sie mit Ihrem Broker wirklich zufrieden? Ich bin bei LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen