Micron Technology ist zurück auf der Überholspur, das Data-Center-Geschäft explodiert, Umsatz mit HBM überschreitet Milliardengrenze.

Das Geschäft mit Speichermedien ist enormen Fluktuationen ausgesetzt, denn sowohl die Absatzmengen als auch die Preise sind großen Schwankungen ausgesetzt.

Daher kann es vorkommen, dass Micron in einem Jahr (2016) unprofitabel ist und zwei Jahre später (2018) einen Gewinn von 14,1 Mrd. USD einfährt.

Aktuell könnte es wieder zu einer ähnlichen Entwicklung kommen.

Im Geschäftsjahr 2023 war man unprofitabel, darauf folgte eine Stabilisierung und eine Rückkehr in die Gewinnzone, jetzt kommt es zu einem Boom.

Zwei Oligopole und Micron mittendrin

Micron Technology ist ein führender Hersteller von Speicherlösungen für verschiedene Anwendungen, darunter Computer, Mobilgeräte und eingebettete Systeme.

Das Hauptgeschäft von Micron entfällt auf DRAM-Arbeitsspeicher und NAND-Flash-Speicher. Der Markt für DRAM wird weltweit von drei Akteuren beherrscht. Neben Micron sind das Samsung und SK Hynix.

Der NAND-Markt wird ebenfalls von diesen drei Unternehmen und Toshiba sowie Western Digital beherrscht.

Inzwischen spielt jedoch HBM (High Bandwidth Memory) eine immer größere Rolle. HBM ist so konzipiert, dass es eine größere Speicherbusbreite als GDDR-Speicher (DRAM) bietet, wodurch größere Datenpakete auf einmal übertragen werden können.

Ein einzelner HBM-Speicherchip ist langsamer als ein einzelner GDDR6-Chip, zeichnet sich durch eine 3D-Stapelarchitektur aus. Mehrere DRAM-Plättchen werden übereinandergeschichtet, um Bandbreite und Dichte zu erhöhen.

HBM wird vor allem in Grafikkarten, High-Performance-Computing (HPC), Künstlicher Intelligenz (KI), Servern und in der medizinischen Bildgebung eingesetzt. Das prominenteste Beispiel dafür sind die KI-Recheneinheiten (GPU) „H100“ und „H200“ von Nvidia.

Data Center Geschäft explodiert

Die Technologie ist noch relativ jung und die einzigen drei Anbieter (Micron, SK Hynix, Samsung) sind gerade dabei, die Produktionskapazitäten hochzufahren.

Am 20. März hat Micron die Zahlen zum zweiten Quartal vorgelegt. Das Geschäftsjahr des Unternehmens beginnt im September.

Der Gewinn lag mit 1,56 USD je Aktie weit über den Erwartungen von 1,44 USD. Mit einem Umsatz von 8,05 Mrd. USD hat man die Analystenschätzungen von 7,96 Mrd. USD ebenfalls übertroffen.

Auf Jahressicht entspricht das einem Umsatzplus von 38 % und mehr als einer Verdreifachung des Gewinns.

Der Umsatz im Bereich Data Center hat sich auf Jahressicht verdreifacht. Das HBM-Geschäft schlägt erstmals richtig durch. Der Umsatz in diesem Bereich hat die 1-Milliarden-Dollar-Marke überschritten.

Im letzten Quartal entfiel also etwa ein Achtel des Konzernumsatzes auf HBM. Vor etwas mehr als einem Jahr war dieser Markt noch nicht mal existent.

Micron befindet sich in einer starken Wachstumsphase, angetrieben durch eine hohe Nachfrage nach Speicherlösungen im KI- und Rechenzentrumsbereich. Das Unternehmen erwartet im nächsten Quartal einen neuen Umsatzrekord, getragen von steigenden DRAM- und NAND-Lieferungen.

TAM größer als gedacht

Der HBM-Bereich entwickelt sich hervorragend, die Kapazitäten sind bereits für das gesamte Jahr 2025 ausverkauft.

Die Prognose für das Umsatzpotenzial (TAM) für HBM wurde von 30 auf 35 Mrd. USD erhöht. Da sich der Produktmix hin zu margenstärkeren Produkten wie HBM- und Rechenzentren verschiebt, rechnet man mit einer zunehmenden Profitabilität.

Micron investiert im laufenden Geschäftsjahr zwar 14 Mrd. USD in den Ausbau der Kapazitäten, doch das reicht nicht aus.

Um HBM zu produzieren, werden dreimal so viele Silizium-Wafer benötigt wie für die gleiche Menge an DDR5 DRAM.

Daher konnte man nicht beides in ausreichender Menge produzieren und hat die vorhandenen Produktionskapazitäten für HBM genutzt. Dadurch wurde wiederum die Verfügbarkeit von DRAM reduziert.

Ausblick und Bewertung

Daher stellt Micron für das kommende Quartal einen Rekordumsatz von 8,60 – 9,00 Mrd. USD und ein Ergebnis von 1,47 – 1,67 USD je Aktie in Aussicht.

Bisher wurden ein Umsatz von 8,47 und ein Ergebnis von 1,58 USD je Aktie erwartet.

Da man im zweiten Quartal die Erwartungen übertroffen hat und der Ausblick für das dritte Quartal besser ausgefallen ist als bisher angenommen, dürfte eine Anpassung der Konsensschätzungen für das Geschäftsjahr 2025 notwendig sein.

Bis gestern ist man davon ausgegangen, dass das Ergebnis um 438 % auf 6,99 USD je Aktie steigen wird. Allem Anschein nach könnte es noch mehr werden.

Nachbörslich reagierte die Aktie zunächst mit einem Gewinnsprung, aktuell notiert Micron jedoch 1,62 % im Minus bei 101,33 USD.

Micron kommt demnach auf eine forward P/E von 14,5.

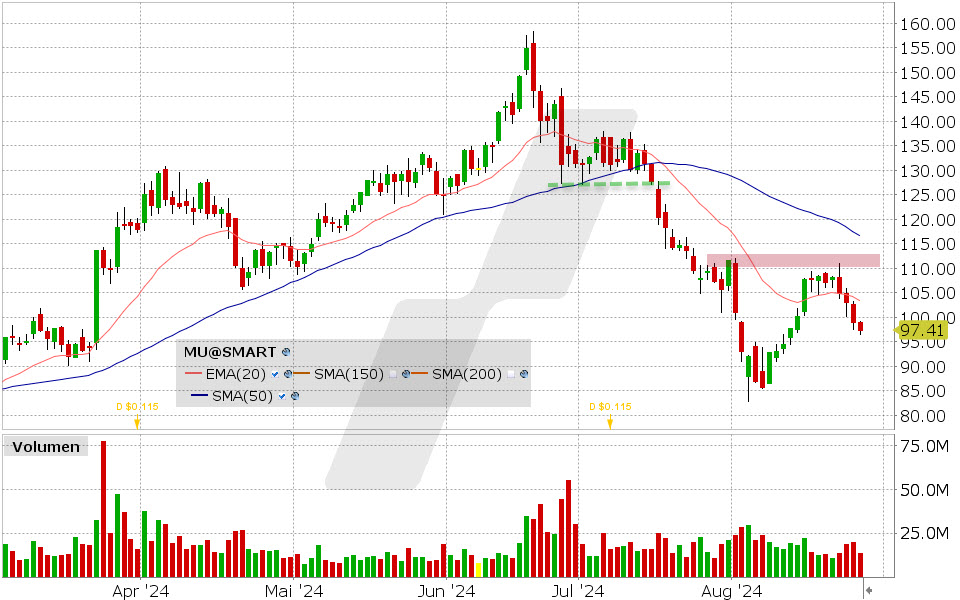

Micron ist übergeordnet bullisch, befindet sich jedoch in einer korrektiven Phase. Gelingt jetzt ein Ausbruch über den Abwärtstrend nahe 106 USD, kommt es zu einem prozyklischen Kaufsignal mit möglichen Kurszielen bei 111 und 114 USD. Darüber wäre der Weg in Richtung 121 und 130 USD frei.

Fällt die Aktie jedoch unter 97 USD, muss mit erneuten Kursverlusten bis in den Bereich 85 – 90 USD gerechnet werden.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Auf der Suche nach dem optimalen Broker? Ich empfehle LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen