Drei Monate lang war die McDonald’s-Aktie im Sommer wie auf Schienen gestiegen. Aber seit den „bad news“ vom Oktober in Form von Kolibakterien in den Burgern kommt die Aktie nicht wieder in Fahrt. Der Lack scheint ab zu sein … und bietet den Bären eine Angriffsfläche.

Nichts konnte die McDonald’s-Aktie in den vergangenen Jahren wirklich stoppen. Zwar kam es immer mal wieder zu abrupten Rücksetzern, die, so wie im Zuge des Corona-Crashs Anfang 2020, auch mal heftiger ausfielen. Aber seit die Aktie im Herbst 2015 aus ihrem Dornröschenschlaf erwacht ist, kamen die Käufer immer zurück und sorgten dafür, dass jedes Jahr, sogar 2020, neue Rekorde erreicht wurden. Und diese Serie soll jetzt reißen?

In der Tat, das ist schwer vorstellbar. Wer Stagnation, Corona, Inflation und steigende Zinsen so souverän übersteht, wirkt „unkaputtbar“. Zumal die Bewertung über das Kurs/Gewinn-Verhältnis im normalen Rahmen der letzten Jahre liegt, die Dividende für US-Verhältnisse sehr ordentlich ist und die Analysten mehrheitlich den Daumen heben. Das durchschnittliche Kursziel liegt momentan bei 322 US-Dollar, knapp über dem im Oktober erreichten Rekordhoch von 317,90 US-Dollar. Also, was kann da schon schiefgehen?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur McDonald's Aktie finden Sie hier.

Expertenmeinung: Von der Möglichkeit, dass McDonald’s sich zu sicher fühlt und dadurch an Marktanteilen und Renommee verlieren könnte, fällt einem da in der Tat spontan nichts ein, was diesen wie eine Einbahnstraße wirkenden Aufwärtstrend nachhaltig beenden könnte. Was indes nur bedeuten würde, dass man, wollte man auf der Short-Seite agieren, bessere Basiswerte dafür finden dürfte als ausgerechnet McDonald’s.

Aber da es nun einmal einen großen Unterschied macht, ob man nahe an einem Zwischenhoch kauft oder nahe an einem Korrekturtief, sollte man diese derzeitige Konstellation schon im Auge behalten und vielleicht nicht ausgerechnet jetzt kaufen wollen.

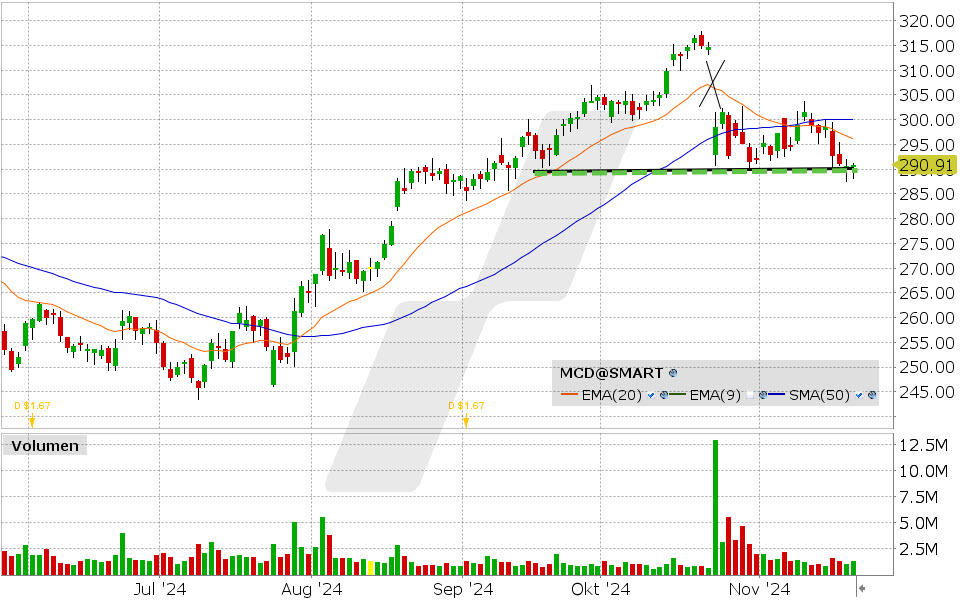

Wir sehen, dass der Kurs seit dem „Kolibakterien-Rutsch“ über einer die 200-Tage-Linie einschließenden Unterstützungszone läuft, die sich zwischen 277,87 und 283,71 US-Dollar befindet. Jeder Versuch, sich wieder über 300 US-Dollar zu retten, wurde bislang abgewiesen. Diese Marke nebst der durch dieses Seitwärts-Geschiebe entstandene Abwärtstrendlinie wären der „Trigger“ für die nächste Hausse-Runde der Aktie. Solange sie aber von dieser Supportzone nicht wegkommt, besteht jederzeit das Risiko, dass diese nicht nur belagert wird, sondern fällt.

Das würde der Korrektur ein zweites Bein liefern, das dann durchaus in die Region 245 bis 260 US-Dollar hinunter reichen könnte. Und dann hätte die Aktie eine Bewertung, die, sofern sich die weltwirtschaftlichen Rahmenbedingungen nicht deutlich eintrüben, allemal ein interessanter Level wäre, um her mit mittelfristigem Zeithorizont den Einstieg zu erwägen. Fazit: Direkt zu kaufen wäre eher riskant, sich McDonald’s auf die Watchlist zu legen aber sicherlich eine gute Idee!

Sie interessieren sich für ein Depot bei Interactive Brokers? Dann kombinieren Sie jetzt die Möglichkeiten von IB mit den Vorteilen eines Depots über LYNX. Vergleichen Sie unsere Leistungen und profitieren Sie doppelt. Jetzt informieren: Interactive Brokers

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen