Die Halbjahreszahlen des IT-Dienstleisters CANCOM wiesen bei Umsatz und Gewinn starkes Wachstum aus. Doch die Aktie fiel … und das ist immer ein Grund, genau hinzuschauen und zu prüfen, wo das Haar in der Suppe ist, zumal der Kurs charttechnisch auf der Kippe steht.

Das las sich ganz hervorragend, was CANCOM am Dienstag zum ersten Halbjahr zu berichten hatte: Umsatzanstieg um 29,1 Prozent, Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) + 33,4 Prozent. Wieso also fiel die Aktie dann gestern um 4,08 Prozent?

Erstens, weil die Analysten im Schnitt vor allem für das zweite Quartal deutlich mehr erwartet hatten. CANCOM meldete einen Umsatz von 394,7 Millionen in diesem Frühjahresquartal, die Analysten hatten im Schnitt 416,8 Millionen erwartet. Das EBITDA kam im zweiten Quartal auf 25,1 Millionen, die Prognose hatte bei 30,0 Millionen gelegen.

Zweitens, weil ein Teil des Wachstums durch Unternehmenszukäufe entstand und zugleich Aktienrückkäufe den Gewinn pro Aktie stützen, so dass da nicht alles Gold ist, was glänzt.

Und drittens, weil man im Rahmen der Halbjahresbilanz seitens des Unternehmens einräumte: Es könnte besser laufen. Konkret schrieb der Vorstandschef im Zuge der Veröffentlichung unter anderem: „Während die CANCOM Gruppe akquisitionsbedingt ein deutliches Wachstum verzeichnete, war das operative Geschäft geprägt durch eine weiter anhaltende Kaufzurückhaltung bei unseren kleinen und mittelgroßen Kunden im privaten und öffentlichen Bereich.“ Und das vor allem in Deutschland. Aber hätten die Anleger das nicht ahnen können?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Cancom Aktie finden Sie hier.

Expertenmeinung: Sie hätten es eigentlich sogar ahnen müssen angesichts der trüben Konjunkturdaten hierzulande und den zuletzt wieder hinter dem Horizont versinkenden Hoffnungsschimmern in vielen Branchen. Aber es scheint, dass viele die Marktrisiken nicht sehen wollten oder unterschätzt haben … und immerhin hatten ja auch die Analysten mehrheitlich mehr erwartet.

So aber bleibt nach der Bilanz das Bild einer einem dynamischen Wachstum nicht zuträglichen Gesamtsituation, auch, wenn das Unternehmen an der bestehenden 2024er-Prognose festhielt. Und das sahen auch die Analysten der DZ Bank so, die noch am selben Tag reagierten, indem sie die CANCOM-Aktie von „Kaufen“ auf „Halten“ herunterstuften und das Kursziel relativ deutlich von 37 auf 32 Euro zurücksetzten. Aber noch ist die Aktie charttechnisch nicht bärisch … noch.

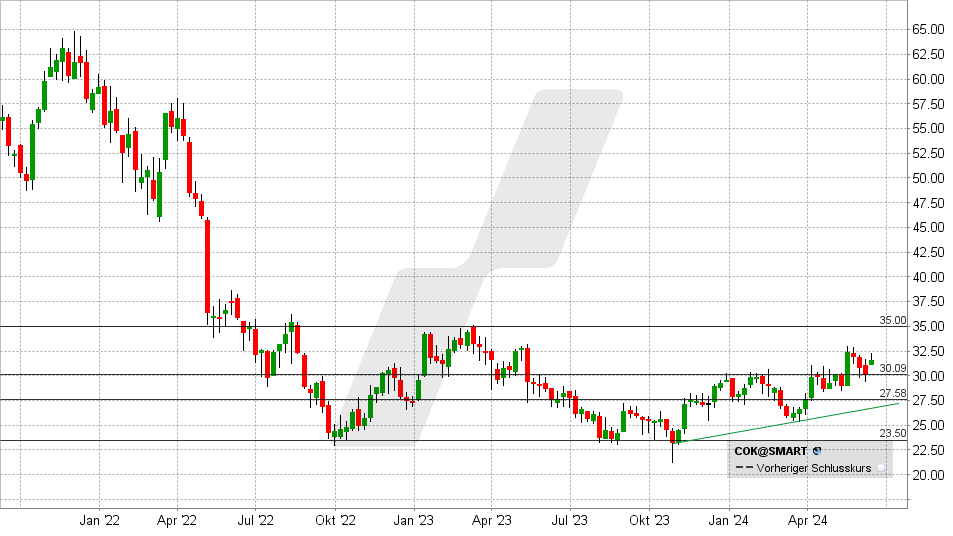

Sie sehen es im Chart: Jetzt hängt die Sache an einem seidenen Faden, der auch noch ziemlich dünn daherkommt. Der Kurs klebt an der mittelfristig entscheidenden Kreuzunterstützung aus Herbst 2023-Aufwärtstrend und 200-Tage-Linie bei 29,30/29,40 Euro. Ein Support, der bereits in der Vorwoche getestet wurde und da noch gerade so eben gehalten wurde. Aber die darauf folgende Gegenbewegung nach oben fiel mager aus … und steht ist die Aktie eben erneut auf der Kippe.

Ob die Käufe so früh erneut in die Tasche greifen, um die Aktie vor einem erneuten Abverkauf zu bewahren, ist daher zumindest offen. Wenn es gelingen würde, CANCOM auf Schlusskursbasis über den Widerstandsbereich 30,74/31,10 Euro zu heben, wäre ein bärisches Szenario erst einmal abgewendet. Aber sobald die Aktie unter dem Tagestief des ersten Tests dieses Kreuz-Supports bei 28,10 Euro schließt, wäre der Weg nach unten offen. Und diese bärische Variante einfach auszuschließen, erscheint nach diesem Zahlenwerk gewagt.

Quellenangaben: Ergebnis 1. Halbjahr 2024, 13.08.2024:

https://newsroom.cancom.de/news/cancom-gruppe-behauptet-sich-in-herausforderndem-marktumfeld/

Erledigen Sie Ihre Aktiengeschäfte besser mit einem Depot über LYNX. Als renommierter Aktien-Broker ermöglichen wir Ihnen einen günstigen Aktienhandel direkt an den Heimatbörsen.

Informieren Sie sich hier über den Aktien-Broker LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen