Ob Hotels, Flüge oder Mietwagen – Booking gewinnt stetig Marktanteile und zementiert unaufhaltsam seine Position als Marktführer.

Von Hotels bis Mietwagen: Booking baut den Vorsprung weiter aus

Es ist jedes Quartal dasselbe. Booking liefert ab und zementiert seine Marktführerschaft in der Reisebranche.

Booking.com betreibt eine Online-Plattform, auf der Reisende Unterkünfte suchen, vergleichen und buchen können. Die Plattform ist benutzerfreundlich gestaltet und bietet eine breite Palette von Unterkünften, vor allem Hotels und Ferienwohnungen, in verschiedenen Preiskategorien und Standorten weltweit an.

Zum Konzern gehören neben der namengebenden Plattform auch Agoda, Priceline, Kayak, OpenTable und Rentalcars.com.

Agoda ist eine Online-Plattform für Hotelbuchungen mit Schwerpunkt auf dem asiatischen Markt.

Priceline ist eine Reise- und Hotelbuchungsplattform, die eine Vielzahl von Unterkünften, Flügen, Mietwagen und Urlaubspaketen anbietet. Priceline ist besonders bekannt für sein “Name Your Own Price”-Modell, das Kunden ermöglicht, den Preis für Hotelzimmer und Flüge selbst festzulegen.

Kayak ist vor allem eine Suchmaschine für Flüge. OpenTable ist eine Online-Reservierungsplattform für Restaurants und Rentalcars.com ist eine Online-Plattform für die Buchung von Mietwagen.

Das Geheimnis des Erfolgs: Kundenbindung, Cross-Selling und Datenanalyse

Das Hauptgeschäft auf all diesen Plattformen sind Provisionen. Bucht ein Kunde eine Unterkunft, einen Flug oder Mietwagen, erhält Booking eine Provision, die je nach Produkt und Buchungswert variiert.

Es ist offensichtlich, dass sich die verschiedenen Angebote ergänzen, und daher setzt Booking immer stärker auf Cross-Selling.

Wenn Sie heute ein Hotel auf Booking.com buchen, werden Ihnen umgehend passende Flüge oder Transfers angeboten.

Kürzlich habe ich selbst davon Gebrauch gemacht und einen Transfer vom Flughafen zum Hotel gebucht.

Booking hat im Vergleich zu den meisten Konkurrenten einen riesigen Vorteil. Durch die dominante Stellung und die Größe der Plattform hat man die größte Datenbasis und obendrein am meisten Kapital, um davon zu profitieren.

Dadurch baut man den Abstand zur Konkurrenz mit der Zeit immer weiter aus.

Um diesen Vorsprung zu zementieren, investiert das Unternehmen eine erhebliche Summe, um die Plattform kontinuierlich zu verbessern und personalisierte Empfehlungen für Reisende bereitzustellen.

Das umfasst die Nutzung von Datenanalyse, maschinellem Lernen und künstlicher Intelligenz, um das Buchungserlebnis zu optimieren und die Kundenzufriedenheit zu steigern.

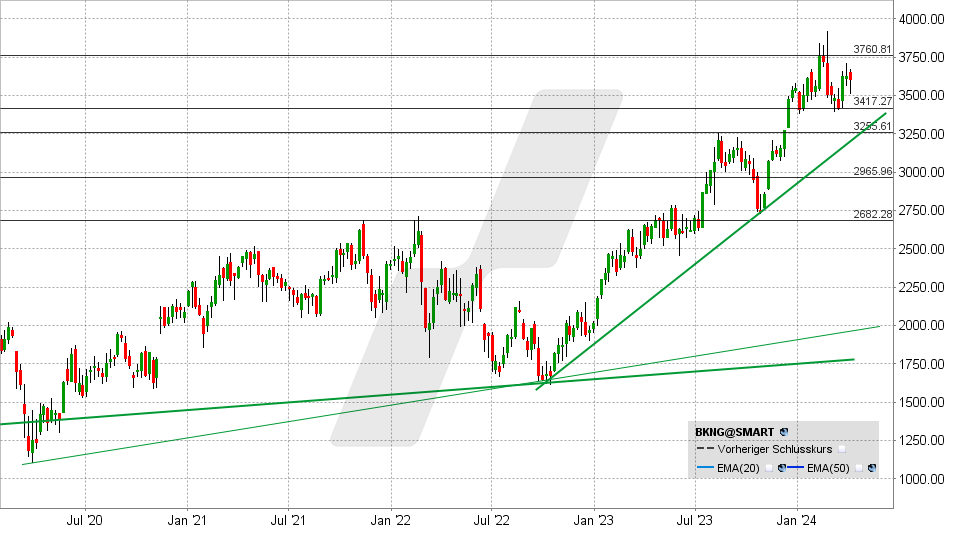

Diese Erfolgsgeschichte wird seit jeher unterschätzt

Unter dem Strich hat das dazu geführt, dass man den Umsatz binnen zehn Jahren von 6,79 auf 21,37 Mrd. USD massiv steigern konnte.

Das Wachstum wurde vollständig aus dem laufenden Cashflow finanziert und man konnte es sich gleichzeitig leisten, die Zahl der ausstehenden Aktien von 51 auf 36 Millionen Stück zu reduzieren.

Das hat dazu geführt, dass der Gewinn von 53,31 auf 152,22 USD je Aktie gesteigert werden konnte.

Booking hat die Krise von 2020 längst hinter sich gelassen und 2023 in etwa anderthalbmal so viel verdient wie im bisherigen Rekordjahr 2019.

Der Gewinn ist in dieser Zeit, abgesehen von 2020, jedes Jahr im zweistelligen Prozentbereich gestiegen.

Das Geschäft ist nicht kapitalintensiv, gut skalierbar und der adressierbare Markt ist schier grenzenlos. Trotzdem ist die Aktie seit jeher erstaunlich niedrig bewertet. In der Regel liegt die P/E in der Nähe von 25. Das ist vermutlich darauf zurückzuführen, dass das Geschäft wie ein Zykliker bewertet wird. Die Geschäftszahlen sprechen jedoch eine andere Sprache.

Wenn in 20 Jahren 19-mal der Gewinn steigt, ist man sicherlich kein Zykliker. Aus meiner Sicht könnte man problemlos eine deutlich höhere P/E rechtfertigen. Es gibt Unternehmen mit wesentlich schlechteren Charakteristiken und niedrigeren Wachstumsraten, die höher bewertet sind.

Plötzlich startet die Rakete

Es wäre gut möglich, dass es kein Unternehmen gibt, zu dem ich in der jüngeren Vergangenheit mehr Analysen geschrieben habe. Sie finden Sie auf Lynxbroker.de.

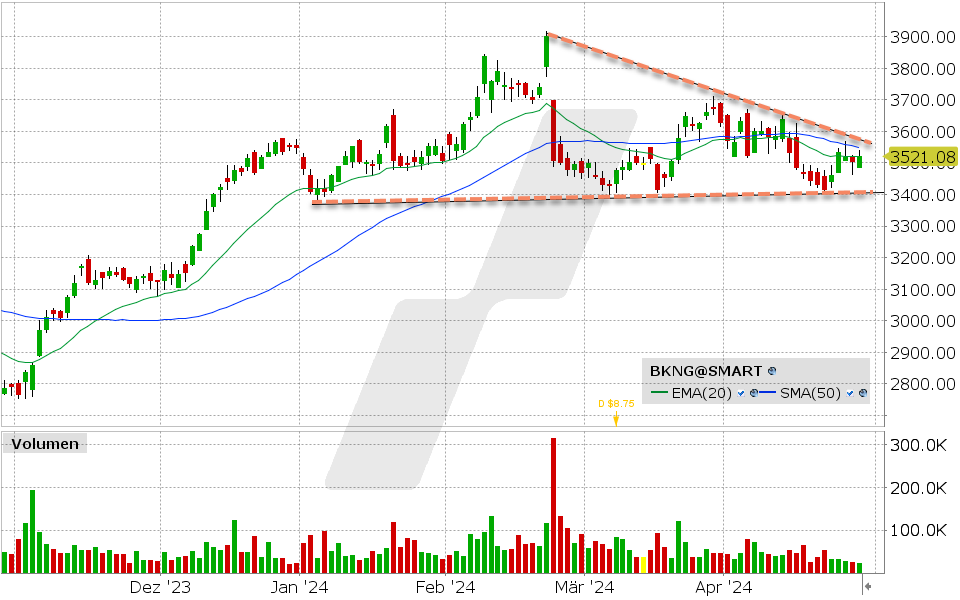

In den letzten Monaten habe ich mich bei 2.971, 3.538, 3.414, 3.601 und 3.402 USD positiv zur Aktie geäußert.

Heute liegt der Kurs bei 4.776 USD. Daher stellt sich die Frage, ob die Rallye weitergehen könnte oder man langsam Gewinne mitnehmen sollte.

Schauen wir uns zuerst die Quartalszahlen von vergangener Woche an.

Der Gewinn lag mit 83,89 USD je Aktie weit über den Erwartungen von 78,00 USD. Mit 7,99 Mrd. USD übertraf der Umsatz die Analystenschätzungen von 7,65 Mrd. USD ebenfalls.

Auf Jahressicht entspricht das einem Umsatzplus von 9 % und einem Gewinnsprung von 16 %.

Booking gelingt es, trotz der schwierigen wirtschaftlichen Rahmenbedingungen solide zu wachsen und stark überproportionale Gewinne zu erzielen.

Die Faktoren, die dazu beigetragen haben, sind einfach zu erklären. Booking gewinnt Marktanteile und wächst schneller als die Branche. Die Zahl der gebuchten Nächte ist um 8 % gestiegen, der Umsatz um 9 %.

Die Marketingkosten wurden jedoch nur um 6 % erhöht und alle anderen Kostenpunkte sind um 7-8 % geklettert.

Ausblick und Bewertung

Dadurch hat sich die EBITDA-Marge von 33,4 % auf 34,4 % verbessert. Das EBITDA ist um 12 % gestiegen und dank der laufenden Aktienrückkäufe konnte das Ergebnis je Aktie sogar um 16 % gesteigert werden.

Es sind viele Rädchen, die allesamt in dieselbe Richtung arbeiten.

Doch auch das beste Unternehmen der Welt ist nicht jeden Preis wert. Es sollte jedem bewusst sein, dass jede Aktie korrekturgefährdet ist, wenn der Kurs innerhalb von 3 Monaten um fast 50 % gestiegen ist.

Aktuell liegt die P/E bei 27,0. Im historischen Vergleich, also relativ betrachtet, ist Booking demnach leicht überbewertet. Im Verhältnis zu den Charakteristiken des Unternehmens und den vorliegenden Wachstumsraten ist die Bewertung jedoch problemlos vertretbar. Dasselbe gilt im Vergleich zum breiten Markt.

Die realistische Renditeerwartung entspricht in etwa den Gewinnsteigerungen, die Booking in Zukunft erzielen wird. Derzeit wird erwartet, dass das Ergebnis in den kommenden beiden Jahren um 15 % steigen wird.

Größere Rücksetzer dürften sich für langfristige Investoren als Gelegenheit herausstellen.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Stabilität in stürmischen Zeiten. Bei LYNX selbstverständlich.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen