|

Lassen Sie sich den Artikel vorlesen:

|

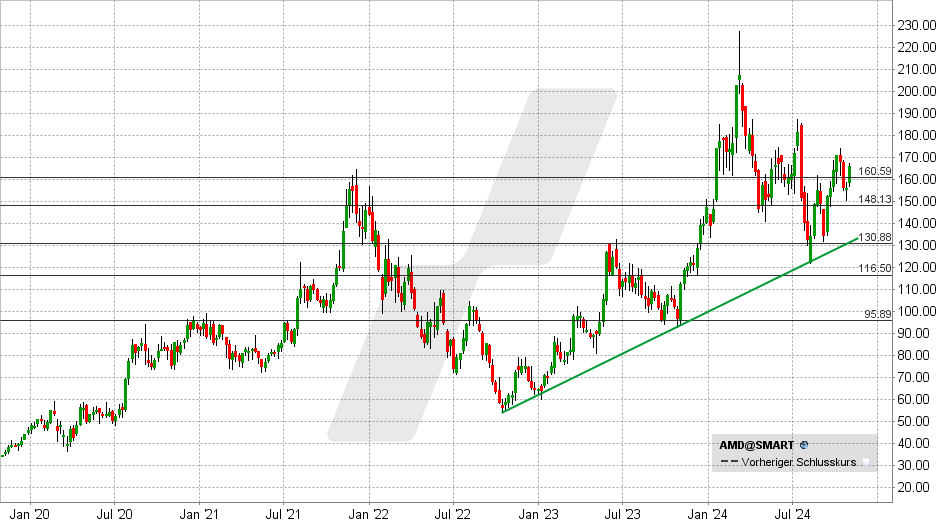

Quartalszahlen sehr gut, Ausblick Katastrophe. Oder? AMD stürzt um 9 % ab. Jetzt ist guter Rat teuer, aber hier gibt es ihn umsonst.

Das Fähnchen im Wind

An der Börse geschieht immer wieder dasselbe. Es gibt Phasen, in denen wird einfach alles blind gekauft, selbst nach mittelprächtigen Quartalszahlen geht es massiv aufwärts.

Und dann gibt es wieder Phasen, in denen man es den Anlegern nicht recht machen kann. Manchmal betrifft das nur einzelne Sektoren, manchmal aber auch den gesamten Markt.

Man muss nicht lange suchen, um Beispiele dafür zu finden. Denken Sie nur an 2021, als die Kurse von nahezu allen Aktien in den Himmel schossen.

Im Jahr 2022 ging es ebenso rapide abwärts, vor allem Technologieaktien wurden abgestraft.

Und welcher Sektor war 2023 dann der große Gewinner? Richtig, Technologieaktien.

„Remember that the stock market is a manic-depressive“ – Warren Buffett

Nachdem viele Halbleiteraktien einen kometenhaften Aufstieg erlebt haben und blind gekauft wurden, scheinen wir in eine Phase eingetreten zu sein, in der das Gegenteil geschieht.

Die Zahlen können noch so gut sein, man konzentriert sich auf das Haar in der Suppe und es geht mit den Kursen abwärts.

Wie ist es anders zu erklären, dass AMD nachbörslich um 9 % auf 108,75 USD abstürzt, obwohl die Erwartungen übertroffen und ein Gewinnsprung verzeichnet wurde?

Die Bären werden auf den „schwachen“ Ausblick verweisen. Bitte schön. Wenn man will, findet man immer was.

Gewinnsprung, FCF verdoppelt, Aktie stürzt ab

Der Gewinn von AMD lag im vierten Quartal mit 1,09 USD je Aktie über den Erwartungen von 1,06 USD. Mit einem Umsatz von 7,66 Mrd. USD hat man die Analystenschätzungen von 7,55 Mrd. USD ebenfalls übertroffen.

Auf Jahressicht entspricht das einem Umsatzplus von 12 % und einem Gewinnsprung um 18 %. Der freie Cashflow hat sich von 496 Mio. USD auf 1,09 Mrd. USD mehr als verdoppelt.

Der Umsatz im Bereich Data Center konnte um 69 % auf 3,9 Mrd. USD gesteigert werden. Inzwischen entfällt also mehr als die Hälfte des Geschäfts auf diesen Bereich.

Das Client-Segment verzeichnete ein Wachstum um 58 % auf 2,3 Mrd. USD.

Im Gaming-Bereich war der Umsatz jedoch um 58 % auf 2,6 Mrd. USD und im Segment Embedded um 13 % auf 923 Mio. USD rückläufig.

Die vier Geschäftsbereiche von AMD entwickeln sich demnach grob unterschiedlich, sind aber alle profitabel. Das ist erstaunlich, vor allem mit Blick auf die miserablen Geschäftszahlen im Gaming-Segment.

Was für ein lausiger Ausblick

Das scheint die Anleger jedoch nicht zu überzeugen, denn im ersten Quartal des nun laufenden Geschäftsjahres soll der Umsatz auf 6,8 – 7,4 Mrd. USD sinken.

Die Börse reagiert darauf, als wäre die Wachstumsstory von AMD damit beendet. Doch das ist Unfug.

AMD hat im gleichen Atemzug darauf hingewiesen, dass es für 2025 einen klar positiven Ausblick gibt. Obendrein entspricht die Prognose für Q1 auf Jahressicht einem Umsatzsprung zwischen 24 % und 35 %.

Viel wichtiger ist aber die Frage, warum das erste Quartal eher „schwach“ ausfallen wird. AMD ist gerade dabei, die ersten Samples des neuen KI-Beschleunigers MI350 auszuliefern.

Laut AMD hat der MI350 eine bis zu 35-fache Leistungssteigerung bei Inferenzaufgaben im Vergleich zur MI300-Serie. Dadurch lässt sich ein höherer Preis rechtfertigen, der Preis wird aber definitiv nicht beim 35-fachen liegen.

Würden Sie persönlich oder in unternehmerischer Verantwortung jetzt noch den Vorgänger des MI350 kaufen, wenn Sie in wenigen Wochen den MI350 bestellen können, der ein weitaus besseres Verhältnis von Preis zu Performance hat? Nein? Herzlichen Glückwunsch, ihre Schaltzentrale funktioniert noch.

Die Kunden von AMD handeln ebenso und bestellen den MI350, der im ersten Quartal aber noch nicht ausgeliefert wird. Und dementsprechend fallen die Umsätze auch nicht in Q1 an. Für das Geschäftsjahr 2025 stellt AMD jedoch ein starkes Momentum und zweistellige Wachstumsraten in Aussicht.

Die Sache ist so simpel, dass es jedes Kind verstehen würde. Die Börse ist jedoch kurzsichtiger und irrationaler als jedes Vorschulkind. Und das sage ich als Vater einer Sechsjährigen und eines Vierjährigen.

AMD notiert vorbörslich 9 % im Minus bei 108,75 USD.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Ihre Ordergebühren sind zu hoch? Mein Broker ist LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen